Inversión en piloto automático:los pros y los contras de los fondos con fecha objetivo

Un número creciente de estadounidenses se salta la oportunidad de jugar al magnate de Wall Street, optando por poner sus carteras de inversión en piloto automático.

El peso pesado de la gestión de inversiones The Vanguard Group predice que más de las tres cuartas partes de sus clientes 401 (k) se invertirán únicamente en un programa de inversión automática para 2022, según el informe "How America Saves 2018" de la empresa. El cambio de la inversión activa a la pasiva es global, según una nueva investigación de la Fed, y podría conllevar algunos riesgos, incluyendo más presión sobre las firmas de corretaje para que tengan éxito.

Crear una cartera de inversiones bien diversificada puede resultar abrumador. Los fondos con fecha objetivo son populares porque simplifican el proceso para los participantes, dice Jean Young, analista de investigación senior en el Centro de Investigación de Inversores de Vanguard.

Fondos con fecha objetivo, a menudo un tipo de fondo mutuo, se consideran opciones de inversión "configúrelo y olvídese" porque después de que los participantes establecen su contribución de su cheque de pago y seleccionan los fondos, la combinación de activos en los fondos se ajusta automáticamente, poco a poco volviéndose más conservadores a medida que los participantes envejecen y se acercan a la jubilación.

"Es por eso que los fondos de fecha objetivo están creciendo en Vanguard y todos los principales proveedores, ”Dice Young. "Es simplemente más fácil para las personas".

Al cierre de 2017, casi 6 de cada 10 de todos los participantes de Vanguard se invirtieron únicamente en un programa de inversión automático, en comparación con solo 1 de cada 10 a fines de 2003 y solo 2 de cada 10 a fines de 2007. Más de la mitad de los participantes (51 por ciento) eran únicamente invertido en un único fondo con fecha objetivo, según el informe "How America Saves 2018".

En total, Los fondos con fecha objetivo eclipsaron $ 1 billón en activos en 2017 después de ver un máximo histórico de $ 70 mil millones en flujos netos estimados durante el año. El noventa y cinco por ciento del nuevo dinero se destinó a series pasivas de fecha objetivo que invierten predominantemente en fondos indexados, según el informe Panorama de fondos con fecha objetivo de 2018 de Morningstar Research Services.

Ventajas de los fondos con fecha objetivo

- Los fondos con fecha objetivo son relativamente fáciles de aceptar, y muchos planes 401 (k) inscriben automáticamente a los participantes.

- Las tarifas para los fondos con fecha objetivo están en una tendencia a la baja de varios años y alcanzan un índice de gastos ponderados de 0.66 por ciento a fines de 2017, según Morningstar.

- Los fondos con fecha objetivo consideran la edad de un inversor para crear una cartera diversificada que equilibre los riesgos.

Los fondos con fecha objetivo ayudan a las personas a vadear las aguas de la inversión, dice Jennifer Shulman, propietario y director de Simply Balanced Solutions LLC, una empresa de administración de dinero diaria profesional con sede en Florida.

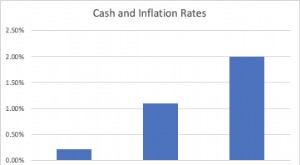

"En general, un fondo con fecha objetivo sería algo muy bueno para que usted se levante y salga de los márgenes y entre al mercado para aprovechar el crecimiento (del mercado), ”Dice Shulman. "Mantener su dinero en un CD (certificado de depósito) o en una cuenta de ahorros es bastante conservador, y no vas a ganar mucho dinero ".

A largo plazo, las personas querrán ver a un planificador financiero certificado para obtener orientación sobre la combinación de cartera adecuada y conocimiento sobre las limitaciones de la inversión pasiva a través de fondos con fecha objetivo, ella dice.

Contras de los fondos con fecha objetivo

- Los fondos con fecha objetivo no siempre son una opción de inversión única para todos.

- Los fondos con fecha objetivo pueden volverse demasiado conservadores demasiado rápido para algunos inversores.

- Existen preocupaciones sobre la estabilidad financiera relacionadas con una mayor concentración en la gestión pasiva de fondos.

Los fondos pasivos han ayudado a Vanguard y a otros administradores de fondos mutuos y fondos cotizados a obtener una gran parte del mercado de inversiones. según expertos del Banco de la Reserva Federal de Boston y la Junta de Gobernadores del Sistema de la Reserva Federal.

En el documento de trabajo "El cambio de la inversión activa a la pasiva:¿Riesgos potenciales para la estabilidad financiera?" Los analistas de la Fed sugieren que "un evento idiosincrásico significativo en una empresa muy grande", como una brecha de seguridad cibernética, podría llevar a una ola masiva de personas que piden su dinero. dando lugar a consecuencias financieras negativas más amplias para el mercado.

A nivel microeconómico, los inversores pueden querer reunirse con un asesor financiero o encontrar una opción que satisfaga sus necesidades individuales, especialmente a medida que se acercan a la jubilación.

“Existe esta pregunta:¿Hay una talla única para todos? En la fase de acumulación, el fondo de fecha objetivo hace un trabajo bastante decente cuando lo único que sabemos sobre usted es el año en que podría jubilarse, ”Dice Young. "Por último, todos deberíamos tener una solución personalizada que tenga en cuenta no solo lo que tiene en su plan actual con su empleador actual, sino toda la imagen de sus activos ".

invertir

- Pros y contras de los fondos focalizados

- Pros y contras de la inversión en rotación sectorial

- Pros y contras de la inversión en gravámenes fiscales

- Pros y contras de la inversión offshore

- Pros y contras del mercado de valores:invertir

- Los pros y los contras de los fondos de ciclo de vida

- Fondos segregados:los pros y los contras

- Los pros y los contras de la inversión descendente

- ¿Cuáles son los pros y los contras de invertir en fondos mutuos de ELSS?

-

Los pros y los contras de la inversión en renta fija

Invertir su dinero viene con un objetivo simple:quiere que crezca. Algunas oportunidades de inversión requieren equilibrar los grandes riesgos de perder su dinero con las recompensas de un crecimiento...

-

5 pros y contras de invertir en anualidades

5 pros y contras de invertir en anualidades Hero Images / Getty Images A su valor nominal, Las anualidades ofrecen un trato sólido:ingresos garantizados de por vida. Pero no son los productos más sencillos. Las anualidades pueden ser una fu...