¿Qué es un NFO?

Una NFO (nueva oferta de fondo) es una llamada a los inversores realizada por una empresa de gestión de activos (AMC) para que inviertan dinero en un nuevo fondo. Una AMC es una empresa que recauda dinero de diferentes clientes y coloca los fondos en diferentes oportunidades de inversión, como acciones de capital y bienes raíces. que incluyen edificios, accesorios, carreteras, estructuras, y sistemas de servicios públicos. Los derechos de propiedad dan un título de propiedad sobre la tierra, mejoras y recursos naturales como minerales, plantas animales agua, etc.

Los AMC generalmente fijan una cantidad particular de dinero para invertir en un valor específico y dividen todo el capital en unidades por valor de denominaciones más pequeñas. El precio por unidad de un NFO, también conocido como Valor liquidativo (NAV) Valor liquidativo neto El valor liquidativo (NAV) se define como el valor de los activos de un fondo menos el valor de sus pasivos. El término "valor liquidativo" se utiliza comúnmente en relación con los fondos mutuos y se utiliza para determinar el valor de los activos mantenidos. Según la SEC, los fondos mutuos y los fondos de inversión unitaria (UIT) deben calcular su valor liquidativo, puede oscilar entre unos pocos dólares y varios cientos de dólares.

Resumen

- Una nueva oferta de fondo (NFO) es un llamado para que los inversores inviertan dinero en un nuevo fondo.

- Una NFO es similar a la Oferta Pública Inicial (OPI) en el sentido de que el dinero de los inversores se utiliza para comprar valores.

- Los NFO se pueden emitir para un número limitado de unidades (fondos cerrados) o pueden estar disponibles para su compra y redención de forma continua.

NFO vs. OPI

Una Oferta Pública Inicial (IPO) Oferta Pública Inicial (IPO) Una Oferta Pública Inicial (IPO) es la primera venta de acciones emitida por una empresa al público. Antes de una OPI, una empresa se considera una empresa privada, normalmente con un pequeño número de inversores (fundadores, amigos, familia, e inversores comerciales como capitalistas de riesgo o inversores ángeles). Conozca lo que es una OPI es la llamada a reunir capital para una nueva empresa o para obtener capital adicional para una empresa existente. Es similar a una nueva oferta de fondos en el sentido de que una empresa está recaudando una gran cantidad de dinero de diferentes inversores. Sin embargo, es diferente de NFO en las siguientes formas:

1. Precio de emisión

El NAV de un NFO se fija sobre la base del precio del valor en el que se invertirán los fondos recaudados. Por otra parte, el precio de una oferta pública inicial lo fija la empresa emisora. Puede fijarse por encima o por debajo del valor nominal de la acción, dependiendo de las preferencias del emisor.

2. Tipo de inversión

En una OPI, el inversor invierte su dinero directamente en la empresa emisora. En un NFO, sin embargo, los inversores dan su dinero a la AMC, cuales, Sucesivamente, lo invierte en diferentes tipos de valores, incluidas, entre otras, las existencias.

3. Negociación

Las acciones compradas a través de una oferta pública inicial se pueden negociar en una plataforma de bolsa de valores Bolsa de Valores de Nueva York (NYSE) La Bolsa de Valores de Nueva York (NYSE) es la bolsa de valores más grande del mundo. albergando el 82% del S&P 500, así como 70 de los más grandes. Por otra parte, algunos tipos de NFO no pueden negociarse como acciones. Solo se pueden comprar a la vez y canjear cuando sea necesario.

Ejemplo practico

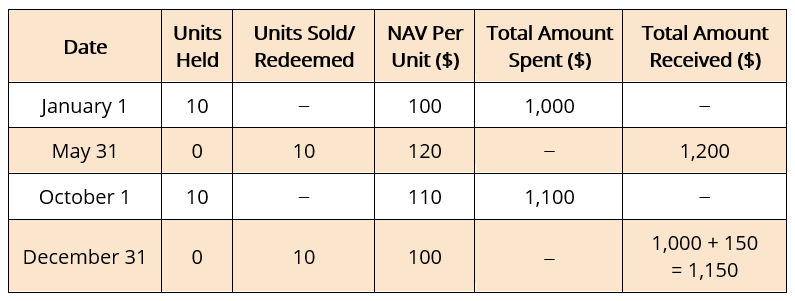

Considere el siguiente ejemplo. Un AMC lanza un NFO para un Fondo X cerrado durante un año. Establece el NAV en $ 100 por unidad, y hay 100 unidades en total, fijando el capital total en $ 10, 000. La tasa de rendimiento anual es del 15%.

La persona A decide comprar 10 unidades del Fondo X el 1 de enero, el día de su lanzamiento. Debido a una fase alcista en el mercado, el precio del fondo negociable aumenta a $ 120 por unidad el 31 de mayo, y A vende todas sus unidades en el mercado de valores.

El 1 de octubre A vuelve a comprar 10 unidades de X a $ 110 y las retiene hasta el final del año, cuando sean redimidos. La empresa paga $ 100 por cada unidad del fondo y proporciona $ 15 por unidad como retorno.

La ganancia obtenida por A en efectivo es de $ 250 (-1, 000 + 1, 200-1, 100 + 1, 150).

Las participaciones del fondo solo se pueden reembolsar al final del período especificado, pero lo mismo se puede negociar en una bolsa de valores. Sin embargo, el NAV por unidad no cambia.

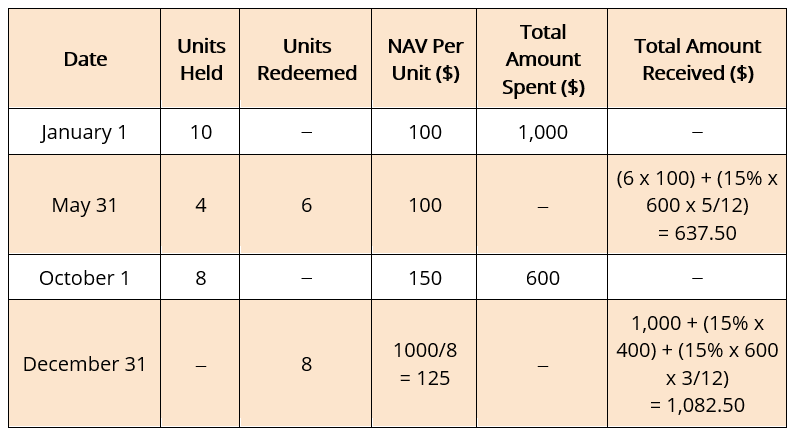

Ahora, Si el Fondo X fuera un fondo abierto Fondos mutuos de capital abierto frente a cerrados Muchos inversionistas consideran que los fondos mutuos de capital abierto frente a los cerrados son similares debido a que ambos fondos mutuos les permiten una forma de bajo costo de agrupar capital juntos y con el mismo NAV a $ 100 por unidad y una tasa de rendimiento anual del 15%, pero sin límite en el número total de unidades o capital total, podría haberse canjeado en cualquier momento. La persona A compra 10 unidades de X el 1 de enero, dando así a la empresa $ 1, 000 para invertir.

El 31 de marzo A canjea 6 unidades. Suponga que A es el único tenedor del fondo en el mercado. Por lo tanto, el tamaño del fondo ahora cae a $ 400 ($ 100 x 4). La empresa quiere mantener el tamaño del fondo en $ 1, 000, por lo que invierte los $ 600 restantes por su cuenta.

El 1 de octubre A decide comprar cuatro unidades de X. Ahora, la empresa fija el NAV en $ 150 por unidad ($ 600/4). El 31 de diciembre A canjea las ocho unidades de X por un total de $ 1, 000.

Las participaciones del fondo se pueden reembolsar en cualquier momento, pero no se pueden comerciar. Cada vez que los inversores compran o venden unidades, el tamaño del fondo cambia y el valor liquidativo por unidad varía en consecuencia.

La ganancia obtenida por la Persona A en efectivo es de $ 120 (-1, 000 + 637,50 - 600 + 1, 082,50).

¿Es seguro invertir en un NFO?

Es muy importante realizar una verificación de antecedentes sobre el AMC que ofrece el NFO y la seguridad en la que se invertirá el fondo. Una NFO conlleva el riesgo adicional de no saber cómo será la cartera o cuánto rendimiento es probable que ofrezcan los nuevos valores.

Aunque los fondos son una opción de inversión relativamente más segura que las acciones, Los siguientes puntos deben tenerse en cuenta al invertir en valores.

1. Historial de AMC

Siempre es mejor invertir en los fondos de un AMC existente. Los inversores pueden analizar los antecedentes históricos para estimar el valor del AMC y juzgar la rentabilidad de sus inversiones.

2. Un NAV más bajo no significa necesariamente una mejor inversión

Los inversores tienden a invertir en fondos de capital variable, ya que obtienen un valor liquidativo más bajo que los de capital variable. Sin embargo, Los fondos abiertos son esquemas existentes con un historial que puede ser evaluado y son, por lo tanto, menos riesgoso.

3. Invierta de acuerdo con los requisitos personales

Se pueden lanzar NFO para fondos que invierten en diferentes tipos de valores. Un inversionista sin experiencia previa debe invertir en una NFO que invertirá en una cartera de varios valores, como acciones de empresas de diferentes industrias.

Por otra parte, un inversor experimentado que busca agregar un tipo específico de seguridad a su cartera, decir, Las acciones de las empresas farmacéuticas deben invertir en un NFO para el mismo.

Lecturas relacionadas

CFI ofrece la página del programa Commercial Banking &Credit Analyst (CBCA) ™ - CBCAG Obtenga la certificación CBCA ™ de CFI y conviértase en un analista de banca comercial y crédito. Inscríbase y avance en su carrera con nuestros programas y cursos de certificación. programa de certificación para aquellos que buscan llevar sus carreras al siguiente nivel. Para seguir aprendiendo y desarrollando su base de conocimientos, explore los recursos relevantes adicionales a continuación:

- Compañía de administración de activos (AMC) Compañía de administración de activos (AMC) Una compañía de administración de activos (AMC) es una empresa que invierte un fondo común de capital en nombre de sus clientes. El capital se utiliza para financiar diferentes

- NAVPS Valor liquidativo neto por acción (NAVPS) El valor liquidativo neto por acción (NAVPS) es una métrica que se utiliza para evaluar el valor de un fideicomiso de inversión inmobiliaria (REIT), e indica el valor de una acción

- Proceso de IPO Proceso de IPO El proceso de IPO es cuando una empresa privada emite valores nuevos y / o existentes al público por primera vez. Los 5 pasos discutidos en detalle

- Retorno NAV Retorno NAV Retorno NAV, o rendimiento del valor liquidativo, es una medida del desempeño para los activos menos pasivos de una entidad. El retorno del NAV se usa típicamente para medir el

invertir

-

¿Qué es un fondo de carga?

¿Qué es un fondo de carga? Un fondo de carga es un fondo mutuo Fondos mutuos Un fondo mutuo es un fondo común de dinero recaudado de muchos inversores con el fin de invertir en acciones, cautiverio, u otros valores. Los fondos ...

-

¿Qué es la exposición neta?

¿Qué es la exposición neta? La exposición neta subraya la diferencia entre las posiciones largas y cortas de un fondo de cobertura. Una vez calculado, la exposición neta de un fondo se presenta en porcentaje. Mostrará el riesgo ...