¿Qué es una cartera de renta fija?

Una cartera de renta fija comprende valores de inversión que pagan un interés fijo hasta su fecha de vencimiento. Al vencimiento, el principal del valor se reembolsa al inversor.

Algunos ejemplos de valores de renta fija son:

- Certificados de depósito (CD)

- Bonos emitidos por el gobierno

- Bonos emitidos por empresas

- Letras del Tesoro Letras del Tesoro (T-Bills) Las letras del Tesoro (o T-Bills para abreviar) son un instrumento financiero a corto plazo emitido por el Tesoro de los EE. UU. Con períodos de vencimiento desde unos pocos días hasta 52 semanas.

- Fondos mutuos de bonos

Resumen

- Una cartera de renta fija comprende valores de inversión que pagan un interés fijo hasta su fecha de vencimiento. Al vencimiento, el principal del valor se reembolsa al inversor.

- La estrategia de inversión en renta fija se centra básicamente en generar rendimientos a partir de valores de bajo riesgo con una tasa de interés fija (conocida o cierta).

- Una cartera de renta fija comprende certificados de depósito (CD), Letras del Tesoro, cautiverio, y fondos mutuos, que suelen ser valores de bajo riesgo con un interés determinado.

¿Qué es la inversión en renta fija?

La estrategia de inversión en renta fija se centra básicamente en generar rendimientos a partir de valores de bajo riesgo con una tasa de interés fija (conocida o cierta). Una cartera de renta fija comprende certificados de depósito (CD), Letras del Tesoro, bonos Bonos Los bonos son valores de renta fija emitidos por corporaciones y gobiernos para obtener capital. El emisor del bono toma prestado capital del tenedor del bono y le hace pagos fijos a una tasa de interés fija (o variable) durante un período específico. y fondos mutuos, que suelen ser valores de bajo riesgo con un interés determinado.

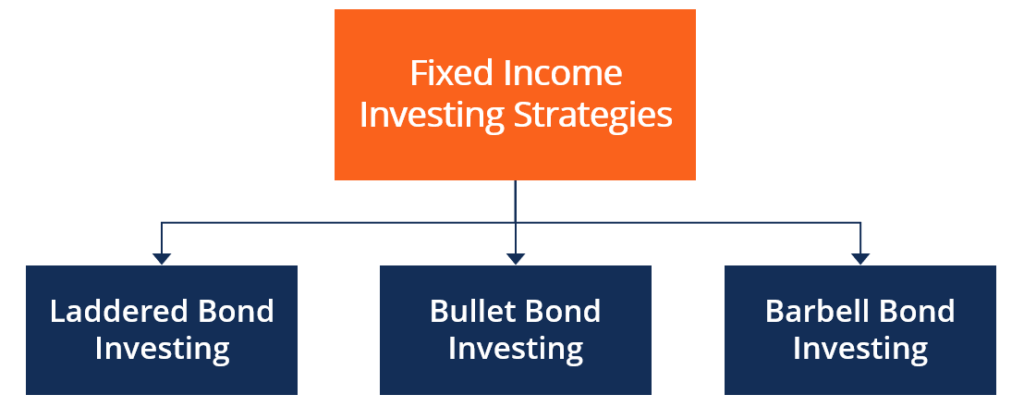

Estrategias de inversión de renta fija:tipos

1. Inversión en cartera de bonos escalonados

La estrategia de inversión de la cartera de bonos escalonada, comúnmente conocido como inversión en escalera de bonos, se centra en diversificar la cartera mediante la compra de valores de renta fija con diferentes fechas de vencimiento en forma de escalera, es decir., de bajo a alto como un peldaño.

La cartera diversificada ayuda a mitigar el riesgo y el beneficio de los bonos a corto plazo, uno a la vez, a medida que vencen. luego reinvirtiendo el principal en bonos de nivel superior. Garantiza rendimientos crecientes y una cartera de inversiones rentable.

2. Inversión en carteras de bonos tipo Bullet

Comúnmente conocido como inversión bullet, La estrategia de inversión de la cartera de bonos bullet requiere construir una cartera mediante la compra de valores de renta fija en diferentes fechas pero con la misma fecha de vencimiento. Diversifica la cartera de inversiones y, al mismo tiempo, asegura una "bala" futura de rendimientos rentables.

La estrategia de inversión bullet es adoptada generalmente por inversores que pueden necesitar grandes cantidades de fondos en el futuro. Puede ser para financiar una educación universitaria, pagar una boda, comprar una propiedad grande, y muchos otros.

3. Inversión en cartera de bonos Barbell

Inversión en cartera de bonos Barbell, comúnmente conocido como inversión con barra, es una estrategia de inversión de renta fija que requiere la construcción de una cartera con dos extremos, es decir., Bonos a corto y largo plazo sin bonos intermedios. El factor fundamental clave detrás de la estrategia de inversión con barra es prestar mucha atención a los bonos a corto plazo de la cartera y seguir invirtiéndolos en nuevas emisiones al vencimiento.

Los bonos a corto plazo para una cartera de barras tienen un vencimiento inferior o igual a cinco años, y los bonos a largo plazo vencen en diez años o más. La estrategia requiere una gestión activa Gestión activa La gestión activa es el uso de capital humano para gestionar una cartera de fondos. Los gerentes activos confían en la investigación analítica, juicio personal, y previsiones, ya que es necesario centrarse en los bonos a corto plazo para seguir transfiriéndolos de manera eficiente a nuevas emisiones al vencimiento.

Valores de renta fija - Beneficios

Una cartera que consta principalmente de valores de renta fija es beneficiosa de varias formas, incluso:

1. Diversificación

Construir una cartera esencialmente con valores de renta fija trae diversificación Diversificación La diversificación es una técnica de asignación de recursos o capital de la cartera a una variedad de inversiones. El objetivo de la diversificación es mitigar las pérdidas sobre la mesa. La diversificación es una característica de alta prioridad que uno debe tener en cuenta al construir su cartera. Es especialmente cierto cuando el mercado es muy volátil e incierto, con precios subiendo y bajando drásticamente.

La diversificación ayuda a brindar resistencia a la cartera de inversiones frente a tal volatilidad y correcciones de precios. Crea una sensación de equilibrio en la que si una sección de la cartera sufre, la cartera es lo suficientemente diversa como para cubrir la holgura al tener otra sección de valores de alto rendimiento.

2. Renta fija

El término valores de “renta fija” proporciona una idea de por qué se prefiere una cartera que consta principalmente de valores de renta fija. Los valores de renta fija no solo pagan dividendos y proporcionan buenos rendimientos, sino que también ofrecen un flujo constante de ingresos.

3. Nivel de riesgo

En comparación con las acciones, Los valores de renta fija generalmente tienen una exposición al riesgo relativamente menor. En la mayor parte, implica "riesgo de incumplimiento, ”Que es cuando el emisor de bonos no puede cumplir con sus obligaciones financieras.

Lecturas relacionadas

CFI es el proveedor oficial de la página del programa Global Markets &Securities Analyst (CMSA) ® - CMSA Inscríbase en el programa CMSA® de CFI y conviértase en un analista certificado de Capital Markets &Securities. Avanza en tu carrera con nuestros programas y cursos de certificación. programa de certificación, diseñado para ayudar a cualquier persona a convertirse en un analista financiero de clase mundial. Para seguir avanzando en tu carrera, Los recursos adicionales a continuación serán útiles:

- Inversión:una guía para principiantes Inversión:una guía para principiantes La guía Inversión para principiantes de CFI le enseñará los conceptos básicos de la inversión y cómo comenzar. Conozca las diferentes estrategias y técnicas de negociación.

- Fondos mutuos Fondos mutuos Un fondo mutuo es un fondo común de dinero recaudado de muchos inversores con el fin de invertir en acciones, cautiverio, u otros valores. Los fondos mutuos son propiedad de un grupo de inversores y están gestionados por profesionales. Conozca los distintos tipos de fondos, cómo trabajan ellos, y los beneficios y compensaciones de invertir en ellos

- Riesgo de incumplimiento Riesgo de incumplimiento Riesgo de incumplimiento, también llamada probabilidad de incumplimiento, es la probabilidad de que un prestatario no realice los pagos completos y oportunos del principal y los intereses,

- Cartera de inversiones Cartera de inversiones Una cartera de inversiones es un conjunto de activos financieros propiedad de un inversor que pueden incluir bonos, cepo, monedas, Efectivo y equivalentes de efectivo, y productos básicos. Más lejos, se refiere a un grupo de inversiones que un inversor utiliza para obtener ganancias mientras se asegura de que se conserven el capital o los activos.

invertir

-

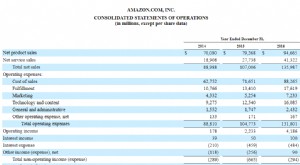

¿Qué son los ingresos contables?

¿Qué son los ingresos contables? Los ingresos contables son las ganancias que una empresa retiene después de pagar todos los gastos relevantes de los ingresos por ventas obtenidos. Es sinónimo de ingresos netos Ingresos netos Los ing...

-

¿Qué son los ingresos acumulados?

¿Qué son los ingresos acumulados? Los ingresos acumulados son ingresos que una empresa reconocerá y registrará en sus asientos de diario cuando se hayan ganado, pero antes de que se haya recibido el pago en efectivo. Hay ocasiones en ...