Crisis financiera

¿Qué es una crisis financiera?

En una crisis financiera los precios de los activos experimentan una fuerte caída en el valor, las empresas y los consumidores no pueden pagar sus deudas, y las instituciones financieras experimentan escasez de liquidez. Una crisis financiera a menudo se asocia con un pánico o una corrida bancaria durante la cual los inversionistas venden activos o retiran dinero de las cuentas de ahorro porque temen que el valor de esos activos disminuya si permanecen en una institución financiera.

Otras situaciones que pueden ser etiquetadas como una crisis financiera incluyen el estallido de una burbuja financiera especulativa, una caída del mercado de valores, un incumplimiento soberano, o una crisis monetaria. Una crisis financiera puede limitarse a los bancos o extenderse por una sola economía, la economía de una región, o economías de todo el mundo.

Conclusiones clave

- El pánico bancario fue el origen de varias crisis financieras del siglo XIX. 20, y siglos XXI, muchos de los cuales llevaron a recesiones o depresiones.

- Caídas del mercado de valores, crujidos de crédito, el estallido de burbujas financieras, incumplimientos soberanos, y las crisis monetarias son todos ejemplos de crisis financieras.

- Una crisis financiera puede limitarse a un solo país o un segmento de servicios financieros, pero es más probable que se extienda a nivel regional o mundial.

Crisis financiera

¿Qué causa una crisis financiera?

Una crisis financiera puede tener múltiples causas. Generalmente, puede ocurrir una crisis si las instituciones o los activos están sobrevalorados, y puede verse agravado por un comportamiento inversor irracional o gregario. Por ejemplo, una serie rápida de liquidaciones puede resultar en precios de activos más bajos, incitar a las personas a deshacerse de sus activos o hacer grandes retiros de ahorros cuando se rumorea una quiebra bancaria.

Los factores que contribuyen a una crisis financiera incluyen fallas sistémicas, Comportamiento humano imprevisto o incontrolable, incentivos para correr demasiado riesgo, ausencia o fallas regulatorias, o contagios que equivalen a una propagación de problemas similar a un virus de una institución o país a otro. Si no se marca, una crisis puede hacer que una economía entre en recesión o depresión. Incluso cuando se toman medidas para evitar una crisis financiera, todavía pueden suceder, acelerar, o profundizar.

Ejemplos de crisis financiera

Las crisis financieras no son infrecuentes; han sucedido desde que el mundo ha tenido moneda. Algunas crisis financieras conocidas incluyen:

- Tulip Mania (1637). Aunque algunos historiadores sostienen que esta manía no tuvo tanto impacto en la economía holandesa, y, por lo tanto, no debe considerarse una crisis financiera, coincidió con un brote de peste bubónica que tuvo un impacto significativo en el país. Teniendo esto en cuenta, Es difícil saber si la crisis fue precipitada por la especulación excesiva o por la pandemia.

- Crisis crediticia de 1772. Después de un período de crédito en rápida expansión, esta crisis comenzó en marzo / abril en Londres. Alexander Fordyce, un socio en un gran banco, perdió una enorme suma al vender acciones en corto de la Compañía de las Indias Orientales y huyó a Francia para evitar el reembolso. El pánico provocó una corrida contra los bancos ingleses que dejó a más de 20 grandes casas bancarias en quiebra o suspendiendo los pagos a depositantes y acreedores. La crisis se extendió rápidamente a gran parte de Europa. Los historiadores trazan una línea entre esta crisis y la causa del Boston Tea Party —legislación fiscal impopular en las 13 colonias— y el malestar resultante que dio origen a la Revolución Americana.

- Stock Crash de 1929. Este choque a partir del 24 de octubre, 1929, vio colapsar los precios de las acciones después de un período de especulación salvaje y de préstamos para comprar acciones. Condujo a la Gran Depresión, que se sintió en todo el mundo durante más de una docena de años. Su impacto social duró mucho más. Un desencadenante del colapso fue un drástico exceso de oferta de cultivos básicos, lo que provocó una fuerte caída de los precios. Se introdujo una amplia gama de reglamentaciones y herramientas de gestión del mercado como resultado del colapso.

- Crisis del petróleo de la OPEP de 1973. Los miembros de la OPEP iniciaron un embargo de petróleo en octubre de 1973 contra los países que respaldaron a Israel en la guerra de Yom Kippur. Al final del embargo, un barril de petróleo se situó en $ 12, desde $ 3. Dado que las economías modernas dependen del petróleo, los precios más altos y la incertidumbre llevaron a la caída del mercado de valores de 1973-1974, cuando persistió un mercado bajista desde enero de 1973 hasta diciembre de 1974 y el Dow Jones Industrial Average perdió el 45% de su valor.

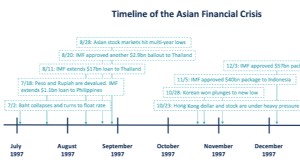

- Crisis asiática de 1997-1998. Esta crisis comenzó en julio de 1997 con el colapso del baht tailandés. Falta de moneda extranjera, el gobierno tailandés se vio obligado a abandonar su vínculo con el dólar estadounidense y dejar flotar el baht. El resultado fue una gran devaluación que se extendió a gran parte del este de Asia, también golpeando a Japón, así como un enorme aumento de la relación deuda / PIB. A su paso, la crisis condujo a una mejor regulación y supervisión financieras.

- La crisis financiera mundial 2007-2008. Esta crisis financiera fue el peor desastre económico desde la caída del mercado de valores de 1929. Comenzó con una crisis de préstamos hipotecarios de alto riesgo en 2007 y se expandió a una crisis bancaria global con la quiebra del banco de inversión Lehman Brothers en septiembre de 2008. Grandes rescates y otras medidas destinado a limitar la propagación del daño falló y la economía mundial cayó en recesión.

La crisis financiera mundial

Como el evento de crisis financiera más reciente y más dañino, la crisis financiera mundial, merece una atención especial, como sus causas, efectos respuesta, y las lecciones son más aplicables al sistema financiero actual.

Estándares de préstamos relajados

La crisis fue el resultado de una secuencia de eventos, cada uno con su propio detonante y culminando en el casi colapso del sistema bancario. Se ha argumentado que las semillas de la crisis se sembraron ya en la década de 1970 con la Ley de Desarrollo Comunitario, que requería que los bancos flexibilizaran sus requisitos crediticios para los consumidores de bajos ingresos, creando un mercado para las hipotecas de alto riesgo.

Una crisis financiera puede tomar muchas formas, incluyendo un pánico bancario / crediticio o una caída del mercado de valores, pero difiere de una recesión, que a menudo es el resultado de una crisis de este tipo.

El monto de la deuda hipotecaria de alto riesgo, que fue garantizado por Freddie Mac y Fannie Mae, continuó expandiéndose hasta principios de la década de 2000 cuando la Junta de la Reserva Federal comenzó a recortar drásticamente las tasas de interés para evitar una recesión. La combinación de requisitos crediticios laxos y dinero barato estimuló un boom inmobiliario, que impulsó la especulación, haciendo subir los precios de la vivienda y creando una burbuja inmobiliaria.

Instrumentos financieros complejos

Mientras tanto, los bancos de inversión, en busca de beneficios fáciles tras el colapso de las puntocom y la recesión de 2001, creó obligaciones de deuda garantizadas (CDO) a partir de las hipotecas compradas en el mercado secundario. Debido a que las hipotecas de alto riesgo se combinaron con las hipotecas preferenciales, No había forma de que los inversores entendieran los riesgos asociados con el producto. Cuando el mercado de CDO comenzó a calentarse, la burbuja inmobiliaria que se había estado construyendo durante varios años finalmente había estallado. A medida que cayeron los precios de la vivienda, los prestatarios de alto riesgo comenzaron a incumplir con préstamos que valían más que sus casas, acelerando la caída de los precios.

Comienzan los fracasos, El contagio se propaga

Cuando los inversores se dieron cuenta de que los CDO no valían nada debido a la deuda tóxica que representaban, intentaron descargar las obligaciones. Sin embargo, no había mercado para los CDO. La posterior cascada de quiebras de los prestamistas de alto riesgo creó un contagio de liquidez que alcanzó los niveles superiores del sistema bancario. Dos grandes bancos de inversión, Lehman Brothers y Bear Stearns, colapsó bajo el peso de su exposición a la deuda de alto riesgo, y más de 450 bancos quebraron durante los próximos cinco años. Varios de los principales bancos estaban al borde de la quiebra y fueron rescatados por un rescate financiado por los contribuyentes.

Respuesta

El gobierno de los Estados Unidos respondió a la crisis financiera bajando las tasas de interés a casi cero, recompra de hipotecas y deuda pública, y rescatar a algunas instituciones financieras en dificultades. Con tarifas tan bajas Los rendimientos de los bonos se volvieron mucho menos atractivos para los inversores en comparación con las acciones. La respuesta del gobierno encendió el mercado de valores, que tuvo una carrera alcista de 10 años con el S&P 500 devolviendo un 250% durante ese tiempo. El mercado de la vivienda de EE. UU. Se recuperó en la mayoría de las ciudades importantes, y la tasa de desempleo cayó a medida que las empresas comenzaron a contratar y hacer más inversiones.

Nuevas regulaciones

Un gran resultado de la crisis fue la adopción de la Ley de Reforma y Protección al Consumidor de Dodd-Frank Wall Street, una ley de reforma financiera masiva aprobada por la administración Obama en 2010. Dodd-Frank trajo cambios masivos a todos los aspectos del entorno regulatorio financiero de EE. UU. que afectó a todos los organismos reguladores y a todas las empresas de servicios financieros. Notablemente, Dodd-Frank tuvo los siguientes efectos:

- Regulación más completa de los mercados financieros, incluida una mayor supervisión de los derivados, que fueron llevados a intercambios.

- Agencias regulatorias, que había sido numerosa y a veces redundante, se consolidaron.

- Un cuerpo nuevo el Consejo de Supervisión de la Estabilidad Financiera, fue diseñado para monitorear el riesgo sistémico.

- Se introdujeron mayores protecciones para los inversores, incluyendo una nueva agencia de protección al consumidor (la Oficina de Protección Financiera del Consumidor) y estándares para productos "simples".

- La introducción de procesos y herramientas (como las infusiones de efectivo) está destinada a ayudar con la liquidación de las instituciones financieras en quiebra.

- Medidas destinadas a mejorar los estándares, contabilidad, y regulación de las agencias de calificación crediticia.

Preguntas frecuentes sobre crisis financieras

¿Qué es una crisis financiera?

Una crisis financiera es cuando los instrumentos y activos financieros disminuyen significativamente de valor. Como resultado, las empresas tienen problemas para cumplir con sus obligaciones financieras, y las instituciones financieras carecen de suficiente efectivo o activos convertibles para financiar proyectos y satisfacer necesidades inmediatas. Los inversores pierden la confianza en el valor de sus activos y los ingresos y activos de los consumidores se ven comprometidos. lo que les dificulta el pago de sus deudas.

¿Qué causa una crisis financiera?

Una crisis financiera puede deberse a muchos factores, tal vez demasiados para nombrarlos. Sin embargo, a menudo una crisis financiera es causada por activos sobrevaluados, fallas sistémicas y regulatorias, y el pánico resultante de los consumidores, como un gran número de clientes que retiran fondos de un banco después de enterarse de los problemas financieros de la institución.

¿Cuáles son las etapas de una crisis financiera?

La crisis financiera se puede segmentar en tres etapas, comenzando con el lanzamiento de la crisis. Los sistemas financieros fallan generalmente causado por fallas regulatorias y del sistema, mala gestión institucional de las finanzas, y más. La siguiente etapa implica el colapso del sistema financiero, con instituciones financieras, negocios y consumidores incapaces de cumplir con sus obligaciones. Finalmente, los activos disminuyen de valor, y aumenta el nivel general de deuda.

¿Cuál fue la causa de la crisis financiera de 2008?

Aunque la crisis se atribuyó a muchas averías, se debió en gran parte a la generosa emisión de hipotecas de alto riesgo, que se vendían con frecuencia a inversores en el mercado secundario. Las deudas incobrables aumentaron a medida que los hipotecarios de alto riesgo incumplían sus préstamos, dejando a los inversores del mercado secundario luchando. Empresas de inversión, las compañías de seguros, y las instituciones financieras masacradas por su participación en estas hipotecas requirieron rescates gubernamentales a medida que se acercaban a la insolvencia. Los rescates afectaron negativamente al mercado, haciendo que las acciones caigan en picado. Otros mercados respondieron a remolque, creando pánico global y un mercado inestable.

¿Cuál fue la peor crisis financiera de la historia?

Posiblemente, la peor crisis financiera de los últimos 90 años fue la Crisis Financiera Global de 2008, que provocó la caída de los mercados de valores, instituciones financieras en ruinas, y consumidores luchando.

invertir

-

¿Qué es la crisis financiera mundial de 2008-2009?

¿Qué es la crisis financiera mundial de 2008-2009? La crisis financiera mundial de 2008-2009 se refiere a la enorme crisis financiera que enfrentó el mundo de 2008 a 2009. La crisis financiera pasó factura a personas e instituciones de todo el mundo. ...

-

¿Qué es la crisis financiera asiática?

¿Qué es la crisis financiera asiática? La crisis financiera asiática es una crisis causada por el colapso del tipo de cambio de moneda y la burbuja de dinero caliente. Comenzó en Tailandia en julio de 1997 y se extendió por el este y el su...