Una breve descripción del sector de los seguros

El sector asegurador está formado por empresas que ofrecen gestión de riesgos en forma de contratos de seguros. El concepto básico de seguro es que una de las partes, la aseguradora, garantizará el pago de un evento futuro incierto. Mientras tanto, Otra fiesta, el asegurado o el tomador de la póliza, paga una prima menor a la aseguradora a cambio de esa protección en ese futuro incierto.

Como industria, el seguro se considera una empresa de crecimiento lento, sector seguro para inversores. Esta percepción no es tan fuerte como en las décadas de 1970 y 1980, pero sigue siendo cierto en general en comparación con otros sectores financieros.

Conclusiones clave

- La industria de seguros está formada por diferentes tipos de actores que operan en diferentes espacios.

- Las compañías de seguros de vida se centran en la planificación heredada y en la sustitución del valor del capital humano. las aseguradoras de salud cubren los costos médicos, y propiedad, víctima, o el seguro de accidentes tiene como objetivo reemplazar el valor de las viviendas, carros, u objetos de valor.

- Las compañías de seguros pueden estructurarse como una sociedad anónima tradicional con inversores externos, o mutuas donde los asegurados son los propietarios.

Tipos de compañías de seguros

No todas las compañías de seguros ofrecen los mismos productos o atienden a la misma base de clientes. Entre las categorías más importantes de compañías de seguros se encuentran las aseguradoras de accidentes y de salud; aseguradoras de propiedad y accidentes; y garantes financieros. Los tipos más comunes de pólizas de seguros personales son los de automóviles, salud, propietarios de viviendas, y vida. La mayoría de las personas en los Estados Unidos tienen al menos uno de estos tipos de seguro, y la ley exige un seguro de automóvil.

Las empresas de accidentes y salud son probablemente las más conocidas. Estos incluyen empresas como UnitedHealth Group, Himno, Aetna y AFLAC, que están diseñados para ayudar a las personas que han sufrido daños físicos.

Las compañías de seguros de vida emiten principalmente pólizas que pagan un beneficio por fallecimiento como una suma global tras la muerte del asegurado a sus beneficiarios. Las pólizas de seguro de vida pueden venderse como vida a término, que es menos costoso y vence al final del término o permanente (generalmente de por vida o universal), que es más caro pero dura toda la vida y tiene un componente de acumulación de efectivo. Las aseguradoras de vida también pueden vender pólizas de discapacidad a largo plazo que reemplazan los ingresos del asegurado si se enferma o discapacita. Las aseguradoras de vida conocidas incluyen Northwestern Mutual, Guardián, Prudencial, y William Penn.

Las compañías de propiedad y accidentes aseguran contra accidentes de daño no físico. Esto puede incluir demandas, daños a los bienes personales, accidentes automovilísticos y más. Las grandes aseguradoras de propiedad y accidentes incluyen State Farm, Nationwide y Allstate.

Las empresas requieren tipos especiales de pólizas de seguro que los aseguren contra tipos específicos de riesgos que enfrenta una empresa en particular. Por ejemplo, un restaurante de comida rápida necesita una póliza que cubra los daños o lesiones que se produzcan como resultado de cocinar con una freidora. Un concesionario de automóviles no está sujeto a este tipo de riesgo, pero requiere cobertura por daños o lesiones que pudieran ocurrir durante las pruebas de manejo.

También hay pólizas de seguro disponibles para necesidades muy específicas, como secuestro y rescate (K&R), negligencia médica, y seguro de responsabilidad profesional, también conocido como seguro de errores y omisiones.

Algunas empresas se dedican al reaseguro para reducir el riesgo. El reaseguro es un seguro que las compañías de seguros compran para protegerse de pérdidas excesivas debido a una alta exposición. El reaseguro es un componente integral de los esfuerzos de las compañías de seguros para mantenerse solventes y evitar el incumplimiento debido a los pagos. y los reguladores lo exigen para empresas de cierto tamaño y tipo.

Por ejemplo, una compañía de seguros puede emitir demasiado seguro contra huracanes, basado en modelos que muestran bajas posibilidades de que un huracán afecte un área geográfica. Si sucediera lo inconcebible con un huracán azotando esa región, Podrían producirse pérdidas considerables para la compañía de seguros. Sin que el reaseguro elimine algunos de los riesgos de la mesa, las compañías de seguros podrían cerrar sus operaciones cuando ocurra un desastre natural.

Compañías de seguros mutuos frente a acciones

Las compañías de seguros se clasifican como acciones o mutuas según la estructura de propiedad de la organización. También hay algunas excepciones, como Blue Cross Blue Shield y grupos fraternales que aún tienen una estructura diferente. Todavía, Las sociedades anónimas y mutuas son, con mucho, las formas más frecuentes en que las compañías de seguros se organizan.

En todo el mundo, Las mutuas representaron el 26,7% de la participación de mercado en 2017. En EE. UU., El 39,9% del mercado pertenecía a mutuas.

Una compañía de seguros de acciones es una corporación propiedad de sus accionistas o accionistas, y su objetivo es obtener beneficios para ellos. Los asegurados no comparten directamente las ganancias o pérdidas de la empresa. Para operar como sociedad anónima, una aseguradora debe tener un capital mínimo y un excedente disponible antes de recibir la aprobación de los reguladores estatales. También deben cumplirse otros requisitos si las acciones de la empresa se cotizan en bolsa. Algunas aseguradoras de acciones estadounidenses conocidas incluyen Allstate, MetLife, y prudencial.

Una compañía de seguros mutuos es una corporación propiedad exclusiva de los asegurados que son "acreedores contractuales" con derecho a voto en la junta directiva. Generalmente, se gestionan empresas y activos (reservas de seguros, superávit, fondos de contingencia, dividendos) se mantienen en beneficio y protección de los asegurados y sus beneficiarios.

La gerencia y la junta directiva determinan qué cantidad de ingresos operativos se paga cada año como dividendo a los asegurados. Aunque no está garantizado, hay empresas que han pagado un dividendo cada año, incluso en tiempos económicos difíciles. Las grandes aseguradoras mutuas en los EE. UU. Incluyen Northwestern Mutual, Guardián, Penn Mutual, y Mutual de Omaha.

¿Qué es el seguro flotante?

Una de las características más interesantes de las compañías de seguros es que esencialmente se les permite usar el dinero de sus clientes para invertir por sí mismas. Esto los hace similares a los bancos, pero la inversión ocurre en un grado aún mayor. Esto a veces se denomina "el flotador".

La flotación ocurre cuando una de las partes extiende dinero a otra y no espera el reembolso hasta después de un evento circunstancial. Este mecanismo esencialmente significa que las compañías de seguros tienen un costo de capital positivo. Esto los distingue de los fondos de capital privado, bancos, y fondos mutuos. Para inversores en compañías de seguros de acciones (o asegurados en compañías mutuas), esto significa el potencial de menor riesgo, rendimientos estables.

Seguros y venta de productos financieros

Los planes de seguros son el principal producto del sector. Sin embargo, Las últimas décadas han traído una serie de planes de pensiones corporativos a las empresas y rentas vitalicias para los jubilados.

Esto coloca a las compañías de seguros en competencia directa con otros proveedores de activos financieros en este tipo de productos. En efecto, muchos agentes de seguros ahora son calificados como asesores financieros de servicio completo que ofrecen tanto productos de protección como inversiones, planificacion Financiera, y planificación de la jubilación. Muchas compañías de seguros ahora tienen su propio corredor de bolsa, ya sea internamente o en sociedad.

seguro

- 6 planes de seguros comerciales

- Compañía de servicios públicos de California dice que pudo haber causado 9 incendios forestales este año

- ¿Cuesta más asegurar un coche eléctrico?

- Razones para comprar un seguro de vida total

- ¿Qué es el fraude por desempleo?

- The Zebra Auto Insurance Review [2021]:Obtenga cotizaciones de cobertura en minutos

-

El impacto de la tecnología Blockchain en la industria manufacturera

El impacto de la tecnología Blockchain en la industria manufacturera Blockchain y criptomoneda han sido palabras populares en los últimos años. Pero, ¿qué son y por qué se han vuelto populares en la industria manufacturera? Cadena de bloques asociado con mayor frecue...

-

¿Qué es omnicanal? Beneficios y estrategias

¿Qué es omnicanal? Beneficios y estrategias En 2020, Los consumidores estadounidenses gastaron más de $ 861 mil millones en línea, un 44% más en comparación con 2019. Ese estudio, del investigador Digital Commerce 360, también predice otro salt...

-

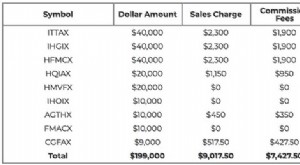

Cómo las tarifas de los fondos mutuos pueden costarle mucho dinero

Cómo las tarifas de los fondos mutuos pueden costarle mucho dinero Robert Farrington de The College Investor recientemente fue a batear por uno de sus lectores. Siento que mi asesor no me está guiando por el camino correcto, ”Le dijo su lector. Cuando le menciono [fo...

-

Las pruebas del FBI no encuentran evidencia de irregularidades en una gran cantidad de muertes de turistas estadounidenses en República Dominicana

Las pruebas del FBI no encuentran evidencia de irregularidades en una gran cantidad de muertes de turistas estadounidenses en República Dominicana El FBI determinó que el alcohol contaminado no es el culpable de las recientes muertes de turistas estadounidenses en la República Dominicana. respaldando una afirmación de las autoridades locales de ...