Una guía para calcular el retorno de la inversión (ROI)

El retorno de la inversión (ROI) es una métrica financiera ampliamente utilizada para medir la probabilidad de obtener un retorno de una inversión. Es una relación que compara la ganancia o pérdida de una inversión en relación con su costo. Es tan útil para evaluar el rendimiento potencial de una inversión independiente como para comparar los rendimientos de varias inversiones.

En análisis empresarial, ROI y otras medidas de flujo de efectivo - como la tasa interna de rendimiento (TIR) y el valor actual neto (VAN) - son métricas clave que evalúan y clasifican el atractivo de varias alternativas de inversión diferentes. Aunque el ROI es una proporción, normalmente se expresa como un porcentaje y no como una proporción.

Conclusiones clave

- El retorno de la inversión (ROI) es una medida aproximada de la rentabilidad de una inversión.

- ROI tiene una amplia gama de aplicaciones, incluyendo:Puede medir la rentabilidad de una inversión en acciones al decidir si invertir o no en la compra de un negocio o evaluar los resultados de una transacción inmobiliaria.

- El ROI se calcula restando el valor inicial de la inversión del valor final de la inversión (que es igual al rendimiento neto), luego dividiendo este nuevo número (el rendimiento neto) por el costo de la inversión, entonces finalmente, multiplicándolo por 100.

- El ROI es relativamente fácil de calcular y comprender, y su sencillez lo ha convertido en un estándar, medida universal de rentabilidad.

- Una desventaja del ROI es que no tiene en cuenta cuánto tiempo se mantiene una inversión; asi que, una medida de rentabilidad que incorpore el período de tenencia puede ser más útil para un inversor que desee comparar inversiones potenciales.

Cómo calcular el retorno de la inversión (ROI)

El ROI se puede calcular utilizando dos métodos diferentes.

Primer método:

ROI =Costo de la inversión Retorno neto de la inversión × 100%

Segundo método:

ROI =Costo de inversión FVI − IVI × 100% donde:FVI =Valor final de la inversión IVI =Valor inicial de la inversión

Interpretando el ROI

Al interpretar los cálculos de ROI, es importante tener en cuenta algunas cosas. Primero, El ROI generalmente se expresa como un porcentaje porque es más fácil de entender intuitivamente (en contraposición a cuando se expresa como una proporción). Segundo, el cálculo del ROI incluye el rendimiento neto en el numerador porque los rendimientos de una inversión pueden ser positivos o negativos.

Cuando los cálculos del ROI arrojan una cifra positiva, significa que los rendimientos netos están en negro (porque los rendimientos totales superan los costos totales). Alternativamente, cuando los cálculos del ROI arrojan una cifra negativa, significa que los rendimientos netos están en rojo porque los costos totales superan los rendimientos totales. (En otras palabras, esta inversión produce una pérdida). para calcular el ROI con el mayor grado de precisión, Se deben considerar los retornos totales y los costos totales. Para una comparación de manzanas con manzanas entre inversiones de la competencia, Se debe considerar el ROI anualizado.

Ejemplo de ROI

Suponga que un inversor compró 1, 000 acciones de la compañía hipotética Worldwide Wicket Co. a $ 10 por acción. Un año después, el inversionista vendió las acciones por $ 12.50. El inversor ganó dividendos de $ 500 durante el período de tenencia de un año. El inversor también gastó un total de $ 125 en comisiones de negociación para comprar y vender las acciones.

El ROI de este inversor se puede calcular de la siguiente manera:

ROI =$ 10 × 1000 ($ 12,50− $ 10) × 1000 + $ 500− $ 125 × 100 =28,75%

Aquí hay un análisis paso a paso del cálculo:

- Para calcular los rendimientos netos, Se deben considerar los retornos totales y los costos totales. Los rendimientos totales de una acción son el resultado de ganancias de capital y dividendos. Los costos totales incluirían el precio de compra inicial, así como las comisiones pagadas.

- En el cálculo anterior, la ganancia de capital bruta (antes de comisiones) de esta operación es ($ 12.50 - $ 10) x 1, 000. El monto de $ 500 se refiere a los dividendos recibidos por la tenencia de acciones, mientras que $ 125 es el total de comisiones pagadas.

Un análisis más detallado del ROI en sus componentes revela que el 23,75% provino de ganancias de capital y el 5% provino de dividendos. Esta distinción es importante porque las ganancias de capital y los dividendos se gravan a tasas diferentes en la mayoría de las jurisdicciones.

ROI =% de ganancias de capital −% de comisión + rendimiento de dividendos

Y usando nuestros valores de ejemplo:

Ganancias de capital =($ 2500 ÷ $ 10, 000) × 100 =25,00% Comisiones =($ 125 ÷ $ 10, 000) × 100 =1,25% Rendimiento de dividendos =($ 500 ÷ $ 10, 000) × 100 =5,00% ROI =25,00% −1,25% + 5,00% =28,75%

Un ROI positivo significa que los retornos netos son positivos porque los retornos totales son mayores que los costos asociados; un ROI negativo indica que los retornos netos son negativos:los costos totales son mayores que los retornos.

Un cálculo alternativo del ROI

Si, por ejemplo, las comisiones se dividieron, Existe un método alternativo para calcular el ROI de este inversor hipotético para su inversión en Worldwide Wicket Co. Suponga la siguiente división en las comisiones totales:$ 50 al comprar las acciones y $ 75 al vender las acciones.

IVI =$ 10, 000 + $ 50 =$ 10, 050FVI =$ 12, 500 + $ 500− $ 75FVI =$ 12, 925ROI =$ 10, 050 $ 12, 925− $ 10, 050 × 100 ROI =28,75% donde:IVI =Valor inicial (costo) de la inversión FVI =Valor final de la inversión

En esta fórmula, IVI se refiere al valor inicial de la inversión (o el costo de la inversión). FVI se refiere al valor final

El ROI anualizado ayuda a tener en cuenta una omisión clave en el ROI estándar, a saber, cuánto tiempo se mantiene una inversión.

ROI anualizado

El cálculo del ROI anualizado proporciona una solución para una de las limitaciones clave del cálculo del ROI básico; el cálculo básico del ROI no tiene en cuenta el tiempo que se mantiene una inversión, también conocido como período de espera. La fórmula para calcular el ROI anualizado es la siguiente:

ROI anualizado =[(1 + ROI) 1 / n − 1] × 100% donde:n =Número de años que se mantiene la inversión

Suponga que una inversión hipotética generó un ROI del 50% durante cinco años. El ROI promedio anual simple del 10%, que se obtuvo al dividir el ROI por el período de mantenimiento de cinco años, es solo una aproximación aproximada del ROI anualizado. Esto se debe a que ignora los efectos de la capitalización, lo que puede marcar una diferencia significativa con el tiempo. Cuanto más largo sea el período de tiempo, cuanto mayor sea la diferencia entre el ROI medio anual aproximado, que se calcula dividiendo el ROI por el período de tenencia en este escenario, y el ROI anualizado.

De la fórmula anterior,

ROI anualizado =[(1 + 0.50) 1 / 5−1] × 100 =8.45%

Este cálculo también se puede realizar para períodos de tenencia inferiores a un año convirtiendo el período de tenencia a una fracción de año.

Suponga que una inversión generó un ROI del 10% durante seis meses.

ROI anualizado =[(1 + 0.10) 1 / 0.5−1] × 100 =21%

En la ecuación anterior, el número 0,5 años equivale a seis meses.

Comparación de inversiones y ROI anualizado

El ROI anualizado es especialmente útil cuando se comparan los rendimientos entre varias inversiones o se evalúan diferentes inversiones.

Suponga que una inversión en acciones X generó un ROI del 50% durante cinco años, mientras que una inversión en acciones Y obtuvo un rendimiento del 30% en tres años. Puede determinar cuál fue la mejor inversión en términos de ROI utilizando esta ecuación:

AROIx =[(1 + 0.50) 1 / 5−1] × 100 =8.45% AROIy =[(1 + 0.30) 1 / 3−1] × 100 =9.14% donde:AROIx =ROI anualizado para acciones XAROIy =ROI anualizado para acciones Y

Según este cálculo, La acción Y tuvo un ROI superior en comparación con la acción X.

Combinando apalancamiento con ROI

El apalancamiento puede magnificar el ROI si la inversión genera ganancias. Sin embargo, por la misma razón, El apalancamiento también puede amplificar las pérdidas si la inversión resulta ser perdedora.

Suponga que un inversor compró 1, 000 acciones de la compañía hipotética Worldwide Wickets Co. a $ 10 por acción. Suponga también que el inversor compró estas acciones con un margen del 50% (lo que significa que invirtió $ 5, 000 de su propio capital y tomaron prestados $ 5, 000 de su firma de corretaje como préstamo de margen). Exactamente un año después, este inversionista vendió sus acciones por $ 12.50. Obtuvieron dividendos de $ 500 durante el período de tenencia de un año. También gastaron un total de $ 125 en comisiones comerciales cuando compraron y vendieron las acciones. Además, su préstamo de margen tenía una tasa de interés del 9%.

Al calcular el ROI en este específico, inversión hipotética, hay algunas cosas importantes a tener en cuenta. Primero, en este ejemplo, el interés del préstamo de margen ($ 450) debe considerarse en los costos totales. Segundo, la inversión inicial es ahora de $ 5, 000 debido al apalancamiento empleado al tomar el préstamo de margen de $ 5, 000.

ROI =($ 10 × 1000) - ($ 10 × 500) ($ 12.50− $ 10) × 1000 + $ 500− $ 125− $ 450 × 100 =48.5%

Por lo tanto, a pesar de que el rendimiento neto en dólares se redujo en $ 450 debido al interés del margen, El ROI sigue siendo sustancialmente superior al 48,50% (en comparación con el 28,75% si no se empleó apalancamiento).

Como ejemplo adicional, considere si el precio de la acción cayó a $ 8 en lugar de subir a $ 12,50. En esta situación, el inversor decide reducir sus pérdidas y vender la posición completa. Aquí está el cálculo del ROI en este escenario:

ROI =($ 10 × 1000) - ($ 10 × 500) [($ 8− $ 10) × 1000] + $ 500− $ 125− $ 450 × 100 =- $ 5, 000 $ 2, 075 =−41,5%

En este caso, el ROI de -41,50% es mucho peor que un ROI de -16,25%, lo que habría ocurrido si no se hubiera empleado apalancamiento.

El problema de los flujos de efectivo desiguales

Al evaluar una propuesta comercial, es posible que tenga que lidiar con flujos de efectivo desiguales. En este escenario, El ROI puede fluctuar de un año a otro.

Este tipo de cálculo de ROI es más complicado porque implica el uso de la función de tasa interna de rendimiento (TIR) en una hoja de cálculo o calculadora.

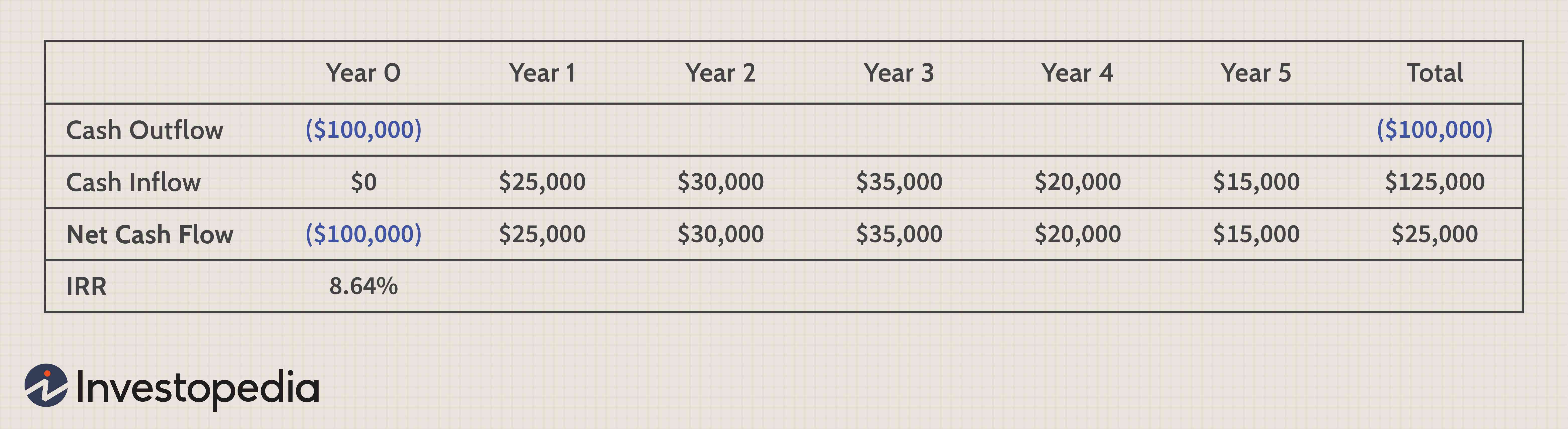

Suponga que está evaluando una propuesta comercial que implica una inversión inicial de $ 100, 000 (Esta cifra se muestra bajo la columna Año 0 en la fila Flujo de salida de efectivo en la siguiente tabla). Esta inversión generará flujos de efectivo durante los próximos cinco años; esto se muestra en la fila Entrada de efectivo. La fila denominada Flujo de caja neto suma la salida y la entrada de efectivo de cada año.

Usando la función TIR, el ROI calculado es del 8,64%.

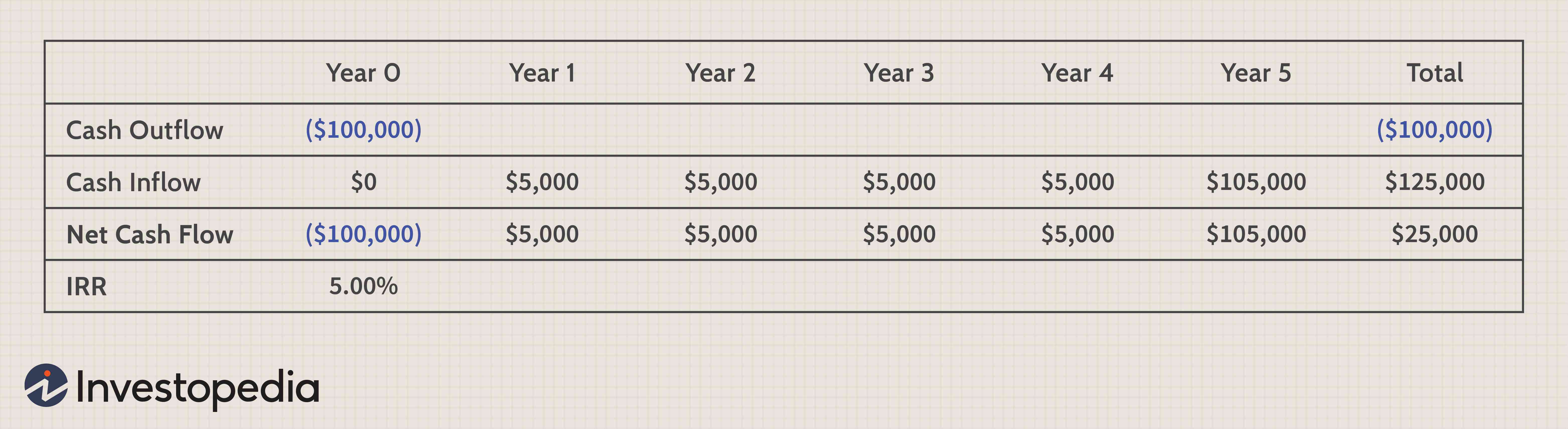

La última columna muestra los flujos de efectivo totales durante el período de cinco años. El flujo de efectivo neto durante este período de cinco años es de $ 25, 000 en una inversión inicial de $ 100, 000. Si estos $ 25, 000 se distribuyó equitativamente durante cinco años, la tabla de flujo de efectivo se vería así:

En este caso, la TIR es ahora solo del 5,00%.

La diferencia sustancial en la TIR entre estos dos escenarios, a pesar de que la inversión inicial y los flujos de efectivo netos totales son los mismos en ambos casos, tiene que ver con el momento de las entradas de efectivo. En el primer caso, Se reciben entradas de efectivo sustancialmente mayores en los primeros cuatro años. Debido al valor del dinero en el tiempo, estas mayores entradas de los primeros años tienen un impacto positivo en la TIR.

Ventajas del ROI

El mayor beneficio del ROI es que es una métrica relativamente sencilla; es fácil de calcular e intuitivamente fácil de entender. La simplicidad del ROI significa que a menudo se utiliza como estándar, medida universal de rentabilidad. Como medida, no es probable que se malinterprete o malinterprete porque tiene las mismas connotaciones en todos los contextos.

Desventajas del ROI

También hay algunas desventajas de la medición del ROI. Primero, no tiene en cuenta el período de tenencia de una inversión, lo que puede ser un problema al comparar alternativas de inversión. Por ejemplo, suponga que la inversión X genera un ROI del 25%, mientras que la inversión Y produce un ROI del 15%. No se puede suponer que X es la inversión superior a menos que también se conozca el marco de tiempo de cada inversión. Es posible que el 25% de ROI de la inversión X se haya generado durante un período de cinco años, pero el 15% de ROI de la inversión Y se generó en solo un año. El cálculo del ROI anualizado puede superar este obstáculo al comparar las opciones de inversión.

Segundo, El ROI no se ajusta al riesgo. Es de conocimiento común que los rendimientos de las inversiones tienen una correlación directa con el riesgo:cuanto mayores son los rendimientos potenciales, mayor es el riesgo posible. Esto se puede observar de primera mano en el mundo de las inversiones, donde las acciones de pequeña capitalización suelen tener mayores rendimientos que las acciones de gran capitalización (pero están acompañadas de un riesgo significativamente mayor). Un inversor que tiene como objetivo un rendimiento de cartera del 12%, por ejemplo, tendría que asumir un grado de riesgo sustancialmente más alto que un inversor cuyo objetivo es una rentabilidad de sólo el 4%. Si un inversor se concentra solo en el número de ROI sin evaluar también el riesgo concomitante, el resultado final de la decisión de inversión puede ser muy diferente del resultado esperado.

Tercera, Las cifras de ROI pueden exagerarse si no se incluyen todos los costos esperados en el cálculo. Esto puede suceder de forma deliberada o inadvertida. Por ejemplo, en la evaluación del ROI de una propiedad inmobiliaria, Se deben considerar todos los gastos asociados. Estos incluyen intereses hipotecarios, Impuestos de propiedad, seguro, y todos los costos de mantenimiento. Estos gastos pueden restar una gran cantidad del ROI esperado; sin incluirlos todos en el cálculo, una cifra de ROI puede estar enormemente exagerada.

Finalmente, como muchas métricas de rentabilidad, El ROI solo enfatiza las ganancias financieras cuando se consideran los retornos de una inversión. No considera beneficios auxiliares, como bienes sociales o ambientales. Una métrica de ROI relativamente nueva, conocido como Retorno Social de la Inversión (SROI), ayuda a cuantificar algunos de estos beneficios para los inversores.

1:42Cómo calcular el ROI en Excel

La línea de fondo

El ROI es una métrica simple e intuitiva de la rentabilidad de una inversión. Existen algunas limitaciones para esta métrica, incluyendo que no considera el período de tenencia de una inversión y no se ajusta por riesgo. Sin embargo, a pesar de estas limitaciones, El ROI sigue siendo una métrica clave que utilizan los analistas de negocios para evaluar y clasificar las alternativas de inversión.

Finanzas

- Cómo calcular el rendimiento normal de una inversión

- Cálculo de la tasa interna de rendimiento con Excel

- ¿Qué es el retorno de la inversión (ROI)?

- Una guía para inversiones a plazo fijo

- Cálculo del rendimiento de los activos (ROA)

- Cálculo del rendimiento del capital (ROE)

- ¿Cuál es el software de retorno de la inversión?

- Guía introductoria para comprender las anualidades

- Explicación del retorno de la inversión (ROI)

-

¿Qué es el rendimiento anual?

¿Qué es el rendimiento anual? El rendimiento anual es el rendimiento de una inversión generada durante un año y calculada como un porcentaje del monto inicial de la inversión. Si el rendimiento es positivo (negativo), se considera...

-

¿Qué es un buen retorno de la inversión?

¿Qué es un buen retorno de la inversión? Antes de invertir su dinero, Probablemente haya una gran pregunta en su mente:¿Cuánto va a ganar? Esto se conoce como tasa de rendimiento. La tasa de rendimiento se expresa como un porcentaje del mo...