¿Qué es la financiación apalancada?

El financiamiento apalancado es el uso de una cantidad de deuda por encima de lo normal, a diferencia de capital o efectivo, para financiar la compra de activos de inversión. El financiamiento apalancado se realiza con el objetivo de aumentar los rendimientos potenciales de una inversión, asumiendo que la inversión aumenta de valor.

Empresas de capital privado y compra apalancada Compra apalancada (LBO) Una compra apalancada (LBO) es una transacción en la que se adquiere una empresa utilizando la deuda como principal fuente de consideración. las empresas emplearán tanto apalancamiento como sea posible para mejorar la tasa interna de rendimiento o IRR de su inversión Tasa interna de rendimiento (TIR) La tasa interna de rendimiento (TIR) es la tasa de descuento que hace que el valor actual neto (VAN) de un proyecto sea cero. En otras palabras, es la tasa de rendimiento anual compuesta esperada que se obtendrá en un proyecto o inversión.

Los efectos del apalancamiento

El costo efectivo de la deuda Costo de la deuda El costo de la deuda es el rendimiento que una empresa proporciona a sus deudores y acreedores. El costo de la deuda se utiliza en los cálculos del WACC para el análisis de valoración. es menor que el capital social (ya que los tenedores de deuda siempre se pagan antes que los tenedores de capital social; por lo tanto, es de menor riesgo).

Aprovechar, sin embargo, aumentará la volatilidad de las ganancias y el flujo de caja de una empresa. institución, o individuo tiene. En finanzas, el término se utiliza para describir la cantidad de efectivo (moneda) que se genera o consume en un período de tiempo determinado. Hay muchos tipos de FQ, así como el riesgo de prestar o ser propietario de dicha empresa. Estos riesgos incluirán factores tales como (pero no limitados a) cambios en la liquidez de la empresa, la estabilidad de su industria, y cambios en la economía, como las tasas de interés.

Los analistas deben comprender el uso que hace una empresa del apalancamiento para evaluar sus características de riesgo y rendimiento. Comprender el apalancamiento también puede ayudar a pronosticar los flujos de efectivo, permitiendo la selección de una tasa de descuento apropiada para encontrar el valor presente de una empresa.

Ejemplo de cómo las finanzas apalancadas aumentan la rentabilidad

A continuación, se muestra un ejemplo sencillo de cómo las finanzas apalancadas aumentan la rentabilidad de las acciones.

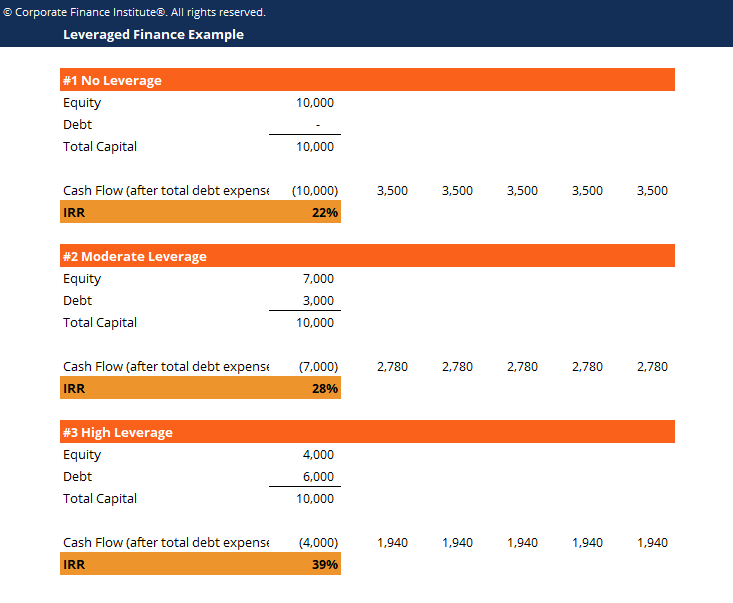

En la siguiente ilustración mostramos tres ejemplos:

- Sin apalancamiento:100% financiado con capital

- Apalancamiento moderado:70% financiado con capital (30% deuda)

- Alto apalancamiento:40% financiado con capital (60% deuda)

Observe cómo la tasa interna de rendimiento para los inversores en acciones aumenta con el tiempo a medida que se agrega más apalancamiento. Asumimos que toda la deuda se amortiza en pagos iguales durante 5 años.

Aprender más, y cómo construir un modelo como este, ¡Eche un vistazo a nuestros cursos de modelado financiero!

Descarga la plantilla gratuita

Ingrese su nombre y correo electrónico en el formulario a continuación y descargue la plantilla gratuita ahora.

¿Qué es el financiamiento apalancado en una institución financiera?

Dentro de un banco de inversión, una división a cargo de las finanzas apalancadas es responsable de los servicios relacionados con las adquisiciones apalancadas de un cliente. Estos servicios suelen incluir estructuración, gerente, y asesoría en financiamiento de deuda para adquisiciones.

Por ejemplo, si una firma de capital privado está explorando varias opciones de financiamiento en sus esfuerzos por adquirir otra compañía, La división de finanzas apalancadas presentaría diferentes tipos de deuda que la empresa cliente podría generar (deuda bancaria, deuda de alto rendimiento, préstamos sindicados, etc.). Posteriormente ayudaría a la empresa cliente a determinar la mejor opción en función de su estructura de capital y operaciones.

Una vez que la empresa ha aumentado la deuda, el departamento de finanzas apalancadas comercializa las ofertas a inversores de deuda, ayudar a la empresa a obtener el capital necesario para su adquisición.

Aprender más, explore el Mapa de carrera interactivo de CFI.

Qué hacen los analistas financieros apalancados

El trabajo de un analista financiero apalancado se divide en gran medida entre analizar el crédito y el riesgo, estructuración de deuda, y comunicarse con los clientes. Los analistas son responsables de examinar el perfil crediticio de sus clientes e inversores de deuda, analizar los posibles beneficios para sus patrocinadores, además de utilizar modelos de Excel para determinar la estructura de capital óptima, basado en las proyecciones financieras de sus clientes.

Perspectiva de carrera

Hay muchas áreas de experiencia empleadas dentro de las divisiones financieras apalancadas, es decir, el trato que se origina, investigación de mercado de capitales, gestión de activos / carteras, y la venta y negociación de instrumentos de deuda. Dado que las divisiones de finanzas apalancadas suelen tratar con empresas menos establecidas, esto ofrece una variedad de oportunidades para conectarse y colaborar con firmas de capital privado, que puede resultar atractivo para las personas que tienen intereses y ambiciones en el capital privado.

Recursos adicionales

Esperamos que esta sea una guía útil para el financiamiento apalancado y cómo el apalancamiento aumenta la rentabilidad de las acciones (y aumenta el riesgo correspondiente). Para seguir aprendiendo explore estos recursos relevantes de CFI a continuación:

- Razones de apalancamiento Razones de apalancamiento Una razón de apalancamiento indica el nivel de deuda incurrida por una entidad comercial contra varias otras cuentas en su balance general. estado de resultados, o estado de flujo de efectivo. Plantilla de Excel

- Compra apalancada (LBO) LBO Buy-Side Este artículo trata específicamente sobre LBO en el lado de compra de las finanzas corporativas. En una compra apalancada (LBO), una empresa de capital privado utiliza el mayor apalancamiento posible para adquirir un negocio y maximizar la tasa interna de rendimiento (TIR) para los inversores de capital. Las entidades compradoras de LBO incluyen firmas de capital privado, compañías de seguros de vida, los fondos de cobertura, fondos de pensiones y fideicomisos unitarios.

- Modelo LBO Modelo LBO Un modelo LBO se crea en Excel para evaluar una transacción de compra apalancada (LBO), la adquisición de una empresa financiada con una cantidad significativa de deuda.

- Carreras de capital privado Perfil de carrera de capital privado Los analistas y asociados de capital privado realizan un trabajo similar al de la banca de inversión. El trabajo incluye modelos financieros, valuación, Horas largas y sueldo alto. El capital privado (PE) es una progresión profesional común para los banqueros de inversión (IB). Los analistas de IB a menudo sueñan con "graduarse" en el lado de la compra,

Finanzas

-

¿Qué es Unitranche Debt?

¿Qué es Unitranche Debt? Una Deuda Unitranche es una estructura de préstamo híbrida que combina deuda senior y subordinada Deuda senior y subordinada Para comprender la deuda senior y subordinada, primero debemos revisar la p...

-

¿Qué es la deuda de riesgo?

¿Qué es la deuda de riesgo? La deuda de riesgo es un tipo de financiamiento de deuda obtenido por empresas en etapa inicial y startups Métricas de valoración de startups (para empresas de Internet) Métricas de valoración de star...