Los diferentes planes de jubilación para autónomos

Los planes de jubilación para autónomos pueden ayudar a los propietarios de pequeñas empresas a asegurar su futuro financiero. Pero si trabajas por cuenta propia, es muy fácil concentrarse únicamente en generar ingresos y ganancias en su negocio. Muchos dueños de negocios tienen la mayor parte de su dinero ligado a sus proyectos comerciales, especialmente en las primeras etapas. Como resultado, tienen muy poco margen de maniobra financiero para los ahorros de jubilación.

Los estudios de score.org muestran que el 34% de los propietarios de negocios no tienen ahorros para la jubilación. Además, El 40% de las empresas no se sienten cómodas con la jubilación en función de su situación financiera.

Sin embargo, Es muy importante que establezca un plan de jubilación para ahorrar para la jubilación anticipada. Y esto es independientemente de cómo sean sus proyecciones financieras comerciales a largo plazo. Y ese plan debería ser más que contribuir a una IRA tradicional. Aquí es donde entran en juego los planes de jubilación para autónomos. ¡En este artículo cubriremos las diversas opciones!

La importancia de los planes de jubilación para los autónomos

Desafortunadamente, las empresas fracasan o pueden tardar mucho en llegar al punto en que comienzan a generar ganancias. Por lo tanto, confiar en su negocio como su "plan de jubilación" no es un buen enfoque porque corre el riesgo de perder tiempo. Además, corre el riesgo de perder las ganancias potenciales que podría obtener del crecimiento de sus cuentas de jubilación. Y no olvidemos el poder de la capitalización.

Habiendo dicho eso, Ahorrar para la jubilación puede ser complicado para usted como trabajador autónomo debido a ingresos inconsistentes. También se ve afectado por el hecho de que tiene que investigar y establecer sus ahorros para la jubilación por su cuenta. Esto es en comparación con si trabajara para un empleador que ya le ha sentado las bases.

Sin embargo, con un poco de esfuerzo, puede crear un plan para su jubilación. Al hacer esto, tendrá múltiples frentes para generar riqueza a largo plazo:sus ahorros para la jubilación y su negocio.

Los diferentes planes de jubilación para autónomos

Hay cinco planes principales de jubilación para autónomos que puede configurar para ahorrar para la jubilación e incluyen:

1. La IRA tradicional (cuenta de jubilación individual)

Una IRA tradicional permite a cualquiera, incluidos los trabajadores por cuenta propia, contribuir a su jubilación con ventajas fiscales. A partir de 2021, puedes contribuir hasta $ 6, 000 de sus ingresos antes de impuestos en una cuenta IRA tradicional, o $ 7, 000 si tiene más de 50 años. Con eso, sus inversiones podrán crecer con impuestos diferidos hasta la edad de jubilación.

Ventajas de la IRA tradicional

El principal beneficio de una cuenta IRA tradicional es que puede contribuir con impuestos diferidos. A medida que contribuya con ingresos antes de impuestos, diferirá sus obligaciones fiscales hasta una fecha posterior.

Contras de la IRA tradicional

Los límites de contribuciones más bajos establecidos en una cuenta IRA tradicional la convierten en una cuenta de jubilación que probablemente necesitará una cuenta de jubilación complementaria para financiar completamente su jubilación. Adicionalmente, Existen importantes multas por retiro anticipado si retira fondos antes de los 59.5 años sin una razón que califique. La multa del 10% se puede evitar si está sacando fondos para la primera compra de su casa. gastos educativos calificados, gastos médicos, o un puñado de otros casos raros.

2. La SEP-IRA (Cuenta de jubilación individual para trabajadores autónomos)

El plan SEP-IRA es similar a una IRA tradicional en que es deducible de impuestos y es excelente si usted es el único empleado de su empresa. Puede aportar hasta el 25% de sus ingresos hasta un máximo de $ 58, 000 en 2021 a esta cuenta de jubilación.

Es importante tener en cuenta que Si tiene otros empleados, también deberá financiar una SEP-IRA para ellos y realizar contribuciones porcentuales iguales.

Ventajas de SEP IRA

El gran límite de contribución a una cuenta SEP IRA es una gran ventaja. Cuando se combina con los beneficios de impuestos diferidos, esta cuenta de jubilación puede ser una gran opción para los autónomos.

Contras de SEP IRA

Aunque un SEP IRA puede ser una excelente opción para los trabajadores autónomos, Deberá incluir los costos de establecer y financiar las cuentas IRA SEP de sus empleados. Como propietario de una pequeña empresa con varios empleados, las contribuciones cuantiosas podrían tener un costo prohibitivo.

3. El IRA SIMPLE (plan de igualación de incentivos de ahorro para empleados)

Un plan SIMPLE IRA es específico para propietarios de negocios que tienen 100 empleados o menos. Las contribuciones se toman antes de impuestos y las contribuciones máximas realizadas en su cuenta no pueden exceder los $ 13, 500 en 2021, o $ 16, 500 para personas mayores de 50 años. Como empleador, Tendrá que hacer una contribución de contrapartida obligatoria de hasta el 3% del salario del empleado.

Ventajas de SIMPLE IRA

Como propietario de un negocio, SIMPLE IRA es un vehículo de inversión optimizado con requisitos administrativos mínimos. Con costos de instalación y mantenimiento más bajos que algunos planes de jubilación, la IRA SIMPLE podría ser una buena opción.

Contras de SIMPLE IRA

La principal desventaja de SIMPLE IRA es la contribución obligatoria del empleador. Adicionalmente, La fuerte penalización del 25% sobre los retiros realizados antes de los 59,5 años puede ser un costo elevado que evitar.

4. El trabajador autónomo 401 (k), también conocido como un solo 401 (k)

Un plan 401 (k) por cuenta propia es específico para personas que trabajan por cuenta propia sin ningún otro empleado que no sea su cónyuge y sin planes para agregar futuros empleados. Lo mejor de este plan es que puede hacer contribuciones a sus ahorros para la jubilación como propietario de su negocio y también como empleado de su negocio.

El límite de contribución es el 100% de su salario, hasta $ 19, 500 (su contribución como empleado) más otro 25% se puede aportar como empleador, hasta un total de $ 58, 000 en 2021.

Ventajas de los trabajadores autónomos 401 (k)

Como un plan 401 (k) tradicional, las aportaciones realizadas a esta cuenta a impuestos diferidos. Una vez que contribuya, estarás a cargo de tu cartera de inversiones. Con ese, podrá construir una cartera de inversiones que se adapte a sus necesidades.

Contras de los trabajadores autónomos 401 (k)

Los costos administrativos de establecer y ejecutar un plan 401 (k) en solitario pueden ser relativamente elevados. Con ese, Es importante comparar los costos de diferentes proveedores de 401 (k) individuales para asegurarse de que los costos sean mínimos.

5. El plan de beneficios definidos

Cuando piensa en un plan de beneficios definidos, Es probable que piense en planes de pensiones establecidos para empleados a largo plazo en determinadas industrias. Pero como trabajador autónomo, tiene la capacidad de establecer su propio plan de beneficios definidos.

Será necesario establecer un plan de beneficios definidos con la ayuda de un actuario que pueda ayudar a determinar sus pagos de jubilación en función de su edad. retornos esperados del plan, y su contribución mensual. El beneficio anual no puede exceder el 100% de la compensación promedio del participante por sus tres años calendario mejor pagados con un límite de beneficio de $ 230, 000 en 2021.

Ventajas de un plan de beneficios definidos

Un plan de beneficios definidos permite contribuciones elevadas y un crecimiento con impuestos diferidos. Más, tendrá más control y tranquilidad durante la jubilación con un plan de beneficios definidos que no tiene fluctuaciones.

Contras de un plan de beneficios definidos

Un plan de beneficios definidos puede ser relativamente complicado de configurar. Además de una configuración complicada, probablemente tendrá que hacer frente a costosos costos administrativos. Una vez que se configura el plan de beneficios definidos, su negocio estará en peligro por las contribuciones determinadas que pueden ser una carga en tiempos económicos difíciles.

Consejos para ahorrar con éxito para la jubilación si trabaja por cuenta propia

Ahorrar para la jubilación es importante, especialmente si trabaja por cuenta propia. A continuación se ofrecen algunos consejos que le ayudarán a ahorrar con éxito con la ayuda de los planes de jubilación para autónomos.

1. Determine cuánto le costará su jubilación

Un buen lugar para comenzar es averiguar cuánto necesitará para vivir cada año cuando llegue a la jubilación. Desea multiplicar este número por el promedio de jubilación de 20 a 25 años. De esta manera, puede establecer una meta sobre cuánto necesitará ahorrar cada año para alcanzar su hito de ahorro.

2. Configure sus cuentas de jubilación

Una vez que haya establecido la cantidad que necesita ahorrar a largo plazo, es hora de configurar sus cuentas de jubilación. Investigue para encontrar las mejores cuentas de jubilación con bajos costos que lo ayuden a alcanzar sus metas de jubilación.

3. Mantenga sus inversiones simples

Una vez que haya establecido los planes de jubilación que desea utilizar, es hora de empezar a invertir. Le recomiendo encarecidamente mantener sus inversiones simples y bien diversificadas (por ejemplo, a través de fondos indexados) que se alineen con sus objetivos de inversión.

Un buen lugar para aprender a invertir es a través de nuestros cursos gratuitos. Con esta base de conocimientos, estará mejor preparado para tomar las decisiones de inversión adecuadas para su situación.

Nota: Si tiene dificultades para encontrar el plan correcto, elegir el tipo correcto de inversiones o determinar su elegibilidad, ahórrese el estrés y hable con un asesor financiero calificado sobre sus objetivos para que pueda brindarle la orientación que necesita.

4. Establezca recordatorios para hacer sus contribuciones, sin importar cuán pequeñas sean

Si trabaja por cuenta propia y no cuenta con un sistema de nómina, asegúrese de no perder la oportunidad de hacer contribuciones a sus ahorros para la jubilación, automatizando sus transferencias para que sucedan cada vez que le paguen. Si tiene un ingreso inconsistente, establezca recordatorios en su calendario para que recuerde hacer sus transferencias manualmente cuando le paguen (o pague usted mismo).

Para concluir

Generar riqueza a largo plazo lleva tiempo y, si trabaja por cuenta propia, Definitivamente desea aprovechar el tiempo que tiene antes de jubilarse para comenzar a ahorrar para su jubilación, además de construir su imperio empresarial.

Finanzas

- 4 excelentes consejos sobre presupuestación de los mejores expertos en dinero

- ¿Qué es un registro de accionistas?

- 4 aplicaciones como Dave para pequeños adelantos en efectivo

- El impacto de la crisis de la deuda estudiantil en las mujeres negras

- Consejos de vida y dinero para mamás con dos menores de dos años

- ¿Qué es la anualidad adeudada?

-

Conviértete en millonario ... con 500 dólares al mes

Conviértete en millonario ... con 500 dólares al mes Mi hermano, Daniel, que es siete años menor que yo, me dijo el otro día que no tiene ganas de invertir porque no puede invertir mucho dinero. Y yo dije, hagamos algunos cálculos. Demostraré que puedes...

-

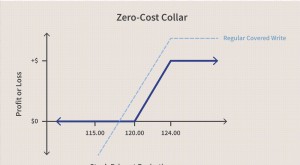

Collar de costo cero

Collar de costo cero ¿Qué es un collar de coste cero? Un collar de costo cero es una forma de estrategia de collar de opciones para proteger las pérdidas de un comerciante comprando opciones de compra y venta que se can...

-

¿Debería apostar sus criptomonedas en Keep Network?

¿Debería apostar sus criptomonedas en Keep Network? Muchos o todos los productos aquí son de nuestros socios que nos pagan una comisión. Así es como ganamos dinero. Pero nuestra integridad editorial garantiza que las opiniones de nuestros expertos no s...

-

¿Qué es el índice de flujo de dinero?

¿Qué es el índice de flujo de dinero? Money Flow Index (MFI) es un indicador de movimiento que analiza tanto el tiempo como el precio para medir la presión comercial:compra o venta. También se le llama Índice de Fuerza Relativa (RSI) pond...