¿Qué es ROIC?

ROIC significa Retorno sobre el capital invertido y es una relación de rentabilidad o rendimiento que tiene como objetivo medir el rendimiento porcentual que una empresa obtiene sobre el capital invertido. más. La relación muestra la eficacia con la que una empresa utiliza los fondos de los inversores para generar ingresos. Las empresas de evaluación comparativa utilizan el índice ROIC para calcular el valor de otras empresas.

Fórmula ROIC

El rendimiento del capital invertido se calcula teniendo en cuenta el coste de la inversión y los rendimientos generados. Los rendimientos son todas las ganancias adquiridas después de impuestos pero antes de que se paguen los intereses. El valor de una inversión se calcula restando todos los pasivos corrientes a largo plazo Pasivos corrientes Los pasivos corrientes son obligaciones financieras de una entidad comercial que vencen y son pagaderas dentro de un año. Una empresa muestra estos en el, los que vencen dentro del año, de los activos de la empresa. El costo de la inversión puede ser la cantidad total de activos Activos corrientes Los activos corrientes son todos los activos que una empresa espera convertir en efectivo dentro de un año. Se utilizan comúnmente para medir la liquidez de una empresa que necesita para administrar su negocio o la cantidad de financiamiento de los acreedores o accionistas. Luego, el rendimiento se divide por el costo de la inversión.

Nota:NOPATNOPATNOPAT significa Beneficio operativo neto después de impuestos y representa el ingreso teórico de las operaciones de una empresa. es igual a EBIT x (1 - tasa de impuestos)

Determinación del valor de una empresa

Una empresa puede evaluar su crecimiento observando su índice de rendimiento sobre el capital invertido. Cualquier empresa que obtenga un rendimiento excesivo de las inversiones que totalice más que el costo de adquirir el capital es un creador de valor y, por lo tanto, generalmente se negocia con una prima. El exceso de rentabilidad puede reinvertirse, asegurando así el crecimiento futuro de la empresa. Una inversión cuyos rendimientos son iguales o menores que el costo del capital es un destructor de valor.

Generalmente hablando, una empresa se considera creadora de valor si su ROIC es al menos un dos por ciento más que el costo de capital; un destructor de valor se define típicamente como cualquier empresa cuyo ROIC es un dos por ciento menor que su costo de capital. Hay algunas empresas que funcionan con cero rentabilidad, cuyo porcentaje de retorno sobre el valor del capital se encuentra dentro del error de estimación establecido, que en este caso es del 2%.

Calcular el ROIC de una empresa

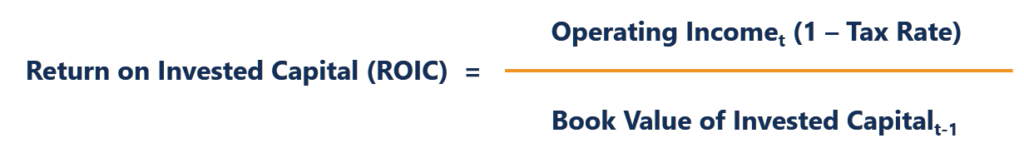

El rendimiento de una empresa sobre el capital invertido se puede calcular mediante la siguiente fórmula:

El valor en libros se considera más apropiado para este cálculo que el valor de mercado. El rendimiento del capital invertido calculado utilizando el valor de mercado para una empresa de rápido crecimiento puede resultar en un número engañoso. La razón de esto es que el valor de mercado tiende a incorporar expectativas futuras. También, el valor de mercado da el valor de los activos existentes para reflejar el poder adquisitivo de la empresa. En un caso en el que no haya activos de crecimiento, el valor de mercado puede significar que el rendimiento del capital es igual al costo del capital.

Para obtener el capital invertido para empresas con participaciones minoritarias en empresas que se consideran activos no operativos, los activos fijos se agregan al capital de trabajo. Alternativamente, para una empresa con pasivos a largo plazo que no se consideran deuda, sume los activos fijos y los activos corrientes y reste los pasivos corrientes y el efectivo para calcular el valor en libros del capital invertido. El rendimiento del capital invertido debe reflejar el rendimiento total obtenido sobre el capital invertido en todos los proyectos que figuran en los libros de la empresa. con esa cantidad en comparación con el costo de capital de la empresa.

Determinar la competitividad de una empresa

Una empresa se define como competitiva si obtiene mayores beneficios que sus competidores. Una empresa se vuelve competitiva principalmente cuando su costo de producción por unidad es menor que el de sus competidores.

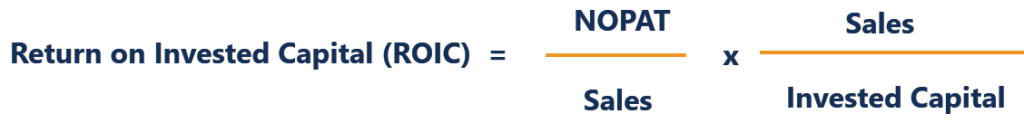

Las ventajas competitivas se pueden analizar desde el punto de vista de la producción o del consumo. Una empresa tiene una ventaja de producción cuando puede suministrar bienes y servicios a un precio más bajo que el que los competidores pueden igualar. Tiene una ventaja desde la perspectiva del consumo cuando puede suministrar bienes o servicios difíciles de imitar por otros competidores. La relación ROIC ayuda a determinar la duración o durabilidad de las ventajas competitivas de una empresa. A continuación se muestra una fórmula alternativa para calcular el ROIC:

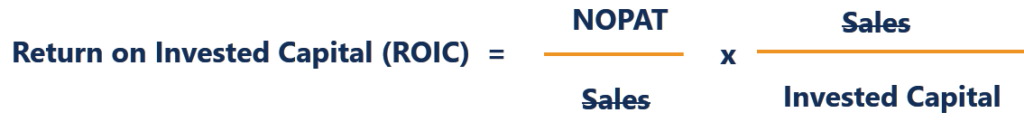

La relación NOPAT / Ventas es una amplitud de beneficio por margen, mientras que las ventas / capital invertido es una medida de la eficiencia del capital.

Las ventas se cancelan, y queda el NOPAT / Capital Invertido, que es el ROIC. Cuando una empresa adquiere un ROIC alto debido a un alto margen NOPAT, el análisis competitivo se basa en la ventaja de consumo. Alternativamente, si los rendimientos se deben a una alta tasa de rotación, entonces la competitividad relativa de la empresa es el resultado de una ventaja de producción.

Descarga la plantilla gratuita

Ingrese su nombre y correo electrónico en el formulario a continuación y descargue la plantilla gratuita ahora.

Aswath Damodaran sobre ROIC

Aswath Damodaran es profesor en la Escuela de Negocios Stern de la Universidad de Nueva York, enseñar finanzas corporativas, valuación, y filosofías de inversión. Damodaran ha escrito sobre los temas de las primas de riesgo de acciones, flujo de caja, y otros temas relacionados con la valoración. Ha sido publicado en varias revistas financieras líderes, como el Journal of Financial Economics, Revisión de estudios financieros, The Journal of Financial and Quantitative Analysis, y The Journal of Finance. También es autor de varios libros sobre valoración, Finanzas corporativas, e inversiones.

Damodaran proporciona actualizaciones sobre los promedios de la industria para las empresas globales y con sede en los EE. UU. Que se utilizan para calcular las medidas de valoración de las empresas. Publica conjuntos de datos todos los años en enero, y los datos se agrupan en 94 grupos de industrias. Las agrupaciones se derivan de sí mismas, pero se basan en las categorizaciones de la línea Value y S&P Capital IQ. Los datos de finanzas corporativas se desglosan en medidas de rentabilidad y rentabilidad, medidas de apalancamiento financiero, y medidas de política de dividendos. En valoración, se centra en los parámetros de riesgo, primas de riesgo para acciones y deuda, Flujo de efectivo, y tasas de crecimiento.

Damodaran también publica pronósticos de primas de riesgo para Estados Unidos y otros mercados. Las primas de riesgo de EE. UU. Se basan en un modelo de descuento de dividendos aumentados de dos etapas. El modelo refleja primas de riesgo que justifican los niveles actuales de rendimiento de dividendos, crecimiento esperado en ganancias, y el nivel de la tasa de interés de los bonos a largo plazo. Damodaran comenzó a calcular los datos de primas de riesgo de acciones implícitas para los Estados Unidos en 1960. Las primas de riesgo para otros mercados se basan en las calificaciones asignadas a países individuales por Moody's. una de las tres grandes agencias calificadoras de Estados Unidos.

Explicación en video del rendimiento del capital invertido (ROIC)

Mire este breve video para comprender rápidamente los conceptos principales cubiertos en esta guía, incluyendo la definición y la fórmula para calcular el rendimiento del capital invertido (ROIC).

Más lecturas

Para aumentar sus conocimientos y avanzar en su carrera, consulte los siguientes recursos de CFI:

- Retorno sobre el capital El rendimiento sobre el capital (ROE) El rendimiento sobre el capital (ROE) es una medida de la rentabilidad de una empresa que toma el rendimiento anual de una empresa (ingreso neto) dividido por el valor de su capital social total (es decir, 12%). El ROE combina el estado de resultados y el balance general, ya que la utilidad o ganancia neta se compara con el capital contable.

- Costo promedio ponderado de capital (WACC) WACCWACC es el costo promedio ponderado de capital de una empresa y representa su costo combinado de capital, incluidas las acciones y la deuda.

- Inversión:una guía para principiantes Inversión:una guía para principiantes La guía Inversión para principiantes de CFI le enseñará los conceptos básicos de la inversión y cómo comenzar. Conozca las diferentes estrategias y técnicas de negociación.

- Programa de Analista de Modelado Financiero Conviértase en Analista Certificado de Valuación y Modelado Financiero (FMVA) ® La certificación de Analista de Valuación y Modelado Financiero (FMVA) ® de CFI le ayudará a ganar la confianza que necesita en su carrera financiera. ¡Inscríbase hoy!

Finanzas

- ¿Qué es la reestructuración de la deuda?

- Los 5 principales peligros de no ahorrar para la jubilación

- 54% de los estadounidenses se sienten más estresados financieramente por las vacaciones de 2020 que el año pasado,

- Tipos de seguro de automóvil:¿Qué cobertura necesito?

- Creación de un fondo de emergencia:una guía rápida

- ¿Puedo asegurar un automóvil con título de salvamento o reconstruido?

-

Cómo verificar sus beneficios de jubilación para empleados de Meijer o solicitar la jubilación

Cómo verificar sus beneficios de jubilación para empleados de Meijer o solicitar la jubilación Meijer, el supercentro minorista abierto las 24 horas con ubicaciones principalmente en los estados del medio oeste, ofrece beneficios de jubilación a sus empleados elegibles. Después de alcanzar la e...

-

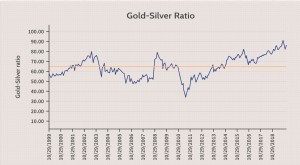

Negociar la relación oro-plata

Negociar la relación oro-plata Para los entusiastas de los activos duros, la relación oro-plata es un lenguaje común. Para el inversor medio, representa una métrica arcana que es todo menos conocida. El hecho es que existe un poten...

-

¿Qué es el envejecimiento de las cuentas por cobrar?

¿Qué es el envejecimiento de las cuentas por cobrar? La antigüedad de las cuentas por cobrar se refiere a una técnica de gestión utilizada por los contadores para evaluar las cuentas por cobrar. que aún no han sido recogidos de sus clientes. Las empresa...

-

FUEGO rápido:¿Es para ti?

FUEGO rápido:¿Es para ti? ¿Qué es el FUEGO? FUEGO significa Independencia Financiera, Retirar temprano. Como regla general, los interesados en FIRE intentan jubilarse a los 30 o 40 años en lugar de a los 50 o 60 años. Eso...