¿Cómo calcular el FCFE a partir del EBIT?

Flujo de efectivo libre a capital (FCFE) Flujo de efectivo libre a capital (FCFE) El flujo de efectivo libre a capital (FCFE) es la cantidad de efectivo que genera una empresa que está disponible para distribuirse potencialmente a los accionistas. Se calcula como efectivo de operaciones menos gastos de capital. Esta guía proporcionará una explicación detallada de por qué es importante y cómo calcularlo, y varias es la cantidad de efectivo generado por una empresa que puede distribuirse potencialmente a sus accionistas. El FCFE es una métrica crucial en uno de los métodos del modelo de valoración del flujo de efectivo descontado (DCF) Valoración de la suma de las partes (SOTP) La valoración de la suma de las partes (SOTP) es un enfoque para valorar una empresa mediante la evaluación por separado del valor de cada segmento de negocio o subsidiaria y agregarlos. Usando el FCFE, un analista puede determinar el valor presente neto (VAN) El valor presente neto (VAN) El valor presente neto (VAN) es el valor de todos los flujos de efectivo futuros (positivos y negativos) durante toda la vida de una inversión descontada al presente. del capital social de una empresa, que se puede utilizar posteriormente para calcular el precio teórico de las acciones de la empresa.

El FCFE es diferente del FCFF Free Cash Flow to Firm (FCFF) Free Cash Flow to Firm (FCFF), o flujo de caja libre a la empresa, es el flujo de caja disponible para todos los proveedores de financiación de una empresa. deudores, accionistas preferentes, accionistas comunes, que indica la cantidad de efectivo generado para todos los tenedores de valores de la empresa (tanto inversores como prestamistas).

FCFE de la fórmula EBIT

Ganancias antes de intereses e impuestos (EBIT) Guía de EBITEBIT significa Ganancias antes de intereses e impuestos y es uno de los últimos subtotales en el estado de resultados antes de ingresos netos. El EBIT a veces también se conoce como ingreso operativo y se denomina así porque se obtiene deduciendo todos los gastos operativos (costos de producción y no producción) de los ingresos por ventas. es una de las métricas más importantes de la rentabilidad de una empresa. Evalúa todos los ingresos y gastos de la empresa, excluyendo intereses e impuestos.

Uno de los métodos para calcular el flujo de efectivo libre a capital (FCFE) implica el uso de EBIT. Recuerde que la utilidad neta de la empresa está relacionada con el EBIT a través de la siguiente ecuación:

Utilidad neta =EBIT - Intereses - Impuestos

Por lo tanto, podemos sustituir el ingreso neto en el FCFE de la fórmula del ingreso neto con la ecuación anterior:

FCFE =EBIT - Intereses - Impuestos + Depreciación y Amortización - Δ Capital de Trabajo - CapEx + Préstamo Neto

Dónde:

- FCFE - Flujo de caja libre a capital

- EBIT - Beneficio antes de intereses e impuestos

- Δ Capital de trabajo:cambio en el capital de trabajo

- CapEx - Gastos de capital

El enfoque antes mencionado para calcular el FCFE proporciona una descripción más detallada de la composición de los flujos de efectivo libres a capital (FCFE). Tenga en cuenta que este nivel de granularidad no siempre es necesario en un modelo financiero.

En algunos casos, puede resultar en efectos negativos, ya que complica la comprensión de un modelo. Sin embargo, Es aceptable aplicar esta variación del cálculo de FCFE cuando la evaluación de la rentabilidad de la empresa de sus actividades comerciales regulares es esencial.

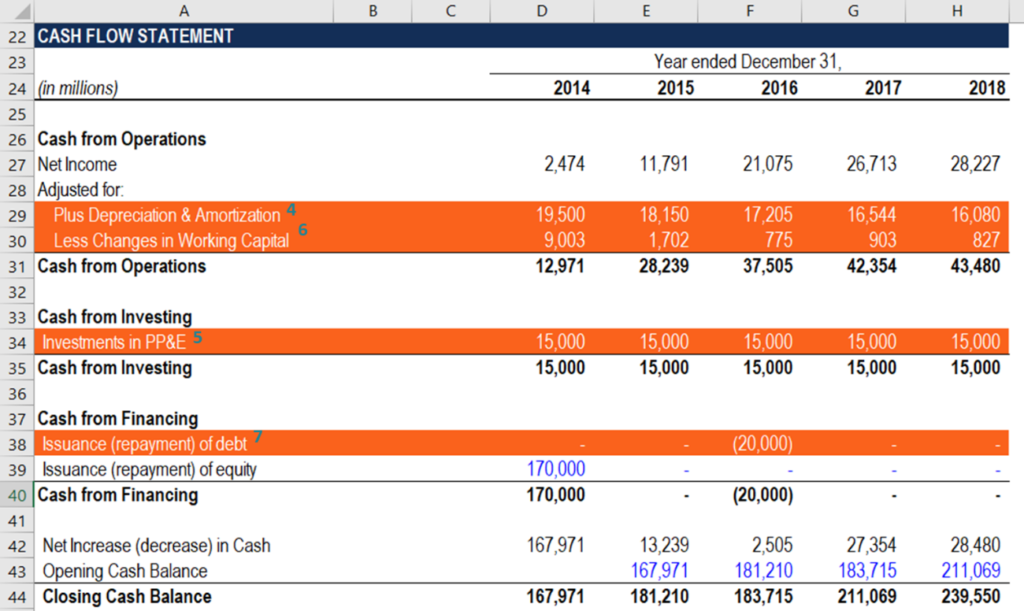

FCFE de Fórmula CFO y estados financieros

Un analista que calcula los flujos de efectivo libres a la equidad en un modelo financiero debe poder navegar rápidamente a través de los estados financieros. La razón principal es que todas las entradas requeridas para el cálculo de la métrica se toman de los estados financieros. La siguiente guía le ayudará a incorporar rápida y correctamente el FCFE del cálculo del EBIT en un modelo financiero.

- EBIT: Las ganancias de la empresa antes de intereses e impuestos (EBIT) se registran en el estado de resultados de la empresa.

- Interesar: Los gastos por intereses de la empresa se encuentran en el estado de resultados después del EBIT.

- Impuestos: Los pagos de impuestos también se pueden encontrar en el estado de resultados después de las ganancias antes de impuestos (EBT).

- Depreciación y amortización: El gasto de depreciación y amortización se registra en el estado de resultados de la empresa en la sección Gastos. La sección sigue el beneficio bruto de la empresa. Similar a los ingresos netos, el gasto de depreciación y amortización también se incluye en el estado de flujo de efectivo, en la sección Efectivo de Operaciones.

- CapEx: El gasto de capital (CapEx) se puede encontrar en el estado de flujo de efectivo dentro de la sección Efectivo de inversión.

- Cambio en el capital de trabajo (también se puede denotar como Δ Capital de trabajo) se calcula en el estado de flujo de efectivo de la empresa dentro de la sección Efectivo de operaciones.

- Deuda neta: El monto de la deuda neta también se encuentra en el estado de flujo de efectivo, en la sección Efectivo procedente de inversiones.

Recursos adicionales

CFI ofrece el Analista de Valuación y Modelado Financiero (FMVA) ™ Conviértase en Analista de Valuación y Modelado Financiero Certificado (FMVA) ® La certificación Analista de Valuación y Modelado Financiero (FMVA) ® de CFI lo ayudará a ganar la confianza que necesita en su carrera financiera. ¡Inscríbase hoy! programa de certificación para aquellos que buscan llevar sus carreras al siguiente nivel. Para seguir aprendiendo y avanzando en su carrera, Los siguientes recursos de CFI serán útiles:

- Costo del capital social Costo del capital social El costo del capital social es la tasa de rendimiento que un accionista requiere para invertir en una empresa. La tasa de rendimiento requerida se basa en el nivel de riesgo asociado con la inversión.

- EBIT vs EBITDAEBIT vs EBITDAEBIT vs EBITDA - dos métricas muy comunes utilizadas en finanzas y valoración de empresas. Hay diferencias importantes, pros / contras para entender.

- Ingresos operativos Ingresos operativos Los ingresos operativos son la cantidad de ingresos que quedan después de deducir los costos operativos directos e indirectos de los ingresos por ventas.

- Métodos de valoración Métodos de valoración Al valorar una empresa como empresa en funcionamiento, se utilizan tres métodos de valoración principales:análisis DCF, empresas comparables, y transacciones precedentes

Finanzas

- Evite estos 8 errores de un comprador de vivienda por primera vez

- Preguntas que debe hacerse antes de pagar más por la calidad

- Cómo evitar ser pobre en casa y qué hacer si lo eres

- ¿Por qué son importantes las finanzas personales?

- ¿Cómo obtengo un préstamo si trabajo por cuenta propia? 4 cosas que debes saber.

- ¿Qué es la relación préstamo-valor?

-

$ 4,

$ 4, 000 crédito fiscal de viaje? Así es como la propuesta de estímulo Explore America podría financiar sus próximas vacaciones ¿Qué banco debo elegir? Obtenga recomendaciones bancarias personalizadas...

-

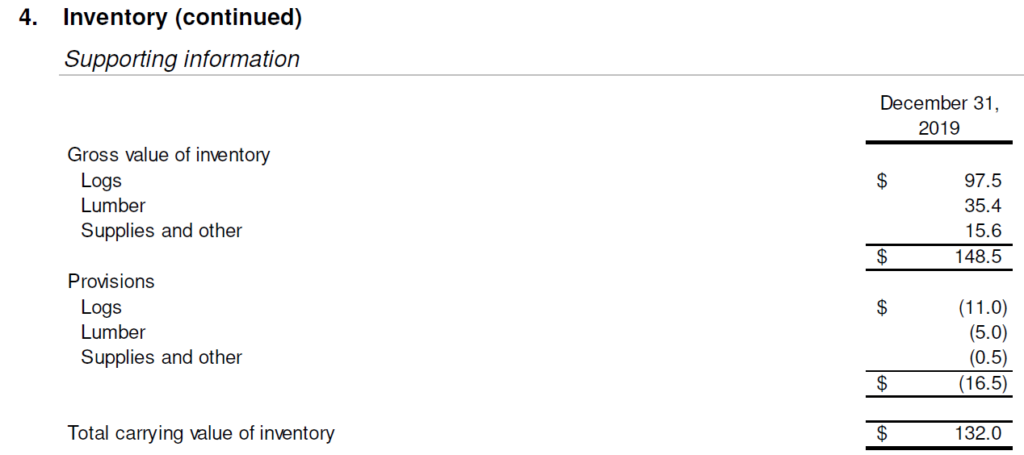

¿Qué es la valoración de inventario y por qué es importante?

¿Qué es la valoración de inventario y por qué es importante? Toda empresa que vende bienes físicos debe determinar el valor de su inventario a efectos contables. Dado que el inventario generalmente representa una gran parte de los activos comerciales, la forma ...

-

Horno de leña casero barato

Horno de leña casero barato La madera debe secarse antes de su uso para evitar deformaciones, y un horno de leña casero es una forma innovadora de secar su propia madera. Según Jamie Duckworth de Woodweb.com, Incluso es posible ...

-

La pregunta persistente de la década:¿Bitcoin es la nueva moneda mundial?

La pregunta persistente de la década:¿Bitcoin es la nueva moneda mundial? Desde el comienzo de la pandemia, casi todo, incluida la economía, ha fallado, excepto quizás Bitcoin, que ha disfrutado de una carrera alcista espectacular. El activo digital logró alcanzar nuevos má...