¿Qué es el análisis de DuPont?

En la década de 1920, la dirección de DuPont Corporation desarrolló un modelo llamado Análisis de DuPont para una evaluación detallada de la rentabilidad de la empresa. El análisis de DuPont es una herramienta que puede ayudarnos a evitar conclusiones engañosas con respecto a la rentabilidad de una empresa. no solo en la cuenta de resultados, pero en los tres estados financieros principales. Mientras se llega a través de

El análisis de la rentabilidad de una empresa implica algunos matices. Por ejemplo, en la fórmula ROE, utilizamos el valor contable Valor nominal El valor nominal es el valor nominal o nominal de un bono, o acciones, o cupón como se indica en un bono o certificado de acciones. Es un valor estático del capital social ordinario de la empresa. Este método de cálculo puede ser engañoso, ya que no podemos estar seguros de qué resultó en el cambio en el capital común. Para evitar conclusiones erróneas basadas en el análisis de ROE, podemos utilizar un análisis más profundo de esta medida.

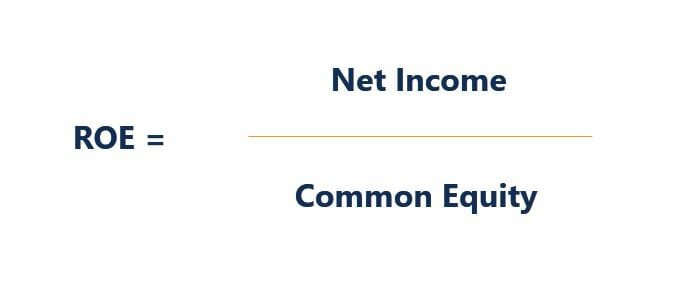

Rentabilidad y ROE

La rentabilidad es una medida de la capacidad de una empresa para generar ganancias en relación con sus gastos y otros costos. Es una de las métricas más importantes para evaluar el éxito de una empresa. El retorno sobre el capital (ROE) es un índice contable de uso común que evalúa la rentabilidad de una empresa. Representa la cantidad de ganancias devueltas como porcentaje de la cantidad de dinero que invirtieron los accionistas. El ROE se calcula mediante:

El ROE puede proporcionar información útil sobre el desempeño de la empresa, ya que podemos definir fácilmente el punto de referencia para esta medida. Por ejemplo, si es un inversor que busca nuevas oportunidades de inversión, puede comparar fácilmente el ROE de diferentes empresas y elegir la que tenga la métrica más alta, ya que promete devolverle la mayor ganancia por la cantidad de dinero invertida.

Modelo básico de DuPont

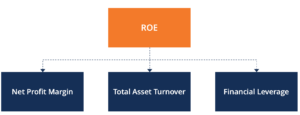

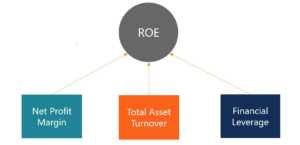

El modelo básico de análisis de DuPont es un método para dividir la ecuación original de ROE en tres componentes:eficiencia operativa, eficiencia de activos, y apalancamiento. La eficiencia operativa se mide por el margen de beneficio neto e indica la cantidad de ingresos netos generados por dólar de ventas.

La eficiencia de los activos se mide por la rotación total de activos y representa la cantidad de ventas generada por dólar de activos. Finalmente, El apalancamiento financiero está determinado por el multiplicador de acciones.

Figura 1. Modelo básico de DuPont

La ecuación para el modelo básico de DuPont es la siguiente:

También podemos representar los componentes como razones:

Los dos primeros componentes evalúan las operaciones del negocio. Cuanto más grandes sean estos componentes, cuanto más productiva es la empresa. Sin embargo, Vale la pena mencionar que, dependiendo de la industria en la que opera la empresa, El margen de beneficio neto y la rotación de activos totales tienden a intercambiarse entre sí. Por ejemplo, es probable que un fabricante de maquinaria genere una baja rotación de activos y requiera algunas inversiones importantes; por lo tanto, esta empresa probablemente verá un alto margen de beneficio para compensar la baja rotación.

Por otra parte, Es probable que un restaurante de comida rápida experimente una alta rotación de activos, pero un margen de beneficio mucho menor debido a los precios más bajos. El último componente, apalancamiento financiero, captura las actividades financieras de la empresa. Cuanto más apalancamiento tome la empresa, mayor es el riesgo de incumplimiento.

Sin embargo, incluso si la empresa opera en un mundo en el que no hay probabilidad de incumplimiento, el apalancamiento adicional todavía tiene un efecto negativo en el ROE. El apalancamiento adicional significa que la empresa debe pagar más intereses, lo que reduce los ingresos netos. Después, la empresa ve un margen de beneficio neto más bajo.

Un modelo DuPont de cinco pasos

El modelo básico de análisis de DuPont no aísla las actividades operativas de las actividades de financiación. Esto fue obvio a partir de nuestra observación sobre la relación entre apalancamiento y margen de beneficio.

Un modelo de DuPont de cinco pasos ayuda a resolver este problema. En este modelo, con el fin de aislar las operaciones y los impactos financieros en el ROE, Desglosaremos aún más los componentes utilizados en el modelo básico. En primer lugar, desglosar el margen de beneficio neto por:

Después, podemos aislar el efecto del gasto por intereses en el margen de beneficio neto:

Después de reorganizar los componentes en la fórmula, obtendremos:

En este modelo, logramos separar el efecto de los gastos por intereses en el Margen de Utilidad Neta. Por lo tanto, si la empresa aumenta su apalancamiento, podremos ver si esta acción influirá en su utilidad neta o aumentará su ROE. Obviamente, el modelo proporciona un análisis más profundo de los impulsores detrás de los cambios de ROE.

El análisis de DuPont es una de las muchas métricas que se utilizan para evaluar empresas.

Lecturas relacionadas

Para obtener más información y avanzar en su carrera, consulte los siguientes recursos de CFI:

- Análisis de Estados Financieros Análisis de Estados Financieros Cómo realizar Análisis de Estados Financieros. Esta guía le enseñará a realizar un análisis del estado financiero del estado de resultados,

- Análisis de escenarios Análisis de escenarios El análisis de escenarios es un proceso de examinar y evaluar posibles eventos o escenarios que podrían tener lugar en el futuro y predecir la situación.

- Análisis de sensibilidad ¿Qué es el análisis de sensibilidad? El análisis de sensibilidad es una herramienta que se utiliza en el modelado financiero para analizar cómo los diferentes valores de un conjunto de variables independientes afectan a una variable dependiente.

- Proyección de elementos de línea del estado de resultados Proyección de elementos de línea del estado de resultados Discutimos los diferentes métodos para proyectar elementos de línea del estado de resultados. Proyectar las partidas del estado de resultados comienza con los ingresos por ventas, entonces cuesta

Finanzas

-

Cómo detener un pago en línea

Cómo detener un pago en línea Pagar facturas en línea puede resultar en errores. Muchas facturas se pueden pagar en línea en lugar de hacerlo por correo. El pago en línea es muy conveniente, pero pueden ocurrir errores de pago. E...

-

Revisión de seguros de automóviles de Gabi:capacidad para comparar varias cotizaciones en minutos

Revisión de seguros de automóviles de Gabi:capacidad para comparar varias cotizaciones en minutos Pros Contras Capacidad para comparar varias cotizaciones rápidamente La tarifa cotizada puede cambiar Programa de referencia Recomienda automáticamente la póliza más barata, que puede no ser...

-

Cómo calcular la tasa de rendimiento libre de riesgo

Cómo calcular la tasa de rendimiento libre de riesgo En los Estados Unidos, la tasa de rendimiento libre de riesgo se refiere con mayor frecuencia a la tasa de interés que se paga por los valores del gobierno de los EE. UU. La razón de esto es que se as...

-

Cómo obtener un préstamo para pagar una boda

Cómo obtener un préstamo para pagar una boda Obtenga un préstamo para pagar una boda Cómo obtener un préstamo para pagar una boda. En estos días, cada vez más parejas pagan su propia boda, y están recurriendo a prestamistas en busca de préstamo...