¿Qué son los valores respaldados por activos de tarjetas de crédito?

Los valores respaldados por activos (ABS) de tarjetas de crédito son valores de renta fija. o fijo, pagos de intereses y reembolsos de los bonos Bonos Los bonos son valores de renta fija emitidos por corporaciones y gobiernos para obtener capital. El emisor del bono toma prestado capital del tenedor del bono y le hace pagos fijos a una tasa de interés fija (o variable) durante un período específico. que están respaldados por el flujo de caja de las tarjetas de crédito. A medida que las empresas cobran los pagos con tarjeta de crédito, interesar, y tarifas, Se recaudan los flujos de efectivo que financian los pagos de capital y cupones de los bonos. La popularidad de estos valores comenzó en 1987 cuando el uso de tarjetas de crédito se generalizó.

Resumen

- La titulización de cuentas por cobrar de tarjetas de crédito es el proceso de agrupar el flujo de caja y venderlo como valores.

- Los valores respaldados por activos de tarjetas de crédito se dividen en período renovable y período de amortización.

- El flujo de efectivo de las tarjetas de crédito se coloca primero en una estructura de fideicomiso y luego se distribuye a los intereses del inversor y del vendedor.

La titulización de cuentas por cobrar de tarjetas de crédito

La titulización es la acción de agrupar los flujos de efectivo de la deuda y venderla a terceros como valores. La titulización de las tarjetas de crédito comenzó a fines de la década de 1980 cuando los bancos buscaron nuevas fuentes de financiamiento para las tarjetas de crédito.

Estructura básica de fideicomiso maestra

La estructura básica se utilizó para la titulización de tarjetas de crédito antes de 1991. El emisor de la tarjeta de crédito pignora las cuentas y las cuentas por cobrar a un fideicomiso principal. El fideicomiso maestro luego vende los valores a los inversores. El emisor de la tarjeta de crédito mantiene un interés en el fideicomiso maestro y el interés, colecciones principales, y los impagos regresan al banco.

Estructura de confianza de la nota maestra

También conocidos como fideicomisos de emisión (IT), la estructura de la nota maestra respalda los bonos con un conjunto de cuentas por cobrar y de tarjetas de crédito renovables. La estructura difiere de la anterior porque proporciona más flexibilidad en términos de vencimientos de los bonos.

A medida que crecen los emisores de ABS de tarjetas de crédito, a menudo terminan con múltiples fideicomisos maestros. Cuando ocurre, los emisores emiten un certificado de garantía. El certificado de garantía permite al propietario hacer un reclamo sobre todos los fideicomisos maestros anteriores.

Interés del inversor e interés del vendedor

El interés de los inversores es el monto principal adeudado a los inversores de ABS. El interés del vendedor es el interés residual en el fideicomiso que los emisores de tarjetas de crédito deben mantener. El interés del vendedor es importante, ya que alinea al banco de la tarjeta de crédito con otros inversores, ya que los propios bancos tienen un derecho sobre los valores basados en activos.

¿Qué es el ciclo de vida de la seguridad respaldada por activos?

Los valores respaldados por activos de tarjetas de crédito tienen dos períodos principales después de la emisión. Los dos períodos son el período renovable y el período de amortización.

1. Período rotatorio

Durante el período rotatorio, los inversores no reciben pagos de capital. En lugar de, los inversores solo reciben intereses. Esto permite a los emisores utilizar los cobros de capital para comprar nuevas cuentas por cobrar. Este período también permite al emisor financiar préstamos de tarjetas de crédito a corto plazo utilizando los montos de capital recaudados.

2. Período de amortización

Cuando comienza el período de amortización, Los cobros de capital se utilizan para reembolsar a los inversores de ABS. A diferencia de los bonos corporativos, donde el pago del principal solo se realiza una vez, en la madurez, el capital de los ABS de tarjetas de crédito se paga gradualmente durante un período de tiempo.

En una amortización controlada, los pagos de principal se pagan en cantidades iguales durante el período de amortización. Por otra parte, en una acumulación controlada, los pagos de principal se depositan en una cuenta fiduciaria cada mes y se mantienen hasta la fecha de vencimiento.

Asignaciones de flujo de efectivo

La asignación de flujo de efectivo es el proceso de transferir los pagos de capital e intereses en las cuentas de tarjetas de crédito a través del fideicomiso de ABS. También incluye la asignación de flujos de efectivo a inversores y patrocinadores, que puede ser más complejo.

Grupos

Hacer grupos es uno de los métodos para asignar el flujo de caja. Primero, el flujo de caja se distribuye entre los intereses del inversor y del vendedor. El interés del inversor se divide en grupos más pequeños según las características del valor.

Colecciones principales

La asignación de colecciones principales a series depende del ciclo de vida de ABS. Como se mencionó antes, el principal solo se otorga a los inversores durante los períodos de amortización. Para los ABS que se encuentran en período de renovación, el principal se reasigna y se comparte con otras series.

Cobros y asignaciones de cargos financieros

Las principales tarifas cobradas por un fondo de tarjeta de crédito son los intereses sobre el saldo pendiente y las tarifas por mora. Cuando se expresa como porcentaje del total de cuentas por cobrar, se llama rendimiento de cartera.

Descuento principal, intercambio, recuperaciones

El descuento del principal es un proceso que aumenta temporalmente el rendimiento y el diferencial de la cartera y se utiliza durante los momentos en que el exceso de diferencial es significativamente menor. para evitar la amortización anticipada. Las recuperaciones se informan como parte de los cobros de cargos financieros y se incluyen en el cálculo del rendimiento de la cartera. Se utiliza para calcular el exceso de propagación.

Un intercambio es una tarifa que se paga al banco que emitió una tarjeta de crédito para compensarlo por asumir el riesgo crediticio. El riesgo crediticio está presente ya que el banco otorga al usuario de la tarjeta de crédito un período sin gracia en el que no necesita pagar el monto gastado.

Recursos adicionales

CFI es el proveedor oficial del programa de certificación Commercial Banking &Credit Analyst (CBCA) ™, diseñado para transformar a cualquier persona en un analista financiero de clase mundial.

Para ayudarlo a convertirse en un analista financiero de clase mundial y avanzar en su carrera a su máximo potencial, estos recursos adicionales serán muy útiles:

- Riesgos de renta fija Riesgos de renta fija Los riesgos de renta fija se producen en función de la volatilidad del entorno del mercado de bonos. Los riesgos afectan el valor de mercado del valor cuando se vende, flujo de efectivo del valor mientras se mantiene, e ingresos adicionales obtenidos mediante la reinversión de los flujos de efectivo.

- Deuda a plazo mayor Deuda a plazo mayor La deuda a plazo mayor es un préstamo con un estado de reembolso prioritario en caso de quiebra. y normalmente conlleva tasas de interés más bajas y menor riesgo.

- Valores de renta fija Valores de renta fija Los valores de renta fija son un tipo de instrumento de deuda que proporciona rendimientos en forma de o fijo, pagos de intereses y reembolsos del

- Cálculo del rendimiento de la deuda Cálculo del rendimiento de la deuda El rendimiento de la deuda se refiere a la tasa de rendimiento que un inversor puede esperar ganar si tiene un instrumento de deuda hasta el vencimiento. Dichos instrumentos incluyen letras del tesoro respaldadas por el gobierno, bonos corporativos, acuerdos de deuda privada, y otros valores de renta fija.

Finanzas

-

Cómo vender una casa por propietario en Arizona

Cómo vender una casa por propietario en Arizona El mercado de la vivienda en Arizona tiene sus altibajos, como cualquier ciudad. Cuando el mercado está caliente, los compradores se alinearán con las ofertas para tener la oportunidad de hablar con u...

-

5 razones para invertir en préstamos entre pares

5 razones para invertir en préstamos entre pares Por Reza Machdi-Ghazvini (CAIA) Los préstamos entre pares han ido ganando popularidad durante varios años. Hay buenas razones para esto. Sin embargo, los inversores no deben ignorar los posibles ri...

-

5 hábitos de dinero destructivos que debes dejar hoy

5 hábitos de dinero destructivos que debes dejar hoy Lo primero que hice para cambiar mi forma financiera fue dejar mis malos hábitos de dinero. A los 28, Estaba caminando con $ 30 mil en deuda estudiantil, sin activos, y alrededor de $ 8K en ahorros a ...

-

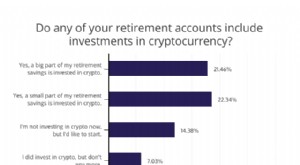

44% de los estadounidenses con ahorros para la jubilación han invertido en criptomonedas [Encuesta]

44% de los estadounidenses con ahorros para la jubilación han invertido en criptomonedas [Encuesta] Ahorrar para la jubilación es fundamental para la seguridad financiera futura, pero ahorrar lo suficiente es un desafío para muchos. FinanceBuzz encuestó recientemente a 1, 000 adultos estadounidenses...