¿Qué es la teoría de precios de arbitraje?

La teoría de precios de arbitraje (APT) es una teoría de precios de activos que sostiene que los rendimientos de un activo se recuperan sobre los activos y la fórmula de ROA Fórmula de ROA. El retorno de los activos (ROA) es un tipo de métrica de retorno de la inversión (ROI) que mide la rentabilidad de una empresa en relación con sus activos totales. se puede pronosticar con la relación lineal de los rendimientos esperados de un activo y los factores macroeconómicos que afectan el riesgo del activo. La teoría fue creada en 1976 por un economista estadounidense, Stephen Ross. La APT ofrece a analistas e inversores un modelo de fijación de precios multifactorial para valores, basado en la relación entre el rendimiento esperado de un activo financiero y sus riesgos.

La APT tiene como objetivo determinar el precio justo de mercado de un valor que puede tener un precio temporalmente incorrecto. Supone que la acción del mercado es menos que siempre perfectamente eficiente, y, por lo tanto, ocasionalmente da como resultado que los activos se valoren incorrectamente, ya sea sobrevalorados o infravalorados, durante un breve período de tiempo.

Sin embargo, la acción del mercado debería eventualmente corregir la situación, moviendo el precio de regreso a su valor justo de mercado. A un arbitrajista, Los valores temporalmente con precios incorrectos representan una oportunidad a corto plazo para obtener beneficios prácticamente sin riesgo.

El APT es una alternativa más flexible y compleja al Modelo de fijación de precios de activos de capital (CAPM) Modelo de fijación de precios de activos de capital (CAPM) El Modelo de valoración de activos de capital (CAPM) es un modelo que describe la relación entre el rendimiento esperado y el riesgo de un valor. La fórmula CAPM muestra que el rendimiento de un valor es igual al rendimiento sin riesgo más una prima de riesgo, basado en la beta de esa seguridad. La teoría ofrece a los inversores y analistas la oportunidad de personalizar su investigación. Sin embargo, es más difícil de aplicar, ya que se necesita una cantidad considerable de tiempo para determinar todos los diversos factores que pueden influir en el precio de un activo.

Supuestos en la teoría de precios de arbitraje

La teoría de precios de arbitraje opera con un modelo de precios que tiene en cuenta muchas fuentes de riesgo e incertidumbre. A diferencia del Modelo de fijación de precios de activos de capital (CAPM), que solo tiene en cuenta el factor único del nivel de riesgo del mercado en general, El modelo APT analiza varios factores macroeconómicos que, según la teoría, determinar el riesgo y la rentabilidad del activo específico.

Estos factores proporcionan primas de riesgo para que los inversionistas las consideren porque los factores conllevan un riesgo sistemático Riesgo sistémico El riesgo sistémico es la parte del riesgo total que es causado por factores fuera del control de una empresa o individuo específico. El riesgo sistemático es causado por factores externos a la organización. Todas las inversiones o valores están sujetos a riesgo sistemático y, por lo tanto, es un riesgo no diversificable. que no se puede eliminar mediante la diversificación.

La APT sugiere que los inversores diversificarán sus carteras, pero que también elegirán su propio perfil individual de riesgo y rentabilidad en función de las primas y la sensibilidad de los factores de riesgo macroeconómico. Los inversores que asumen riesgos aprovecharán las diferencias en los rendimientos esperados y reales del activo mediante el arbitraje.

Arbitraje en la APT

La APT sugiere que los rendimientos de los activos sigan un patrón lineal. Un inversor puede aprovechar las desviaciones en los rendimientos del patrón lineal utilizando la estrategia de arbitraje. El arbitraje es la práctica de la compra y venta simultánea de un activo en diferentes bolsas, aprovechando las ligeras discrepancias de precios para asegurar una ganancia libre de riesgo para el comercio.

Sin embargo, El concepto de arbitraje de la APT es diferente del significado clásico del término. En la APT, el arbitraje no es una operación libre de riesgos, pero ofrece una alta probabilidad de éxito. Lo que la teoría de los precios de arbitraje ofrece a los comerciantes es un modelo para determinar el valor justo de mercado teórico de un activo. Habiendo determinado ese valor, Luego, los comerciantes buscan ligeras desviaciones del precio de mercado justo, y comerciar en consecuencia.

Por ejemplo, si se determina el valor justo de mercado de la acción A, utilizando el modelo de precios de APT, ser $ 13, pero el precio de mercado cae brevemente a $ 11, entonces un comerciante compraría las acciones, basado en la creencia de que una mayor acción del precio de mercado "corregirá" rápidamente el precio de mercado de nuevo al nivel de $ 13 por acción.

Modelo matemático de la APT

La teoría de precios de arbitraje se puede expresar como un modelo matemático:

Dónde:

- ER (x) - Retorno esperado del activo

- Rf - Tasa de rendimiento sin riesgo

- β norte (Beta) - La sensibilidad del precio del activo al factor

- RP norte - La prima de riesgo asociada con el factor

Los rendimientos históricos de los valores se analizan con análisis de regresión lineal Análisis de regresión El análisis de regresión es un conjunto de métodos estadísticos utilizados para estimar las relaciones entre una variable dependiente y una o más variables independientes. contra el factor macroeconómico para estimar los coeficientes beta para la fórmula de la teoría de precios de arbitraje.

Entradas en la fórmula de la teoría de precios de arbitraje

La teoría de precios de arbitraje proporciona más flexibilidad que el CAPM; sin embargo, el primero es más complejo. Las entradas que complican el modelo de precios de arbitraje son la sensibilidad del precio del activo al factor norte (β norte ) y la prima de riesgo para factorizar n (RP norte ) .

Antes de proponer una beta y una prima de riesgo, el inversor debe seleccionar los factores que cree que afectan el rendimiento del activo; se puede hacer mediante análisis fundamental y una regresión multivariante. Un método para calcular la beta del factor es analizar cómo esa beta afectó a muchos activos / índices similares y obtener una estimación ejecutando una regresión sobre cómo el factor afectó a los activos / índices similares.

La prima de riesgo puede obtenerse equiparando el rendimiento anualizado histórico de los activos / índices similares a la tasa sin riesgo, sumado a las betas de los factores multiplicado por las primas de los factores, y resolver las primas de los factores.

Ejemplo

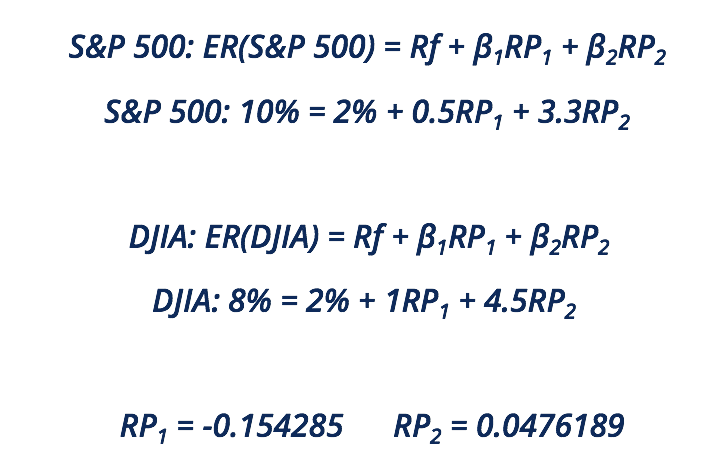

Asumir que:

- Desea aplicar la fórmula de la teoría de precios de arbitraje para una cartera de acciones bien diversificada.

- La tasa de rendimiento sin riesgo es del 2%.

- Dos activos / índices similares son el S&P 500 y el Dow Jones Industrial Average (DJIA).

- Dos factores son la inflación y el producto interno bruto (PIB).

- Las betas de inflación y PIB en el S&P 500 son 0.5 y 3.3, respectivamente*.

- Las betas de inflación y PIB en el DJIA son 1 y 4.5, respectivamente*.

- El rendimiento esperado del S&P 500 es del 10%, y el rendimiento esperado del DJIA es del 8% *.

* Las betas no representan betas reales en los mercados. Solo se utilizan con fines demostrativos.

* Los rendimientos esperados no representan los rendimientos esperados reales. Solo se utilizan con fines demostrativos.

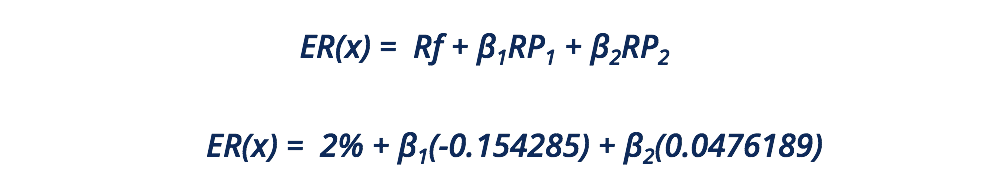

Después de resolver las primas de riesgo, nos queda lo siguiente para nuestra cartera bien diversificada:

Para calcular el rendimiento esperado de la teoría de precios de arbitraje, Conecte los resultados de la regresión de cómo las betas han afectado a muchos activos / índices similares.

Lecturas relacionadas

CFI es el proveedor oficial de la página del programa de Banca Comercial y Analista de Crédito (CBCA) ™ global - CBCAG Obtenga la certificación CBCA ™ de CFI y conviértase en Analista de Banca Comercial y Crédito. Inscríbase y avance en su carrera con nuestros programas y cursos de certificación. programa de certificación, diseñado para ayudar a cualquier persona a convertirse en un analista financiero de clase mundial. Para seguir avanzando en tu carrera, Los recursos adicionales de CFI a continuación serán útiles:

- Coeficiente Beta Coeficiente Beta El coeficiente Beta es una medida de sensibilidad o correlación de un valor o una cartera de inversiones a los movimientos en el mercado en general.

- Retorno sobre el capital El rendimiento sobre el capital (ROE) El rendimiento sobre el capital (ROE) es una medida de la rentabilidad de una empresa que toma el rendimiento anual de una empresa (ingreso neto) dividido por el valor de su capital social total (es decir, 12%). El ROE combina el estado de resultados y el balance general, ya que la utilidad o ganancia neta se compara con el capital contable.

- Prima de riesgo de acciones Prima de riesgo de acciones La prima de riesgo de acciones es la diferencia entre la rentabilidad de las acciones / acciones individuales y la tasa de rendimiento libre de riesgo. Es la compensación al inversor por asumir un mayor nivel de riesgo e invertir en acciones en lugar de valores libres de riesgo.

- Análisis de regresión Análisis de regresión El análisis de regresión es un conjunto de métodos estadísticos utilizados para estimar las relaciones entre una variable dependiente y una o más variables independientes.

Finanzas

-

Beneficios frente a características:cómo captar y mantener la atención

Beneficios frente a características:cómo captar y mantener la atención Supongamos que es un emprendedor por primera vez que busca vender productos o servicios digitales. Quizás eres diseñador ingeniero, descifrador, o escritor. Y está lanzando su primer curso en línea. ...

-

Está bien cambiar de opinión

Está bien cambiar de opinión Solía pensar que es malo cambiar de opinión. No sabe lo que quiere, es lo que la mayoría de la gente piensa cuando cambias de opinión. ¿¡Pero a quién le importa!? De hecho, puede ser bueno para ti...

-

¿Cuáles son los límites de alquiler para la Sección 8?

¿Cuáles son los límites de alquiler para la Sección 8? Técnicamente, HUD no establece límites de alquiler para el programa de vales de elección de vivienda de la Sección 8. Para regular la parte de la renta de una familia, HUD limita la cantidad de ingres...

-

¿Está solicitando un trabajo completamente remoto? 3 cosas que debe saber

¿Está solicitando un trabajo completamente remoto? 3 cosas que debe saber Muchos o todos los productos aquí son de nuestros socios que nos pagan una comisión. Así es como ganamos dinero. Pero nuestra integridad editorial garantiza que las opiniones de nuestros expertos no s...