¿Qué es la gestión de riesgos?

La gestión de riesgos comprende la identificación, análisis, y respuesta a los factores de riesgo que forman parte de la vida de una empresa Ciclo de vida empresarial El ciclo de vida empresarial es la progresión de una empresa en fases a lo largo del tiempo, y se divide más comúnmente en cinco etapas. La gestión eficaz del riesgo significa intentar controlar, cuanto más se pueda, resultados futuros actuando de forma proactiva en lugar de reactiva. Por lo tanto, La gestión eficaz del riesgo ofrece el potencial de reducir tanto la posibilidad de que se produzca un riesgo como su impacto potencial.

Estructuras de gestión de riesgos

Las estructuras de gestión de riesgos están diseñadas para hacer más que solo señalar los riesgos existentes. Una buena estructura de gestión de riesgos también debe calcular las incertidumbres y predecir su influencia en un negocio. Como consecuencia, el resultado es una elección entre aceptar riesgos o rechazarlos. La aceptación o el rechazo de riesgos depende de los niveles de tolerancia que una empresa ya ha definido para sí misma.

Si una empresa establece la gestión de riesgos como un proceso disciplinado y continuo con el propósito de identificar y resolver riesgos, luego, las estructuras de gestión de riesgos se pueden utilizar para respaldar otros sistemas de mitigación de riesgos. Incluyen planificación, organización, control de costos, y presupuestación Presupuestación La presupuestación es la implementación táctica de un plan de negocios. Para lograr los objetivos del plan estratégico de una empresa, necesitamos algún tipo de presupuesto que financie el plan de negocios y establezca medidas e indicadores de desempeño. En tal caso, la empresa no suele tener muchas sorpresas, porque la atención se centra en la gestión proactiva de riesgos.

Respuesta a los riesgos

La respuesta a los riesgos suele adoptar una de las siguientes formas:

- Evitación :Una empresa se esfuerza por eliminar un riesgo particular al deshacerse de su causa.

- Mitigación :Disminución del valor financiero proyectado Tipos de modelos financieros Los tipos más comunes de modelos financieros incluyen:Modelo de 3 estados, Modelo DCF, Modelo de fusiones y adquisiciones, Modelo LBO, modelo de presupuesto. Descubra los 10 tipos principales asociados con un riesgo reduciendo la posibilidad de que ocurra el riesgo.

- Aceptación :En algunos casos, una empresa puede verse obligada a aceptar un riesgo. Esta opción es posible si una entidad comercial desarrolla contingencias para mitigar el impacto del riesgo, si ocurriera.

Al crear contingencias, una empresa debe adoptar un enfoque de resolución de problemas. El resultado es un plan bien detallado que se puede ejecutar tan pronto como surja la necesidad. Dicho plan permitirá a una organización empresarial Tipos de organizaciones Este artículo sobre los diferentes tipos de organizaciones explora las diversas categorías en las que pueden caer las estructuras organizativas. Estructuras organizativas para manejar las barreras o el bloqueo de su éxito porque puede hacer frente a los riesgos tan pronto como surjan.

Importancia de la gestión de riesgos

La gestión de riesgos es un proceso importante porque otorga a una empresa las herramientas necesarias para que pueda identificar y tratar adecuadamente los riesgos potenciales. Una vez que se ha identificado un riesgo, entonces es fácil mitigarlo. Además, La gestión de riesgos proporciona a una empresa una base sobre la que puede emprender una toma de decisiones sensata.

Para un negocio La evaluación y gestión de riesgos es la mejor manera de prepararse para las eventualidades que puedan surgir en el camino del progreso y el crecimiento. Cuando una empresa evalúa su plan para manejar amenazas potenciales y luego desarrolla estructuras para abordarlas, mejora sus probabilidades de convertirse en una entidad exitosa.

Además, La gestión progresiva de riesgos garantiza que los riesgos de alta prioridad se aborden de la forma más agresiva posible. Es más, la dirección dispondrá de la información necesaria que podrá utilizar para tomar decisiones informadas y garantizar que el negocio siga siendo rentable.

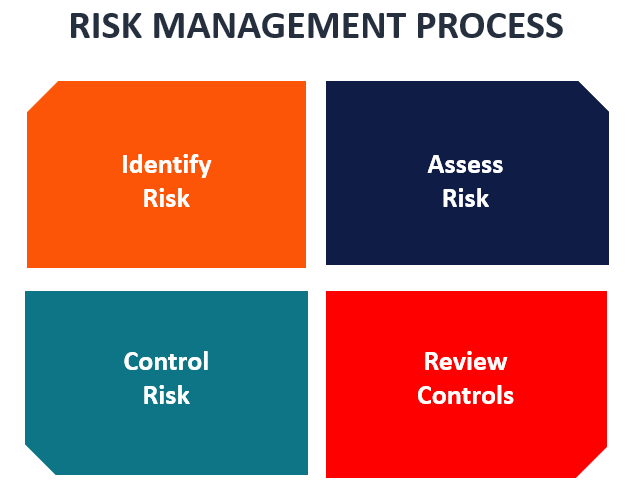

Proceso de análisis de riesgos

El análisis de riesgos es un enfoque cualitativo de resolución de problemas que utiliza varias herramientas de evaluación para trabajar y clasificar los riesgos con el fin de evaluarlos y resolverlos. Aquí está el proceso de análisis de riesgos:

1. Identificar los riesgos existentes

La identificación de riesgos implica principalmente una lluvia de ideas. Una empresa reúne a sus empleados para que puedan revisar todas las diversas fuentes de riesgo. El siguiente paso es ordenar todos los riesgos identificados en orden de prioridad. Debido a que no es posible mitigar todos los riesgos existentes, La priorización garantiza que los riesgos que pueden afectar a una empresa de forma significativa se aborden con mayor urgencia.

2. Evaluar los riesgos

En muchos casos, la resolución del problema implica identificar el problema y luego encontrar una solución adecuada. Sin embargo, antes de averiguar la mejor manera de manejar los riesgos, una empresa debe localizar la causa de los riesgos haciendo la pregunta, "¿Qué causó tal riesgo y cómo podría influir en el negocio?"

3. Desarrolle una respuesta adecuada

Una vez que una entidad comercial está decidida a evaluar los posibles remedios para mitigar los riesgos identificados y prevenir su recurrencia, debe plantearse las siguientes preguntas:¿Qué medidas se pueden tomar para evitar que se repita el riesgo identificado? Además, ¿Qué es lo mejor que se puede hacer si se repite?

4. Desarrollar mecanismos preventivos para los riesgos identificados.

Aquí, las ideas que resultaron útiles para mitigar los riesgos se desarrollan en una serie de tareas y luego en planes de contingencia que se pueden implementar en el futuro. Si ocurren riesgos, los planes se pueden poner en práctica.

Resumen

Nuestras empresas comerciales enfrentan muchos riesgos que pueden afectar su supervivencia y crecimiento. Como resultado, Es importante comprender los principios básicos de la gestión de riesgos y cómo se pueden utilizar para ayudar a mitigar los efectos de los riesgos en las entidades comerciales.

Más recursos

CFI ofrece el Analista de Valuación y Modelado Financiero (FMVA) ™ Conviértase en Analista de Valuación y Modelado Financiero Certificado (FMVA) ® La certificación Analista de Valuación y Modelado Financiero (FMVA) ® de CFI lo ayudará a ganar la confianza que necesita en su carrera financiera. ¡Inscríbase hoy! programa de certificación para aquellos que buscan llevar sus carreras al siguiente nivel. Para seguir aprendiendo y avanzando en su carrera, Los siguientes recursos de CFI serán útiles:

- Riesgo idiosincrásico Riesgo idiosincrásico Riesgo idiosincrásico, también conocido como riesgo no sistemático, es el riesgo inherente involucrado en invertir en un activo específico, como una acción, el

- Aversión a las pérdidas Aversión a las pérdidas La aversión a las pérdidas es una tendencia en las finanzas conductuales donde los inversores temen tanto las pérdidas que se centran en tratar de evitar una pérdida más que en obtener ganancias. Cuanto más uno experimenta pérdidas, es más probable que se vuelvan propensos a la aversión a las pérdidas.

- RAID Log RAID Log Un RAID Log es una herramienta de gestión de proyectos que tiene como objetivo centralizar y simplificar la recopilación, vigilancia, y seguimiento de los datos del proyecto

- Aversión al riesgo Definición de aversión al riesgo Alguien que tiene aversión al riesgo tiene la característica o rasgo de preferir evitar pérdidas antes que obtener ganancias. Esta característica suele atribuirse a inversores o participantes del mercado que prefieren inversiones con rendimientos más bajos y riesgos relativamente conocidos sobre inversiones con rendimientos potencialmente más altos pero también con mayor incertidumbre y mayor riesgo.

Estrategia de negocios

-

¿Qué es la Gestión de Riesgos Empresariales (ERM)?

¿Qué es la Gestión de Riesgos Empresariales (ERM)? Enterprise Risk Management (ERM) es un término que se utiliza en los negocios para describir los métodos de gestión de riesgos que utilizan las empresas para identificar y mitigar los riesgos que pued...

-

¿Qué es una entidad?

¿Qué es una entidad? Una entidad es una organización creada por una o más personas para llevar a cabo las funciones de una empresa, y que mantiene una existencia legal separada a efectos fiscales. Contabilización de impue...