¿Qué es Greenmail?

Comprometerse con Greenmail implica comprar una cantidad significativa de acciones. Una persona que posee acciones en una empresa se denomina accionista y es elegible para reclamar parte de los activos residuales y las ganancias de la empresa (en caso de que la empresa se disuelva). Los términos "stock", "Comparte", y "equidad" se usan indistintamente. en una empresa objetivo, amenazando con una toma de control hostil, y luego utilizar la amenaza para obligar a la empresa objetivo a recomprar Dividendos frente a recompra / recompra de acciones Los accionistas invierten en empresas que cotizan en bolsa para obtener revalorización del capital e ingresos. Hay dos formas principales en las que una empresa devuelve beneficios a sus accionistas:dividendos en efectivo y recompra de acciones. Las razones detrás de la decisión estratégica sobre la recompra de dividendos frente a la recompra de acciones difieren de una empresa a otra:las acciones tienen un precio más alto. Similar al chantaje, greenmail es dinero que se paga a otra empresa para evitar un comportamiento agresivo (es decir, una adquisición no deseada).

¿Cómo funciona Greenmail?

Hay cuatro pasos básicos para confirmar Greenmail:

- Un inversor o un “asaltante” de una empresa adquiere una gran participación en una empresa mediante la compra de acciones en el mercado abierto.

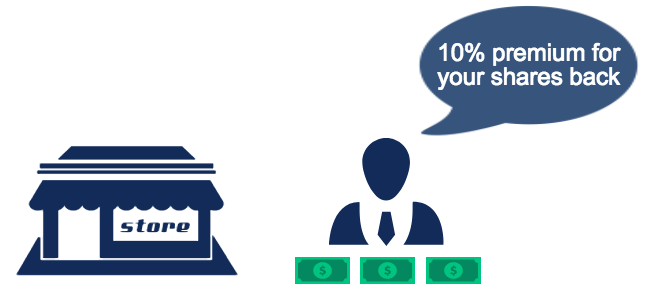

- El inversor o la empresa amenaza con una adquisición hostil, pero ofrece vender las acciones a la empresa objetivo a un precio superior (por encima del valor de mercado) Capitalización de mercado La capitalización de mercado (Market Cap) es el valor de mercado más reciente de las acciones en circulación de una empresa. el precio actual de las acciones multiplicado por el número de acciones en circulación. La comunidad inversora a menudo utiliza el valor de capitalización de mercado para clasificar las empresas). El asaltante también promete dejar sola a la empresa objetivo cuando la empresa objetivo recompra las acciones.

- La empresa objetivo utiliza el dinero de los accionistas para pagar el rescate.

- Se reduce el valor de la empresa objetivo, y el greenmailer se marcha con una cantidad significativa de beneficios.

La práctica fue significativamente prominente en la década de 1980. Solo entre abril de 1983 y abril de 1984, las empresas pagaron más de 4.000 millones de dólares en greenmail.

Carl Icahn es considerado uno de los greenmailers más notorios de todos los tiempos, debido a varias transacciones estuvo atrasado en los años 80. Puede leer más sobre Carl y sus famosas adquisiciones en este artículo de Fortune.

Desafíos que enfrentan las empresas objetivo en un Greenmail

Greenmail, que es una situación desafiante para las empresas objetivo, presenta dos opciones:

- No hacer nada y permitir que se apodere de su empresa

- Pague una prima alta para evitar una adquisición hostil

A menudo, las empresas objetivo recomprarán las acciones con una prima para evitar una adquisición hostil.

Por ejemplo, La empresa A compra el 20% de las acciones de la empresa B y luego amenaza con una adquisición. La administración de la Compañía B, sin otras opciones, recompra las acciones con prima para evitar ser absorbido. La Compañía A obtiene una ganancia significativa a través de la reventa de las acciones con una prima de regreso a la Compañía B y la Compañía B pierde una cantidad significativa de dinero.

Legalidad de Greenmail

Debido a la ola de correos verdes en la década de 1980, varios estados de los EE. UU. adoptaron estatutos que prohíben a las empresas pagar greenmail.

Por ejemplo:

- Un estatuto de Nueva York prohíbe a una corporación de Nueva York volver a comprar más del 10% de sus propias acciones a un accionista a un precio más alto que el valor de mercado (a menos que los accionistas lo aprueben por mayoría de votos).

- Los estatutos de Ohio y Pensilvania requieren que los inversores que utilizan greenmail eliminen todas las ganancias que obtengan.

Además, bajo la Sección 5881 del Código de Rentas Internas, Se paga un impuesto especial del 50% a partir de las ganancias generadas por un greenmail. Sin embargo, dado que la práctica no está bien definida, el impuesto especial se evita fácilmente.

Ejemplo famoso de Greenmail

Un ejemplo famoso involucró a Goodyear Company y Sir James Goldsmith. En 1986, Sir James Goldsmith tenía una participación del 11,5% (a un promedio de $ 42,20 por acción) en Goodyear Company y amenazó con hacerse cargo de la empresa por $ 4,7 mil millones ($ 49 por acción).

En respuesta, Goodyear acordó recomprar las acciones existentes de Sir James por $ 49,50 por acción ($ 620,7 millones), siempre que Sir James se abstenga de comprar acciones de Goodyear durante 5 años. En el final, Sir James obtuvo alrededor de $ 93 millones en ganancias.

Adicionalmente, para evitar otro intento de adquisición en el futuro, Goodyear ofreció recomprar 40 millones de acciones, con 109 millones de acciones en circulación, a $ 50 por acción, en una oferta abierta a todos los accionistas. Por último, la compra de 40 millones de acciones le costó a Goodyear $ 2.6 mil millones.

Lecturas relacionadas

Para seguir aprendiendo y avanzar en su carrera, consulte los siguientes recursos gratuitos de CFI:

- Dividendo frente a recompra / recompra de acciones Dividendo frente a recompra / recompra de acciones Los accionistas invierten en empresas que cotizan en bolsa para obtener revalorización del capital e ingresos. Hay dos formas principales en las que una empresa devuelve beneficios a sus accionistas:dividendos en efectivo y recompra de acciones. Las razones detrás de la decisión estratégica sobre la recompra de dividendos frente a la recompra de acciones difieren de una empresa a otra.

- Capital social Capital social Capital social (capital social, Capital social, capital aportado, o capital desembolsado) es la cantidad invertida por la empresa

- Valor patrimonial Valor patrimonial El valor patrimonial se puede definir como el valor total de la empresa que es atribuible a los accionistas. Para calcular el valor de las acciones, siga, esta guía de CFI.

- Valor empresarial Valor empresarial (EV) Valor empresarial, o valor firme, es el valor total de una empresa igual a su valor patrimonial, más deuda neta, más cualquier interés minoritario

Estrategia de negocios

-

¿Qué es Kaizen?

¿Qué es Kaizen? Kaizen es una palabra japonesa (改善) que significa mejora o mejorar. Cuando se aplica al mundo de los negocios, kaizen se refiere a cada acción, operación, o regla empleada para implementar cambios Est...

-

¿Qué es la subcontratación?

¿Qué es la subcontratación? La subcontratación es una decisión estratégica Estrategia corporativa La estrategia corporativa se centra en cómo gestionar los recursos, riesgo y rentabilidad en una empresa, a diferencia de buscar v...