Valor agregado para el accionista (SVA)

- ¿Qué es SVA?

- Cómo funciona SVA

- Fórmula para SVA

- SVA en inversión de valor

- Limitaciones de SVA

¿Qué es el valor agregado para los accionistas (SVA)?

El valor agregado para los accionistas (SVA) es una medida de las ganancias operativas que una empresa ha producido en exceso de sus costos de financiamiento. o costo de capital. El cálculo básico es la utilidad operativa neta después de impuestos (NOPAT) menos el costo de capital, que se basa en el costo de capital promedio ponderado de la empresa.

Conclusiones clave

- El valor agregado para los accionistas (SVA) es una medida de las ganancias operativas que una empresa ha producido en exceso de sus costos de financiamiento. o costo de capital.

- La fórmula SVA utiliza NOPAT, que se basa en las utilidades operativas y excluye los ahorros fiscales que resultan del uso de la deuda.

- Una de las principales desventajas del valor agregado para los accionistas es que es difícil de calcular para las empresas privadas.

Cómo funciona el valor agregado para los accionistas (SVA)

Algunos inversores de valor utilizan SVA como una herramienta para juzgar la rentabilidad y la eficacia de la gestión de la corporación. Esta línea de pensamiento es congruente con la gestión basada en valores, que asume que la consideración más importante de una corporación debe ser maximizar el valor económico para sus accionistas.

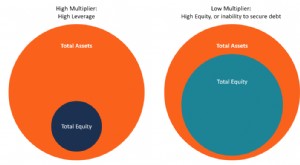

El valor para el accionista se crea cuando las ganancias de una empresa exceden sus costos. Pero hay más de una forma de calcular esto. La ganancia neta es una medida aproximada del valor agregado para los accionistas, pero no toma en cuenta los costos de financiamiento ni el costo de capital. El valor agregado para el accionista (SVA) muestra los ingresos que una empresa ha obtenido en exceso de sus costos de financiamiento.

El valor añadido para los accionistas tiene una serie de ventajas. La fórmula SVA utiliza NOPAT, que se basa en las utilidades operativas y excluye los ahorros fiscales que resultan del uso de la deuda. Esto elimina el efecto de las decisiones de financiación sobre las ganancias y permite una comparación de manzanas con manzanas de empresas independientemente de su método de financiación.

NOPAT también excluye elementos extraordinarios y, por lo tanto, es una medida más precisa que el beneficio neto de la capacidad de una empresa para generar beneficios de sus operaciones normales. Los elementos extraordinarios incluyen costos de reestructuración y otros gastos únicos que pueden afectar temporalmente las ganancias de una empresa.

Fórmula para el valor agregado para el accionista (SVA)

SVA =NOPAT − CC donde:NOPAT =Beneficio operativo neto después de impuestos CC =Costo de capital

Valor agregado para el accionista en la inversión de valor

La popularidad de SVA alcanzó su punto máximo durante la década de 1980 cuando los gerentes corporativos y las juntas directivas fueron objeto de escrutinio por centrarse en las ganancias personales o de la empresa en lugar de centrarse en los accionistas. La comunidad inversora ya no tiene a SVA en tan alta estima.

Los inversores de valor que se centran en SVA están más preocupados por generar rendimientos a corto plazo por encima del promedio del mercado que por rendimientos a más largo plazo. Esta compensación está implícita en el modelo SVA, que castiga a las empresas por incurrir en costos de capital en un intento por expandir las operaciones comerciales. Los críticos replican que estos inversores de valor están impulsando a las empresas a tomar decisiones miopes en lugar de centrarse en satisfacer a sus clientes.

En un sentido, los inversores que se centran en SVA a menudo buscan valor añadido en efectivo (CVA). Las empresas que generan una gran cantidad de efectivo a través de sus operaciones pueden pagar dividendos más altos o mostrar mayores ganancias a corto plazo. Este es solo un efecto próximo de la productividad real o la creación de riqueza, sin embargo.

Las inversiones reales a menudo requieren intensos gastos de capital y pérdidas a corto plazo. Esto es especialmente cierto en la era digital actual impulsada por la innovación y una fuerte inversión en tecnología y experimentación. Un nuevo concepto llamado escala relámpago podría verse como lo opuesto a SVA en el sentido de que no presta atención a las pérdidas a corto plazo y toda la atención a la creación de valor a largo plazo.

Los accionistas siempre quieren que sus corporaciones maximicen los rendimientos, pagar dividendos, y mostrar ganancias. Los inversores de valor pueden correr el riesgo de volverse miopes si se centran únicamente en el SVA y no consideran las implicaciones a largo plazo de una reinversión insuficiente.

Limitaciones del valor agregado para los accionistas

Una de las principales desventajas del valor agregado para los accionistas es que es difícil de calcular para las empresas privadas. SVA requiere calcular el costo de capital, incluido el costo del capital. Esto es difícil para las empresas privadas.

Financiamiento corporativo

-

Por qué su puntaje crediticio es tan importante al obtener un préstamo personal

Por qué su puntaje crediticio es tan importante al obtener un préstamo personal Muchos o todos los productos aquí son de nuestros socios que nos pagan una comisión. Así es como ganamos dinero. Pero nuestra integridad editorial garantiza que las opiniones de nuestros expertos no s...

-

Cómo escribir un acuerdo de compra

Cómo escribir un acuerdo de compra Una de las formas más rápidas de ganar dinero extra es vender un activo que no está utilizando. Podría ser un equipo de ejercicio en el garaje, una bicicleta que ha guardado en el sótano o incluso un ...

-

Duración del plazo para financiar un remolque de viaje

Duración del plazo para financiar un remolque de viaje El financiamiento para remolques de viaje está generalmente disponible. Financiamiento de remolques de viaje, como financiar automóviles de lujo, coches clásicos y vehículos todoterreno, cae en una z...

-

3 pasos para $ 1.9 millones en ahorros para la jubilación

3 pasos para $ 1.9 millones en ahorros para la jubilación Inversor:La clave del ahorro para la jubilación es el poder del interés compuesto Phil Blancato comparte su consejo para ahorrar para los años dorados El estadounidense promedio cree que necesitar...