Uso óptimo del apalancamiento financiero en una estructura de capital empresarial

Una empresa necesita capital financiero para operar su negocio. Para la mayoría de las empresas, El capital financiero se obtiene mediante la emisión de títulos de deuda y la venta de acciones ordinarias. La cantidad de deuda y capital que conforma la estructura de capital de una empresa tiene muchas implicaciones de riesgo y rendimiento. Por lo tanto, La gerencia corporativa debe utilizar un proceso minucioso y prudente para establecer la estructura de capital objetivo de una empresa. La estructura de capital es la forma en que una empresa financia sus operaciones y crecimiento mediante el uso de diferentes fuentes de fondos.

Uso empírico del apalancamiento financiero

El apalancamiento financiero es la medida en que los valores de renta fija y las acciones preferentes se utilizan en la estructura de capital de una empresa. El apalancamiento financiero tiene valor debido al escudo fiscal de intereses que ofrece la ley del impuesto sobre la renta de las empresas de EE. UU. El uso del apalancamiento financiero también tiene valor cuando los activos que se compran con el capital de la deuda ganan más que el costo de la deuda que se utilizó para financiarlos.

En ambas circunstancias, el uso del apalancamiento financiero aumenta las ganancias de la empresa. Con eso dicho, si la empresa no tiene suficientes ingresos imponibles para proteger, o si sus beneficios operativos están por debajo de un valor crítico, El apalancamiento financiero reducirá el valor de las acciones y, por lo tanto, reducirá el valor de la empresa.

Dada la importancia de la estructura de capital de una empresa, el primer paso en el proceso de toma de decisiones de capital es que la administración de una empresa decida cuánto capital externo necesitará reunir para operar su negocio. Una vez que se determina esta cantidad, la dirección debe examinar los mercados financieros para determinar los términos en los que la empresa puede obtener capital. Este paso es crucial para el proceso porque el entorno del mercado puede restringir la capacidad de la empresa para emitir títulos de deuda o acciones ordinarias a un nivel o costo atractivo.

Con eso dicho, una vez que estas preguntas hayan sido respondidas, la dirección de una empresa puede diseñar la política de estructura de capital adecuada y construir un paquete de instrumentos financieros que deben venderse a los inversores. Siguiendo este proceso sistemático, la decisión de financiación de la dirección debe implementarse de acuerdo con su plan estratégico a largo plazo, y cómo quiere hacer crecer la empresa con el tiempo.

El uso del apalancamiento financiero varía mucho según la industria y el sector empresarial. Hay muchos sectores industriales en los que las empresas operan con un alto grado de apalancamiento financiero. Tiendas minoristas, aerolíneas, tiendas de comestibles, empresas de servicios públicos, y las instituciones bancarias son ejemplos clásicos. Desafortunadamente, El uso excesivo del apalancamiento financiero por parte de muchas empresas en estos sectores ha jugado un papel primordial al obligar a muchas de ellas a declararse en quiebra del Capítulo 11.

Los ejemplos incluyen R.H. Macy (1992), Trans World Airlines (2001), Great Atlantic &Pacific Tea Co. (A&P) (2010), y Midwest Generation (2012). Además, El uso excesivo del apalancamiento financiero fue el principal culpable que llevó a la crisis financiera de Estados Unidos entre 2007 y 2009. La desaparición de Lehman Brothers (2008) y una serie de otras instituciones financieras altamente apalancadas son ejemplos principales de las ramificaciones negativas asociadas con el uso de estructuras de capital altamente apalancadas.

1:48Apalancamiento financiero en la estructura de capital corporativo

Descripción general del teorema de Modigliani y Miller sobre la estructura de capital corporativo

El estudio de la estructura de capital óptima de una empresa se remonta a 1958, cuando Franco Modigliani y Merton Miller publicaron su trabajo ganador del Premio Nobel "The Cost of Capital, Finanzas corporativas, y la teoría de la inversión ”. Como premisa importante de su trabajo, Modigliani y Miller ilustraron que en condiciones en las que los impuestos sobre la renta corporativos y los costos de angustia no están presentes en el entorno empresarial, el uso del apalancamiento financiero no afecta el valor de la empresa. Este punto de vista, conocido como el teorema de la proposición de irrelevancia, es una de las piezas de teoría académica más importantes jamás publicadas.

Desafortunadamente, el teorema de la irrelevancia, como la mayoría de las obras de economía ganadoras del premio Nobel, requiere algunas suposiciones poco prácticas que deben aceptarse para aplicar la teoría en un entorno del mundo real. En reconocimiento de este problema, Modigliani y Miller expandieron su teorema de la propuesta de irrelevancia para incluir el impacto de los impuestos sobre la renta corporativos, y el impacto potencial del costo de socorro, con el fin de determinar la estructura de capital óptima para una empresa.

Su trabajo revisado, universalmente conocida como la teoría de la compensación de la estructura de capital, argumenta que la estructura de capital óptima de una empresa debe ser el equilibrio prudente entre los beneficios fiscales asociados con el uso de capital de deuda, y los costos asociados con el potencial de quiebra de la empresa. Hoy, La premisa de la teoría de la compensación es la base que la administración corporativa debe utilizar para determinar la estructura de capital óptima para una empresa.

Impacto del apalancamiento financiero en el rendimiento

Quizás la mejor manera de ilustrar el impacto positivo del apalancamiento financiero en el desempeño financiero de una empresa es proporcionando un ejemplo simple. El retorno sobre el capital (ROE) es un fundamental popular que se utiliza para medir la rentabilidad de una empresa, ya que compara las ganancias que genera una empresa en un año fiscal con el dinero que los accionistas han invertido. el objetivo de toda empresa es maximizar la riqueza de los accionistas, y el ROE es la métrica del retorno de la inversión de los accionistas.

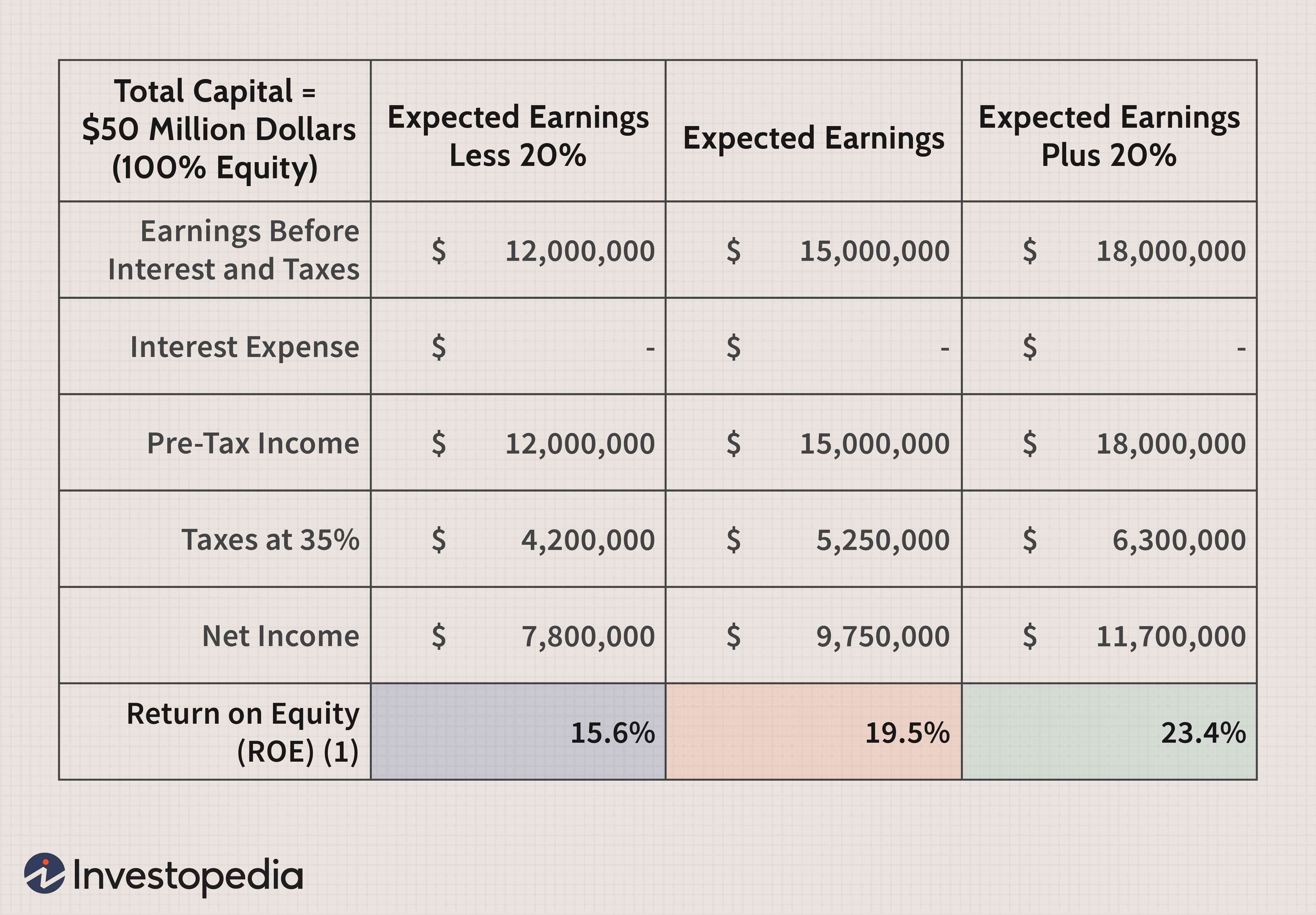

En la siguiente tabla, Se ha generado un estado de resultados para la Compañía ABC asumiendo una estructura de capital que consiste en un 100% de capital social. El capital recaudado fue de $ 50 millones. Dado que solo se emitieron acciones para recaudar esta cantidad, el valor total del capital social también es de 50 millones de dólares. Bajo este tipo de estructura, Se prevé que el ROE de la empresa se sitúe entre el 15,6% y el 23,4%, dependiendo del nivel de ganancias antes de impuestos de la empresa.

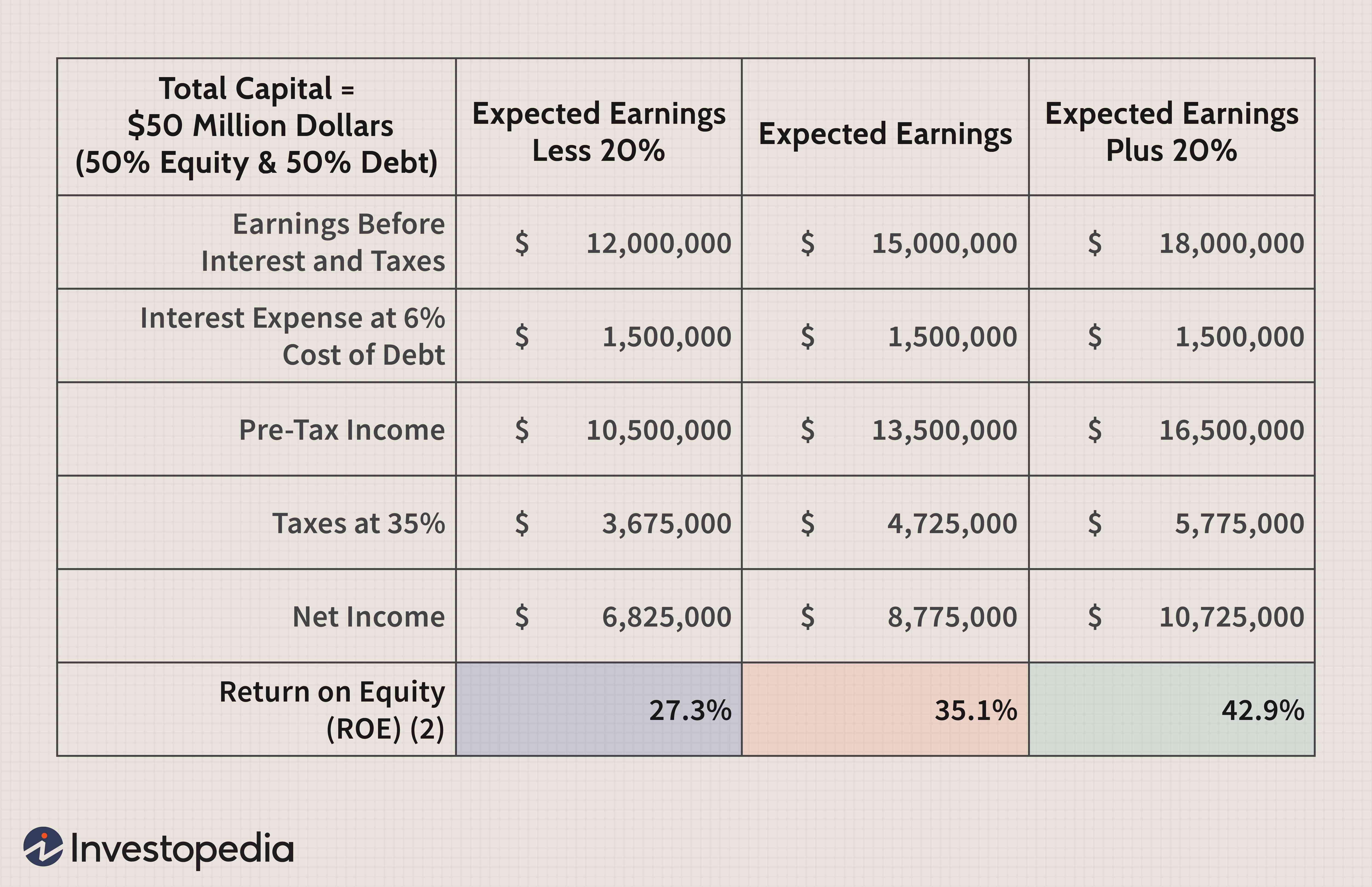

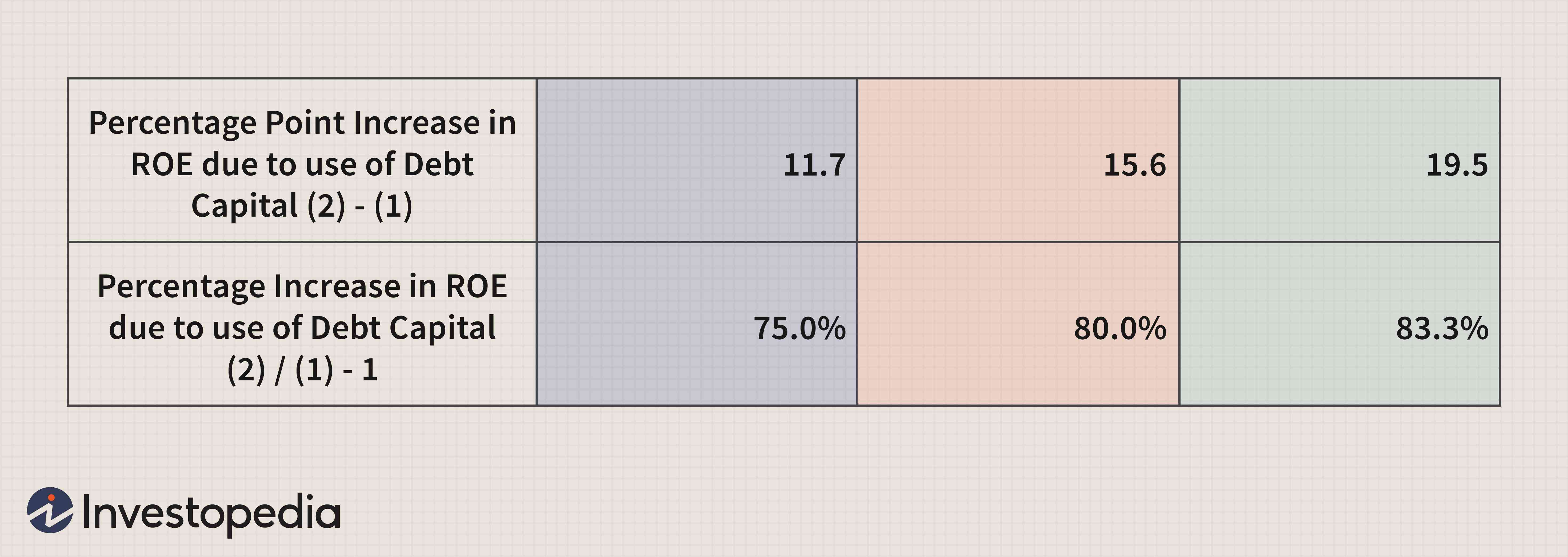

En comparación, cuando se rediseña la estructura de capital de la Compañía ABC para que consista en un 50% de capital de deuda y un 50% de capital social, El ROE de la empresa aumenta drásticamente hasta un rango que se sitúa entre el 27,3% y el 42,9%.

Como puede ver en la siguiente tabla, El apalancamiento financiero se puede utilizar para hacer que el desempeño de una empresa se vea dramáticamente mejor de lo que se puede lograr confiando únicamente en el uso de financiamiento de capital social.

Dado que la administración de la mayoría de las empresas se basa en gran medida en el ROE para medir el desempeño, Es vital comprender los componentes de ROE para comprender mejor lo que transmite la métrica.

Una metodología popular para calcular el ROE es la utilización del modelo DuPont. En su forma más simplista, el modelo de DuPont establece una relación cuantitativa entre la utilidad neta y el patrimonio, donde un múltiplo más alto refleja un rendimiento más sólido. Sin embargo, el modelo DuPont también amplía el cálculo general de ROE para incluir tres de sus partes. Estas partes incluyen el margen de beneficio de la empresa, rotación de activos, y multiplicador de equidad. Respectivamente, esta fórmula ampliada de DuPont para ROE es la siguiente:

Rentabilidad sobre el capital =Renta variable Renta neta =Ventas Renta neta × ActivosVentas × Renta variable Activos

Basado en esta ecuación, el modelo de DuPont ilustra que el ROE de una empresa solo se puede mejorar aumentando la rentabilidad de la empresa, aumentando su eficiencia operativa o aumentando su apalancamiento financiero.

Medición del riesgo de apalancamiento financiero

La gerencia corporativa tiende a medir el apalancamiento financiero utilizando índices de liquidez a corto plazo y capitalización a largo plazo. o ratios de solvencia. Como su nombre indica, estos índices se utilizan para medir la capacidad de la empresa para cumplir con sus obligaciones a corto plazo. Dos de los índices de liquidez a corto plazo más utilizados son el índice actual y el índice de prueba ácida. Ambos índices comparan los activos corrientes de la empresa con sus pasivos corrientes.

Sin embargo, mientras que el coeficiente circulante proporciona una métrica de riesgo agregada, el índice de prueba de fuego proporciona una mejor evaluación de la composición de los activos corrientes de la empresa a los efectos de cumplir con sus obligaciones de pasivo corriente, ya que excluye el inventario de los activos corrientes.

Los índices de capitalización también se utilizan para medir el apalancamiento financiero. Si bien muchos índices de capitalización se utilizan en la industria, dos de las métricas más populares son la relación deuda-capitalización a largo plazo y la relación deuda-capitalización total. El uso de estos índices también es muy importante para medir el apalancamiento financiero. Sin embargo, Es fácil distorsionar estos índices si la administración arrienda los activos de la empresa sin capitalizar el valor de los activos en el balance de la empresa. Es más, en un entorno de mercado donde las tasas de interés de los préstamos a corto plazo son bajas, La gerencia puede optar por utilizar deuda a corto plazo para financiar sus necesidades de capital tanto a corto como a largo plazo. Por lo tanto, Las métricas de capitalización a corto plazo también deben usarse para realizar un análisis de riesgo completo.

Los índices de cobertura también se utilizan para medir el apalancamiento financiero. El índice de cobertura de intereses, también conocida como la relación multiplicada por los intereses devengados, es quizás la métrica de riesgo más conocida. El índice de cobertura de intereses es muy importante porque indica la capacidad de una empresa para tener suficientes ingresos operativos antes de impuestos para cubrir el costo de su carga financiera.

El índice de fondos de operaciones a deuda total y el índice de flujo de efectivo libre operativo a deuda total también son métricas de riesgo importantes que utiliza la administración corporativa.

Factores considerados en el proceso de toma de decisiones sobre la estructura de capital

Se deben tener en cuenta muchos factores cuantitativos y cualitativos al establecer la estructura de capital de una empresa. Primero, desde el punto de vista de las ventas, una empresa que exhibe una actividad de ventas alta y relativamente estable está en una mejor posición para utilizar el apalancamiento financiero, en comparación con una empresa que tiene ventas más bajas y volátiles.

Segundo, en términos de riesgo empresarial, una empresa con menos apalancamiento operativo tiende a poder asumir más apalancamiento financiero que una empresa con un alto grado de apalancamiento operativo.

Tercera, en términos de crecimiento, Es probable que las empresas de crecimiento más rápido dependan más en el uso del apalancamiento financiero porque este tipo de empresas tienden a necesitar más capital a su disposición que sus contrapartes de crecimiento lento.

Cuatro, desde el punto de vista de los impuestos, una empresa que se encuentra en una categoría impositiva más alta tiende a utilizar más deuda para aprovechar los beneficios del escudo fiscal de intereses.

Quinto, una empresa menos rentable tiende a utilizar más apalancamiento financiero, porque una empresa menos rentable no suele estar en una posición lo suficientemente sólida como para financiar sus operaciones comerciales con fondos generados internamente.

La decisión sobre la estructura de capital también se puede abordar examinando una serie de factores internos y externos. Primero, desde el punto de vista de la gestión, las empresas dirigidas por líderes agresivos tienden a utilizar más apalancamiento financiero. En este sentido, su propósito de utilizar el apalancamiento financiero no es solo aumentar el rendimiento de la empresa, sino también ayudar a garantizar su control de la empresa.

Segundo, cuando los tiempos son buenos, se puede obtener capital mediante la emisión de acciones o bonos. Sin embargo, cuando los tiempos son malos, los proveedores de capital suelen preferir una posición asegurada, cuales, Sucesivamente, pone más énfasis en el uso de capital de deuda. Teniendo esto en cuenta, La gerencia tiende a estructurar la composición del capital de la empresa de una manera que proporcione flexibilidad para obtener capital futuro en un entorno de mercado en constante cambio.

La línea de fondo

En esencia, La gerencia corporativa utiliza el apalancamiento financiero principalmente para aumentar las ganancias por acción de la empresa y para aumentar su rendimiento sobre el capital. Sin embargo, con estas ventajas viene una mayor variabilidad de los ingresos y la posibilidad de un aumento en el costo de las dificultades financieras, quizás incluso la quiebra.

Teniendo esto en cuenta, la dirección de una empresa debe tener en cuenta el riesgo comercial de la empresa, la situación fiscal de la empresa, la flexibilidad financiera de la estructura de capital de la empresa, y el grado de agresividad gerencial de la empresa a la hora de determinar la estructura de capital óptima.

Financiamiento corporativo

-

¿Qué es el método de interés efectivo?

¿Qué es el método de interés efectivo? El método de interés efectivo es una técnica que se utiliza para amortizar bonos y mostrar la tasa de interés real vigente durante cualquier período de la vida de un bono antes del vencimiento. Se bas...

-

¿Qué es una congelación de contratación?

¿Qué es una congelación de contratación? Una congelación de contratación es un escenario en el que una empresa deja de contratar nuevos empleados o de crear nuevos puestos para cubrir. Es común cuando una empresa experimenta dificultades fin...

-

¿Qué es una tendencia bajista?

¿Qué es una tendencia bajista? Una tendencia bajista describe el movimiento de una acción hacia un precio más bajo de su estado anterior. Existirá siempre que haya una continuación de máximos y mínimos más bajos en el gráfico de ac...

-

Cómo ganar dinero rápido cuando estás realmente arruinado

Cómo ganar dinero rápido cuando estás realmente arruinado Vender artículos que posee o habilidades que tiene a amigos y vecinos puede ayudarlo a ganar dinero rápidamente. Mantener la calma es clave cuando está completamente arruinado y necesita ganar dinero...