Guía para principiantes de contabilidad para organizaciones sin fines de lucro

Esta guía enseña a las organizaciones sin fines de lucro sobre los estándares contables, reglas y cómo manejar problemas comunes. Los expertos en contabilidad comparten conceptos, fórmulas, ejemplos de estados financieros y una guía de introducción gratuita.

- Normas de contabilidad

- Ejemplo de plan de cuentas para organizaciones sin fines de lucro

- Comenzando con la contabilidad sin fines de lucro

- Asesoramiento experto en contabilidad para organizaciones sin fines de lucro

Contabilidad para organizaciones sin fines de lucro

Una organización sin fines de lucro es una empresa cuyo objetivo principal es promover una misión, en lugar de generar ingresos para beneficiar a las partes interesadas. Los objetivos pueden ser caritativos, religioso, científico o educativo, y muchas organizaciones sin fines de lucro están exentas de pagar impuestos federales.

Sin intereses de propiedad, una junta o miembros con derecho a voto gobiernan una organización sin fines de lucro. Para mantener el estatus de organización sin fines de lucro, las empresas deben cumplir con normativas específicas. Por ejemplo, mantienen registros de acuerdo con los requisitos codificados del Servicio de Impuestos Internos (IRS), son financieramente transparentes y se aseguran de que sus registros financieros muestren una línea directa con su propósito caritativo. Las personas o empresas contribuyen a una organización sin fines de lucro sin expectativas de retorno. Hay 27 tipos de organizaciones sin fines de lucro, y cada uno tiene reglas específicas que gobiernan su elegibilidad, elecciones, contribuciones deducibles de impuestos y cómo presionan.

Jill Foley, Socio director y fundador de Four Leaf Financial &Accounting, PLL, analiza la necesidad de que las organizaciones sin fines de lucro obtengan ganancias.

“¡Por supuesto que las organizaciones sin fines de lucro necesitan ganar dinero! Es por el bien de su propia sostenibilidad, " ella dice. "Aunque la clase sin fines de lucro está exenta de impuestos sobre las ganancias, es crucial que obtengan ganancias para cosas como un fondo de emergencia o para expandir sus programas y servicios ".

¿Qué es la contabilidad sin fines de lucro?

La contabilidad para organizaciones sin fines de lucro es el sistema de informes y registros financieros que utilizan las organizaciones sin fines de lucro. A menudo llamado contabilidad de fondos, requiere cuentas equilibradas basadas en restricciones impuestas por el proveedor. La contabilidad sin fines de lucro rastrea cómo una empresa gasta el dinero para lograr sus objetivos.

Los fondos que contabilizan las organizaciones sin fines de lucro provienen de contribuciones, ingresos programáticos, recaudación de fondos, inversiones y cuotas. Algunas de sus grabaciones financieras son únicas en comparación con las de las empresas con fines de lucro.

Los donantes sin fines de lucro quieren que sus contribuciones vayan directamente a los programas que apoyan las organizaciones. Los donantes también quieren ver bajos costos generales porque muchos creen erróneamente que es una medida del éxito organizacional. El cuadro a continuación enumera otras categorías en las que las organizaciones sin fines de lucro difieren de las empresas con fines de lucro.

Para obtener más información sobre organizaciones sin fines de lucro, estado exento de impuestos, revisar la Publicación 557 del Servicio de Impuestos Internos, “Estado exento de impuestos para su organización”.

Plan de cuentas para organizaciones sin fines de lucro

Un plan de cuentas sin fines de lucro es una lista de cada cuenta que recibe o envía dinero. Una organización creará un plan de cuentas único, enumerar cada cuenta en una de las principales categorías de activos, pasivo, capital, ingresos y gastos.

Existen rangos de números estándar para cada categoría. La empresa decide dónde cae cada subcategoría dentro de ese rango y le asigna un número. Las categorías de números son:

- Activos: 1000 - 1999

- Pasivo: 2000-2999

- Activos netos: 3000 - 3999

- Ingresos: 4000 - 4999

- Gastos: 5000+

Ejemplo de plan de cuentas para una organización sin fines de lucro

Configure el plan de cuentas de una organización sin fines de lucro (COA) compilando una lista de las cuentas necesarias de la empresa y organizándola en cinco categorías. Luego, crear subcategorías de la lista de cuentas, titulando cada cuenta de una manera comprensible. Elimine las cuentas no utilizadas anualmente.

Varias grandes organizaciones sin fines de lucro crearon el Plan de cuentas unificado (UCOA) como un plan de cuentas estandarizado para uso sin fines de lucro. La UCOA se alinea con el formulario 990 del IRS, donde las organizaciones sin fines de lucro registran sus actividades. Sin embargo, muchos oponentes de la UCOA se quejan de que es demasiado complicado para la mayoría de las organizaciones sin fines de lucro, y cada organización debería desarrollar un gráfico basado en sus necesidades y atributos únicos.

Las empresas utilizan el plan de cuentas para enumerar cómo configuran sus fondos. La siguiente tabla es una muestra que las empresas pueden utilizar como referencia.

Contabilidad de acumulación sin fines de lucro

Cuando una organización sin fines de lucro utiliza el método contable de acumulación reconoce los gastos cuando los incurre, no cuando paga por ellos, y reconoce los ingresos cuando las personas prometen una donación, no cuando la organización sin fines de lucro recibe el dinero. Las promesas van a una cuenta de cuentas por cobrar por efectivo pendiente en ese período.

La contabilidad de fondos es una forma de contabilidad de acumulación específica para organizaciones sin fines de lucro. La práctica conduce a una imagen operativa más realista que una organización sin fines de lucro puede utilizar para tener éxito. Para obtener más información sobre la contabilidad de acumulación (o devengo), consulte "Cómo utilizar la contabilidad de acumulación (o devengo) en su negocio en crecimiento".

Normas contables para organizaciones sin fines de lucro

Los estándares contables ayudan a las organizaciones sin fines de lucro a administrar y contabilizar los fondos de manera adecuada. Los estándares brindan comparaciones fáciles entre diferentes organizaciones, lo que les brinda a los auditores y a quienes tienen interés en la empresa la capacidad de comprender sus actividades y su éxito relativo.

Las organizaciones sin fines de lucro informan sus estados financieros utilizando los Principios de contabilidad generalmente aceptados (GAAP) del Instituto Americano de Contadores Públicos Certificados (AICPA) y la Junta de Normas de Contabilidad Financiera (FASB). FASB es el organismo estándar principal en los EE. UU. Estos grupos publican principios para organizaciones sin fines de lucro para ayudar a prevenir errores y discrepancias en los estados financieros.

Los Consejos de Normas Internacionales de Contabilidad (IASB) establecen normas internacionales en la contabilidad de organizaciones sin fines de lucro con las Normas Internacionales de Información Financiera (NIIF). IASB y FASB esperan hacer converger sus estándares para minimizar sus diferencias eventualmente.

Contabilidad sin fines de lucro de FASB

FASB es una organización privada sin fines de lucro que supervisa los estándares de contabilidad para la contabilidad sin fines de lucro. FASB desarrolló normas de contabilidad para la presentación de auditorías relacionadas con activos netos restringidos y no restringidos, divulgaciones de liquidez y gastos funcionales. Estos estándares entraron en vigencia después de diciembre de 2017 para organizaciones sin fines de lucro.

La contabilidad sin fines de lucro opera bajo dos estándares principales de FASB, ambos introducidos en junio de 1993. Estos son el Estado de Normas de Contabilidad Financiera No. 116 (SFAS 116) y el Estado de Normas de Contabilidad Financiera No. 117 (SFAS 117). SFAS 116 cubre el registro y reporte de ingresos contribuidos y promesas, y SFAS 117 requiere que las organizaciones sin fines de lucro informen utilizando estados financieros específicos:

- Estados de situación financiera

- Estados de flujos de efectivo

- Declaraciones de actividades

- Estados de gastos funcionales (para algunas organizaciones)

Las actualizaciones de diciembre de 2017 se aplican a organizaciones sin fines de lucro que necesitan auditorías independientes o estados financieros certificados preparados anualmente. El estado y algunas fuentes de financiamiento determinan si una empresa necesita esta auditoría. Para aquellos que caen bajo este requisito, los cambios son:

En julio de 2019, el presidente firmó un cambio adicional en la ley:el H.R.3151, la Primera Ley del Contribuyente. Esta ley requiere que todas las organizaciones exentas de impuestos presenten la serie de Formularios 990 electrónicamente. La ley también cubre algunas cuestiones relacionadas con la ciberseguridad y el robo de identidad, además de hacer que los datos sean legibles por máquina.

Introducción a la contabilidad sin fines de lucro

La contabilidad sin fines de lucro tiene desafíos únicos. El primer paso en la contabilidad sin fines de lucro es solicitar una exención de impuestos. Para solicitar el estado de exención de impuestos federales, la organización debe registrarse con su estado como una organización sin fines de lucro utilizando una de las tres aplicaciones:

- Formulario 1023

Aplicable a organizaciones benéficas, establecimientos religiosos y educativos, para la exención bajo la Sección 501 (c) (3). - Formulario 1024A

Aplicable a organizaciones de bienestar social, para la exención bajo la Sección 501 (c) (4). - Formulario 1024

Aplicable a otras organizaciones sin fines de lucro o exentas de impuestos, para la exención bajo la Sección 501 (a).

También necesitará aprender sobre las responsabilidades fiscales, los estados financieros necesarios y abra una cuenta bancaria dedicada. Elija un método de contabilidad, una estructura de plan de cuentas y un sistema para registrar las transacciones contables.

Hoja de referencia de contabilidad para organizaciones sin fines de lucro

Utilice esta hoja de trucos gratuita para que su empresa comience con la contabilidad sin fines de lucro.

Las opciones para registrar transacciones incluyen libros de contabilidad en papel, software sin fines de lucro o un servicio de contabilidad. Los contadores deben poder registrar transacciones tales como donaciones en especie utilizando el valor justo de mercado, si son por dinero, bienes o servicios. También deberían poder crear órdenes de compra para adquirir bienes y servicios de las empresas.

Empiece a hacer presupuestos para la organización sin fines de lucro. Los presupuestos son el plan financiero para las fuentes de ingresos y gastos esperados. Los ingresos pueden incluir contribuciones, donaciones, recaudación de fondos, subvenciones e ingresos. Los gastos incluyen nómina, gastos de recaudación de fondos y otros gastos generales. Agrupe estos en función de su plan de cuentas. Para crear un presupuesto:

- Decida qué logrará la organización sin fines de lucro el próximo año. Estos objetivos pueden provenir del fundador y la gerencia o como parte de un proceso de calidad de la empresa.

- Desarrollar costos realistas para lograr las metas.

- Estime los ingresos para el próximo año.

- Alinee los costos esperados con los ingresos proyectados.

Estados financieros sin fines de lucro

Los estados financieros de las organizaciones sin fines de lucro son diferentes a los de las empresas con fines de lucro, aunque ambos reportan los mismos elementos en general. Todas las empresas reportan un balance general, estado de resultados y estado de flujos de efectivo. Además, las organizaciones sin fines de lucro reportan su estado de gastos funcionales.

Foley explica los nombres de los estados financieros para organizaciones sin fines de lucro:

“El balance se llama estado de situación financiera. El estado de resultados es el estado de actividades. Y hay un nuevo requisito contable que se supone que deben usar las organizaciones sin fines de lucro llamado estado de gastos funcionales. Esta declaración desglosa las finanzas según se trate de un programa, gestión o recaudación de fondos. Su inclusión está destinada a brindar a los lectores más claridad y más información sobre cómo la empresa utilizó los fondos ".

El estado de situación financiera, generalmente llamado balance general, es ligeramente diferente en una organización sin fines de lucro. Dado que una organización sin fines de lucro no tiene propietario, informa sus activos netos, que es lo mismo que el capital social en una empresa con fines de lucro.

Fórmula de activos netos

Los activos netos son lo que queda una vez que la empresa se hace cargo de sus pasivos:

Hay dos tipos de activos netos:activos restringidos y no restringidos. Los activos netos restringidos son los fondos de donantes que tienen reglas o condiciones adjuntas. Estas donaciones requieren procedimientos contables especiales, y los contables suelen informarlos por separado de otros activos netos. Los activos netos no restringidos son las donaciones o fondos que no tienen ninguna condición adjunta, como donaciones en efectivo.

Según Foley, "Para los activos netos en una organización sin fines de lucro, los fondos pueden estar restringidos por donantes o sin restricciones de donantes. El IRS requiere que la organización muestre cómo la empresa manejó estos fondos, ya sea por una restricción de período o de propósito. El IRS también requiere que las organizaciones sin fines de lucro registren las promesas incondicionales para dar cuando el donante hace la promesa, no necesariamente cuando la organización recibe el obsequio. incluso si se trata de varios años (y períodos contables).

"Por ejemplo, la organización registra $ 10, 000 por año de donación durante 10 años promete como $ 100, 000 en el año que el donante lo prometió, reservando el importe total. Este reconocimiento de ingresos no se extenderá a lo largo de 10 años ". Puede haber muchas entradas en el estado de situación financiera, pero cada uno cae en una de las tres categorías:activos, activos y pasivos netos. Utilice la fórmula de activos netos de forma ligeramente diferente en el estado de situación financiera:

Declaración de actividades

La declaración de actividades en una organización sin fines de lucro, también llamado el estado operativo, es similar al estado de resultados de una empresa con fines de lucro. Esta declaración se centra en toda la empresa, no solo sus fondos. Informe los ingresos, gastos y cambios en los activos netos en el período del estado de operaciones.

Este documento de una sola página le dice a la empresa qué tan rentable fue durante el período. La declaración muestra detalles sobre cómo la empresa financia los servicios que brinda y cómo la empresa financia cualquier diferencia en los gastos frente a los ingresos.

Estado de flujos de efectivo

El estado de flujos de efectivo es el resumen del cambio en efectivo y equivalentes de efectivo durante un período. Este estado financiero sin fines de lucro informa el efectivo neto organizado como proveniente de operaciones, actividades de inversión y financiación.

Los contadores calculan el estado de flujos de efectivo restando el saldo inicial del saldo final en el estado de situación financiera. Separan los activos netos restringidos y los informan por separado del estado de flujos de efectivo, según los requisitos GAAP.

Impuestos para organizaciones sin fines de lucro

A menudo exentos de pagar impuestos federales, Las organizaciones sin fines de lucro a menudo aún deben presentar una declaración de impuestos informativa ante el IRS. La sección 501 del código tributario especifica las organizaciones exentas de pagar impuestos federales, aunque el estado determina qué empresas considera sin fines de lucro. Algunas empresas exentas de impuestos según la Sección 501 aún deben presentar el Formulario 990. Este formulario informa los ingresos de la organización sin fines de lucro, gastos y cambios en los activos netos.

Mejores prácticas de contabilidad para organizaciones sin fines de lucro

El uso de las mejores prácticas de contabilidad para organizaciones sin fines de lucro significa que las empresas cumplirán mejor con las leyes fiscales federales y estatales. Algunos estados publican una lista de verificación de las mejores prácticas basadas en el sector empresarial, pero las empresas siempre deben comenzar por desarrollar políticas y controles internos.

El IRS y los funcionarios estatales ven con buenos ojos a las empresas que se dedican a la prevención del fraude. Dado que todas las empresas tienen cierto grado de riesgo de fraude, Otras mejores prácticas para la prevención incluyen:

- Desarrollar un Código de Ética Empresarial:

Este código recuerda a los funcionarios, miembros de la junta y personal de la intención de la organización. - Asignar diferentes tareas financieras a diferentes personas:

Las discrepancias contables son más fáciles de identificar cuando hay más de una persona que verifica el trabajo y supervisa. - Uso de software de contabilidad para organizaciones sin fines de lucro:

Considere el uso de software especializado desarrollado para las reglas únicas de una organización sin fines de lucro. Esto puede ayudar a mitigar errores, especialmente cuando son grandes, conjuntos de datos dispares. Vea cómo Kiva y Foundation Center abordan este problema. - Creación de un presupuesto de operaciones anual:

Un presupuesto realista aprobado por la junta, garantiza la transparencia y la aceptación cuando es necesario flexionar el presupuesto. - Tener gastos de operaciones realistas:

Foley dice, "Una vez que tienes una presupuesto equilibrado y una junta directiva sólida, busque cuáles son las tendencias en los salarios de los ejecutivos y los porcentajes programáticos. Debe analizar estos puntos de referencia y tendencias para mantener los gastos optimizados ". - Comprensión de las leyes y regulaciones fiscales de organizaciones sin fines de lucro:

GAAP proporciona prácticas contables recomendadas, y el IRS establece los requisitos a seguir. Las entidades estatales y federales pueden sancionar a las organizaciones sin fines de lucro que no sigan estas regulaciones y leyes. - Realización de la planificación futura:

Haga coincidir el plan estratégico de su empresa con la planificación financiera. Apoye el crecimiento de la empresa determinando qué acciones o acciones de recaudación de fondos deben realizarse para hacer realidad los objetivos del próximo plan estratégico. - Desarrollando relaciones:

Es lógico que algunas organizaciones trabajen juntas en objetivos comunes o incluso similares. Por ejemplo, un departamento de salud y el departamento de parques podrían estar trabajando para lograr que su comunidad salga más al aire libre. Trabajar juntos y compartir recursos ahorra dinero y tiempo del personal y produce mejores resultados. - Asegurarse de que la Junta de Gobierno sea independiente:

Una junta sin un interés personal en la empresa asegura que votarán por lo que es mejor para la organización. - Recaudación de fondos estratégicamente:

Metas realistas de recaudación de fondos, establecer utilizando datos históricos o específicos de la industria, puede proteger a su empresa de gastos excesivos en gastos de recaudación de fondos o programas mal planificados.

¿Qué es mejor:una solución de contabilidad sin fines de lucro o un sistema de diarios?

Las organizaciones sin fines de lucro tienen opciones sobre cómo procesar su contabilidad, que van desde completamente manuales hasta completamente automatizadas. Organizaciones sin ánimo de lucro, mientras está claro en su misión, tienen prácticas contables complejas. Estas organizaciones a menudo reciben ingresos y están supervisadas por múltiples fuentes.

Con presupuestos complicados, una variedad de fuentes de financiación y necesidades de apoyo operativo interno, muchas empresas sin fines de lucro utilizan algún nivel de automatización, especialmente si quieren poder escalar su organización, como Rise Against Hunger. Los sistemas de diarios pueden abrumarse rápidamente y requerir más personal para mantenerlos coherentes. poniendo la nómina más alta de lo necesario. Independientemente de cuál elija utilizar una empresa, cualquier solución debe incluir la capacidad de:

- Organice y registre los recibos.

- Desembolsos récord.

- Seguimiento de caja chica, nómina de sueldos, cuentas por cobrar y cuentas por pagar.

- Realizar contabilidad básica de fondos.

Optimice los esfuerzos de contabilidad y recaudación de fondos con NetSuite para organizaciones sin fines de lucro

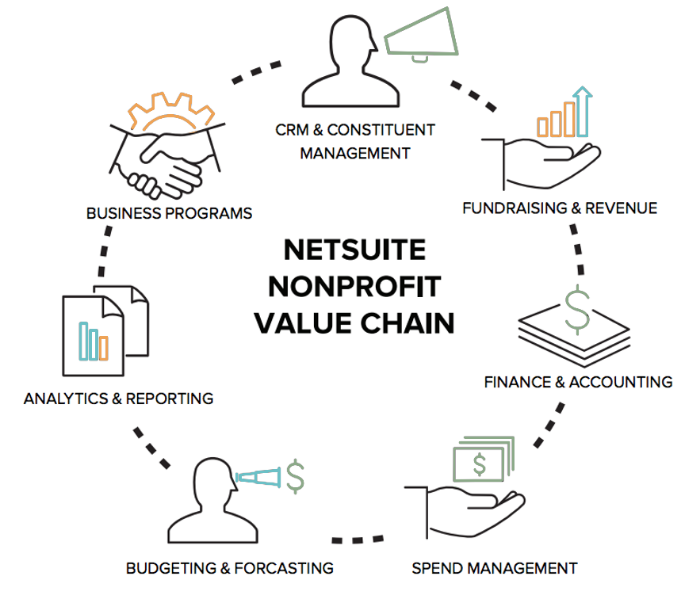

Las organizaciones sin fines de lucro tienen una gran variedad de reglas y regulaciones contables que deben seguir. El uso de una solución basada en la nube diseñada específicamente para las necesidades de las organizaciones sin fines de lucro puede ayudarlas a mejorar las operaciones y hacer crecer su misión. NetSuite para organizaciones sin fines de lucro es una aplicación en la nube integrada que proporciona administración financiera en tiempo real para organizaciones sin fines de lucro. Administre fácilmente las relaciones con los constituyentes y la recaudación de fondos. Obtenga eficiencias con un poderoso sistema de contabilidad y administración financiera sin fines de lucro, y tener visibilidad de todos los gastos. Utilice las herramientas de planificación financiera para la elaboración de presupuestos y previsiones a fin de garantizar la estabilidad mientras crece y logra su misión. Las potentes herramientas de comercio electrónico lo ayudan a aprovechar al máximo la recaudación de fondos en línea.

Obtenga más información sobre NetSuite para organizaciones sin fines de lucro.

Contabilidad

-

Cómo iniciar un negocio independiente de marketing

Cómo iniciar un negocio independiente de marketing Hoy dia, hay cerca de 2 mil millones de sitios web en Internet. Muchos reciben cientos de visitantes cada mes. Otros, recibir decenas de miles, si no millones. Algunos sitios están generando ingresos ...

-

¿Cuánto dinero ganan los mecánicos automotrices por mes?

¿Cuánto dinero ganan los mecánicos automotrices por mes? La mecánica automotriz puede generalizarse o especializarse en muchas áreas. Un mecánico automotriz también se llama técnico de servicio automotriz. Una persona en este puesto repara automóviles y ca...

-

Cómo solicitar una subvención del gobierno para cambiar casas

Cómo solicitar una subvención del gobierno para cambiar casas Propina La investigación es muy importante. Intentar escribir información convincente sin hacer una investigación adecuada parecerá falso. Copiar editar los documentos que se enviarán varias veces. ...

-

¿Qué es el comercio algorítmico?

¿Qué es el comercio algorítmico? Las estrategias de negociación algorítmica implican tomar decisiones comerciales basadas en reglas preestablecidas que se programan en una computadora. Un comerciante Seis habilidades esenciales de lo...