Entendiendo las anualidades

La mayoría de los adultos tienen una cuenta corriente, una cuenta de ahorros, y saber comprar un certificado de depósito. Sin embargo, si les preguntas qué es una anualidad, probablemente obtendrá algunos encogimientos de hombros.

Las anualidades a menudo se malinterpretan, por lo que en este artículo cubriremos los conceptos básicos de lo que es una anualidad, los diferentes tipos de anualidades, y cómo funcionan las anualidades.

¿Qué es una anualidad?

Una anualidad es un contrato de seguro que proporciona un flujo de ingresos garantizado durante un período de tiempo específico o de por vida. Un flujo constante de ingresos garantizado es el santo grial de la planificación financiera, entonces, ¿por qué no todo el mundo está inundando las compañías de seguros para comprar una anualidad? Debido a que cualquier tipo de "garantía" tiene un alto costo, y no todo el mundo necesitará una garantía.

Una persona con conocimientos financieros que ahorra responsablemente para la jubilación podría autoasegurarse en lugar de comprar una anualidad. Además de eso, las anualidades son complejas y existen diferentes variedades de anualidades con cientos de opciones, jinetes descargos de responsabilidad, notas al pie, y contingencias.

Lee mas: Su guía de anualidades:¿Es una anualidad adecuada para usted?

¿Cómo funcionan las anualidades?

Para comprender cómo funcionan las anualidades, primero debe comprender los dos tipos principales de anualidades:

1. Anualidad inmediata

Si necesita un flujo de ingresos garantizado de inmediato, puede convertir una suma global de dinero en una anualidad inmediata que se paga mensualmente, trimestral, o anualmente. Puede optar por recibir pagos por un número fijo de años o hasta que muera. Sí, si usted tiene ahorros para la jubilación , puedes empezar a dibujar a partir de eso, pero siempre existe el riesgo de quedarse sin dinero antes de morir.

2. Anualidad diferida

Si le faltan años para la jubilación y desea asegurarse de tener una fuente de ingresos garantizada durante la jubilación, puede obtener una anualidad diferida. El efectivo que invierte aumenta con impuestos diferidos dentro de la anualidad (similar a su 401k), por lo que recibe los pagos en una fecha posterior.

Lee mas: ¿Tengo que comprar una anualidad?

Más opciones a considerar

Comprar una anualidad no es tan fácil como decidir si simplemente desea una anualidad inmediata o diferida. Aquí hay algunas opciones más de anualidades que debe considerar:

- Prima única - Compra una anualidad utilizando una suma global de dinero.

- Prima flexible - Realiza múltiples pagos de primas a la compañía de seguros.

- Reparado - Su dinero ganará una tasa de interés fija establecida por la compañía de seguros. Cuando comience a recibir ingresos, Se garantiza un pago fijo.

- Variable - Su dinero se dividirá en subcuentas según su nivel de riesgo y se invertirá en acciones, bonos u otras inversiones. La anualidad paga un nivel mínimo de ingresos, que podría aumentar en función del desempeño de las subcuentas. La desventaja es que estos suelen tener tarifas sustancialmente más altas que los fondos mutuos.

- Equidad indexada - Una variación de una anualidad fija donde la tasa de interés se basa en un índice externo, como un índice bursátil. Similar a las anualidades variables, este producto paga una tarifa mínima, que podría subir si el índice funciona mejor.

- Ingresos de por vida - Recibe ingresos mientras viva, incluso si los pagos exceden la cantidad de dinero que puso en la anualidad. Si compra una cláusula adicional de reembolso a plazos, sus beneficiarios seguirán recibiendo pagos incluso después de su muerte hasta que la cantidad total que le hayan pagado a usted y a sus beneficiarios sea igual a la prima. Si no compraste un pasajero, la compañía de seguros se quedará con el dinero.

- Ingresos conjuntos y vitalicios - Proporciona ingresos mientras usted o el sobreviviente vivan.

Nuestra Toma

Al igual que con cualquier contrato que firme o cualquier producto financiero que compre, Siempre es aconsejable hacer preguntas y comprender a fondo lo que está comprando. Sí, existen regulaciones para proteger a los consumidores hasta cierto punto, pero a nadie le importa más tu dinero que a ti.

Entonces, antes de comprar una anualidad, asegúrese de comprender lo que está comprando y de haber investigado y de que cree que es un buen candidato para el producto. (Si necesita ayuda con esto, hablar con un asesor financiero de pago .) También asegúrese de que está comprando un producto que sea adecuado para sus necesidades y coincida con sus objetivos y que lo está comprando de la mejor fuente posible, teniendo en cuenta las tarifas y los riesgos.

Aquí hay algunas preguntas que puede hacer mientras realiza su investigación:

- ¿Cómo ayudará una anualidad a mi jubilación?

- ¿Se ajusta la anualidad por inflación?

- ¿Cuál es mi tolerancia al riesgo y cómo influirá la compra de una anualidad en esto frente a la inversión en un fondo mutuo?

- ¿Cuánto dinero debo poner en una anualidad?

- ¿Cuál es la calificación y la solidez del emisor de anualidades y cuáles son las tarifas?

Si está considerando comprar una anualidad, asegúrese de conocer los posibles beneficios y desventajas y cómo encaja en su plan general de jubilación. Estar completamente informado es crucial, por lo que es mejor consultar a un asesor financiero de confianza para que lo ayude a comprender el complejo mundo de las anualidades.

jubilarse

- El costoso error de planificación de la jubilación que cometen la mayoría de los trabajadores estadounidenses en este momento

- Traspaso de la pensión a una cuenta IRA, paso a paso

- Cómo un programa 26 (f) puede ahorrarle su jubilación

- Terminología básica de pensiones explicada

- Los propietarios de viviendas se quedan por más tiempo. Así es como te afecta.

- Realidades de la jubilación:qué hay,

-

Las ventajas y desventajas de vivir con un compañero de cuarto

Las ventajas y desventajas de vivir con un compañero de cuarto Tener un compañero de habitación puede traer diversión inesperada y forjar recuerdos duraderos. Si bien los compañeros de cuarto pueden ser una fuente de estrés y dificultades, también pueden ser una...

-

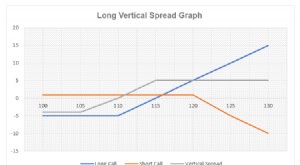

¿Qué es la propagación vertical?

¿Qué es la propagación vertical? El spread vertical es una estrategia comercial que implica negociar dos opciones al mismo tiempo. Es la opción más básica de propagación. Una combinación de una opción larga y una opción corta a difer...

-

Hoya Capital Housing (HOMZ):un ETF bien construido

Hoya Capital Housing (HOMZ):un ETF bien construido La vivienda representa la porción más grande del gasto anual promedio de los estadounidenses, al 33%. Sin embargo, los pocos fondos cotizados en bolsa relacionados con la vivienda disponibles para los...

-

¿Qué son los mercados financieros?

¿Qué son los mercados financieros? Mercados financieros, desde el propio nombre, son un tipo de mercado que proporciona una vía para la venta y compra de activos como bonos Bonos Los bonos son valores de renta fija emitidos por corpora...