9 amenazas para una jubilación segura

Ahorrar e invertir para la jubilación no es fácil. Hay muchas cosas que pueden hacer que te desvíes del camino potencialmente dejándole menos dinero del que esperaba.

Desde una mala planificación financiera hasta eventos inesperados e incluso problemas económicos a nivel nacional, Estas son algunas de las cosas que podrían representar una amenaza para su jubilación segura.

1. No invertir lo suficiente

Nunca es fácil averiguar cuánto invertir. Después de todo, desea asegurarse de tener suficiente dinero para hacer frente a sus necesidades actuales. Es común que las personas inviertan muy poco, y esto puede perjudicarlos a largo plazo.

Al ahorrar para la jubilación, Es inteligente contribuir lo más cerca posible del máximo cada año en los planes 401K e IRA. (Eso es $ 18, 000 para el 401K y $ 5, 500 para la IRA). Si no puede contribuir tanto, al menos, ponga lo suficiente para que la empresa se corresponda con su plan 401K.

Incluso unos pocos dólares adicionales al mes en cuentas de jubilación pueden marcar una gran diferencia. Por ejemplo, digamos que tienes $ 50, 000 en una cuenta y contribuir $ 500 por mes durante 25 años. Suponiendo un rendimiento del 7%, su cartera ascendería a aproximadamente $ 677, 000. Pero, ¿qué pasa si contribuyes con $ 1, 000 mensuales? Entonces llegaría a casi 1,1 millones de dólares.

2. Empezar demasiado tarde

Al invertir, el tiempo es tu mayor amigo. Cuanto más tiempo tengas para invertir, cuanto más grande pueda crecer tu huevo nido. Por lo tanto, Una de las mayores amenazas para una jubilación segura es no contribuir a su fondo en una etapa temprana de la vida. Si tiene más de 40 años, es posible que solo tenga un par de décadas para invertir antes de que desee dejar de trabajar, y puede que no sea suficiente para acumular el tipo de riqueza que necesitará para una jubilación larga y cómoda.

Digamos que inviertes $ 25, 000 hoy y agregue $ 1, 000 por mes hasta los 65 años. Si actualmente tiene 45 años y obtiene un rendimiento anual del 7%, tendrás alrededor de $ 625, 000 al jubilarse. Nada mal, pero si hubieras empezado a los 25 años, tendrías casi $ 3 millones.

3. Recaudación de fondos de jubilación

Las cuentas de jubilación, como 401K o IRA, están diseñadas para que el dinero crezca más o menos intacto hasta que alcance la edad de jubilación. Puedes retirar dinero de ellos, pero hay un costo.

Cuando asalta estos fondos de jubilación, perderás el dinero en penaltis, pero también perderá las ganancias potenciales del dinero que saque. Tiempo extraordinario, esto puede costar miles de dólares a un inversor.

4. Crecimiento económico

Durante las décadas que siguieron a la Segunda Guerra Mundial, la tasa de crecimiento anual de la economía estadounidense promedió más del 3%, con algunos años viendo el doble. Pero en los últimos años esa tasa anual se ha reducido a apenas el 2%. En breve, la economía estadounidense no está creciendo tan rápido como antes, y eso tiene implicaciones para los ingresos familiares, crecimiento corporativo, y empleo.

5. Posibles recortes de derechos

Muchos legisladores en Capitol Hill han estado advirtiendo a los estadounidenses sobre una crisis inminente en la financiación de las prestaciones. Los observadores del presupuesto federal señalan que, a menos que haya una reforma seria, Los fondos fiduciarios de la seguridad social podrían agotarse en 20 años. Esto significa que para la generación más joven, Puede que no quede tanto del gobierno al jubilarse.

Es importante tener en cuenta sin embargo, que los trabajadores que quieran vivir cómodamente una vez que hayan terminado de trabajar no deberían contar con el Seguro Social para sobrevivir hasta el final de su vida. Alguien que ahorra agresivamente e invierte sabiamente debería poder acumular lo suficiente en un fondo de jubilación para sobrevivir incluso si los beneficios del Seguro Social se ajustan a la baja o incluso se eliminan.

6. Disminución de las pensiones

Si actualmente trabaja para una empresa que ofrece un plan de beneficios definidos, eres una raza rara. En años recientes, las empresas han pasado de ofrecer pensiones a ofrecer planes 401K, en el que los trabajadores invierten por su cuenta. En la mayoría de los casos, también obtendrán una contribución de su empleador, pero eso no está garantizado. Esto no significa necesariamente que quedará indigente al jubilarse, pero requiere que los empleados estén mucho más comprometidos con la planificación de su jubilación.

7. Colocando todos sus huevos en una canasta

Incluso si está ahorrando agresivamente e invirtiendo cada centavo que pueda, es posible terminar con menos dinero del que necesita durante la jubilación. Puede suceder cuando su cartera está demasiado equilibrada hacia una sola inversión. No es aconsejable invertir un alto porcentaje de sus ahorros en una empresa o incluso en una industria o clase de activos. porque un mal día podría acabar con una gran parte de sus ahorros. (Considere la difícil situación de los empleados de Enron que perdieron casi todo y tenían la mayor parte de sus ahorros en acciones de la empresa).

Para proteger su dinero de jubilación, invierta en una mezcla diversa de acciones en varios tamaños y clases de activos. Compre fondos mutuos en lugar de acciones individuales, si es posible.

8. Financiación de la universidad en lugar de la jubilación

Nunca es mala idea ahorrar dinero para contribuir a la educación de sus hijos. Hay varios vehículos, incluidos los planes 529, que le permiten invertir dinero libre de impuestos para la universidad. Pero muchos inversores se concentran tanto en ahorrar para la universidad que no contribuyen lo suficiente a su propio fondo de jubilación.

Recuerda que es posible pedir prestado dinero para la universidad, pero no puede pedir dinero prestado para financiar su jubilación si descubre que le faltan fondos cuando termine de trabajar. Idealmente, podrá acumular suficiente dinero para financiar la universidad y su jubilación cómodamente. Pero si tienes que tomar una decisión, paga tu futuro yo primero, luego contribuya al fondo de la universidad.

9. Estar mal asegurado

Es posible que sienta que nunca le pasará nada malo. Eres joven y saludable. Eres un conductor seguro y vives en un vecindario agradable. Entonces escatimas en cosas como la salud, auto, y seguro de vivienda. Puede pensar que está ahorrando dinero pero corre grave riesgo de sufrir una gran pérdida financiera si se enferma gravemente o sufre un accidente grave.

No tener seguro o tener un seguro insuficiente puede hacer que tenga dificultades para llegar a fin de mes, colocar los ahorros para la jubilación en un segundo plano. Incluso puede que tenga que hacer una redada en sus cuentas de jubilación para pagar las facturas. Es aconsejable realizar una evaluación del seguro para determinar si tiene el nivel adecuado de seguro para protegerse financieramente.

jubilarse

- Cómo jubilarse en 10 años (o menos)

- 4 lugares de jubilación asequibles con atención médica de clase mundial

- Consejos 401 (k) si está cambiando de trabajo

- 4 movimientos que garantizan una gran jubilación

- Donde los estadounidenses gastan y ahorran dinero en la pandemia del coronavirus

- Solo el 23% de los trabajadores mayores están considerando esta estrategia inteligente de Seguridad Social

-

¿Qué es un préstamo sobre el título de la vivienda?

¿Qué es un préstamo sobre el título de la vivienda? ¿Qué es un préstamo sobre el título de la vivienda? Un préstamo sobre el título le permite pedir dinero prestado usando la propiedad de la que tiene título, como un coche, un barco o una casa móvil, ...

-

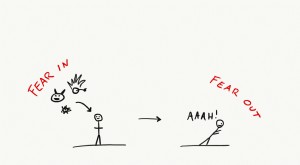

Cómo controlar su atención cuando se siente ansioso

Cómo controlar su atención cuando se siente ansioso Mientras escribo esto en junio de 2020, estamos pasando por los meses más difíciles en décadas. Tenemos una crisis de salud una crisis económica, y una crisis social en nuestras manos. La mayoría de n...

-

¿Mi seguro de automóvil cubre el alquiler si mi automóvil está fuera de servicio?

¿Mi seguro de automóvil cubre el alquiler si mi automóvil está fuera de servicio? Su compañía de seguros de automóvil puede cubrir un automóvil de alquiler mientras lo reparan después de un accidente. Esto es lo que necesita saber sobre la cobertura de reembolso de alquiler. (iStoc...

-

Ganancias antes de intereses,

Ganancias antes de intereses, Impuestos, Depreciación, y Amortización (EBITDA) Definido Ganancias antes de intereses, impuestos, depreciación y amortización, o EBITDA, a menudo se describe como una métrica de rentabilidad. Eso e...