Cómo crear una estrategia de cartera de jubilación

La primera regla de la planificación de los ingresos para la jubilación es:nunca te quedes sin dinero. La segunda regla es:nunca olvide la primera regla.

Suena bastante sencillo. Donde se complica es negociar entre dos preocupaciones igualmente válidas pero conflictivas:la necesidad de seguridad y preservación del capital, y la necesidad de crecimiento para cubrir la inflación durante la vida del jubilado. Pocas personas quieren correr riesgos elevados con sus fondos de jubilación. Todavía, una cartera de inversiones de riesgo cero:una que se invierte únicamente en vehículos de ingresos seguros, como los bonos del Tesoro de EE. UU., erosionará constantemente el valor de los ahorros, incluso con retiros muy modestos.

Contradictorio como suena, está prácticamente garantizado que las carteras de riesgo cero no cumplirán ningún objetivo económico razonable. Por otra parte, una cartera de solo acciones tiene altos rendimientos esperados, pero viene con una volatilidad que corre el riesgo de ser diezmada si continúan los retiros durante los mercados a la baja. La estrategia adecuada equilibra estos dos requisitos en conflicto.

Conclusiones clave

- Las carteras de fondos de jubilación deben equilibrar dos necesidades en conflicto:preservación del capital por seguridad, y crecimiento del capital para protegerse contra la inflación.

- La teoría financiera moderna aboga por un enfoque en el rendimiento total en lugar de los ingresos para las carteras orientadas a la jubilación.

- El enfoque de inversión de rendimiento total se basa en activos de capital bien diversificados para el crecimiento y vehículos de renta fija como reserva de valor.

- Cuando la cartera necesita realizar distribuciones, los inversores pueden elegir entre las clases de activos para reducir las acciones según corresponda.

- Una estrategia de inversión de retorno total logrará mayores rendimientos con menor riesgo que una estrategia orientada a dividendos o ingresos.

Una cartera equilibrada

El objetivo será diseñar una cartera que equilibre los requisitos de ingresos liberales con suficiente liquidez para resistir los mercados a la baja. Podemos empezar dividiendo el portafolio en dos partes con objetivos específicos para cada una:

- La diversificación más amplia posible reduce la volatilidad de la porción de capital a su límite práctico más bajo mientras proporciona el crecimiento a largo plazo necesario para cubrir la inflación. y cumple con el rendimiento total necesario para financiar retiros.

- La función de la renta fija es proporcionar una reserva de valor para financiar distribuciones y mitigar la volatilidad total de la cartera. La cartera de renta fija está diseñada para acercarse a la volatilidad del mercado monetario en lugar de intentar estirar el rendimiento aumentando la duración o disminuyendo la calidad crediticia. La producción de ingresos no es un objetivo principal.

Ambas partes de la cartera contribuyen al objetivo de generar un retiro liberal sostenible durante largos períodos de tiempo. Tenga en cuenta que específicamente no estamos invirtiendo para obtener ingresos; bastante, estamos invirtiendo para obtener un rendimiento total.

Rentabilidad total frente a ingresos

Sus abuelos invirtieron para obtener ingresos y abarrotaron sus carteras de acciones de dividendos, acciones preferentes, bonos convertibles, y bonos más genéricos. El mantra era vivir de los ingresos y nunca tocar al principal. Seleccionaron valores individuales en función de sus grandes y jugosos rendimientos. Suena como una estrategia razonable, pero todo lo que obtuvieron fue una cartera con rendimientos más bajos y mayor riesgo de lo necesario.

En el momento, nadie sabía mejor, para que podamos perdonarlos. Hicieron lo mejor que pudieron bajo la sabiduría imperante. Además, los dividendos y los intereses eran mucho más altos en la época de sus abuelos que en la actualidad, y las expectativas de vida después de la jubilación eran más cortas. Entonces, aunque lejos de ser perfecto, la estrategia funcionó de alguna manera.

Hoy dia, hay una manera mucho mejor de pensar en invertir. Todo el impulso de la teoría financiera moderna es cambiar el enfoque de la selección de valores individuales a la asignación de activos y la construcción de carteras y concentrarse en el rendimiento total en lugar de en los ingresos. Si la cartera necesita realizar distribuciones por cualquier motivo, como para apoyar su estilo de vida durante la jubilación, es posible elegir entre las clases de activos para reducir las acciones según corresponda.

El enfoque de inversión de retorno total

La inversión de rentabilidad total abandona las definiciones artificiales de renta y principal, lo que dio lugar a numerosos dilemas contables y de inversión. Produce soluciones de cartera que son mucho más óptimas que el antiguo protocolo de generación de ingresos. Las distribuciones se financian de manera oportunista de cualquier parte de la cartera sin tener en cuenta los ingresos contables, dividendos, o interés, o pérdidas; podríamos caracterizar las distribuciones como dividendos sintéticos.

El enfoque de inversión de retorno total es universalmente aceptado por la literatura académica y las mejores prácticas institucionales. Es requerido por la Ley Uniforme de Inversión Prudente (UPIA), La Ley de Seguridad de los Ingresos de Jubilación de los Empleados (ERISA), Derecho consuetudinario, y regulaciones. Las diversas leyes y regulaciones han cambiado con el tiempo para incorporar la teoría financiera moderna, incluyendo la idea de que invertir para generar ingresos es una estrategia de inversión inapropiada.

Todavía, siempre hay quienes no entienden la palabra. Demasiados inversores individuales especialmente los jubilados o aquellos que necesitan distribuciones regulares para apoyar su estilo de vida, todavía están atrapados en la estrategia de inversión del abuelo. Dada la posibilidad de elegir entre una inversión con un dividendo del 4% y un crecimiento esperado del 2% o un rendimiento esperado del 8% pero sin dividendos, muchos optarían por la inversión en dividendos, y podrían argumentar en contra de toda la evidencia disponible de que su cartera es "más segura". Es evidente que no es así.

Rentabilidad total Invertir en acción

Entonces, ¿Cómo podría un inversor generar un flujo de retiros para satisfacer sus necesidades de estilo de vida a partir de una cartera de rentabilidad total?

- Comience seleccionando una tasa de retiro sostenible. La mayoría de los observadores creen que una tasa anual del 4% es sostenible y permite que una cartera crezca con el tiempo.

- Realice una asignación de activos de nivel superior del 40% a corto plazo, bonos de alta calidad, y el 60% (el resto) a una cartera de acciones global diversificada de quizás 10 a 12 clases de activos.

- Genere efectivo para distribuciones de forma dinámica según lo requiera la situación.

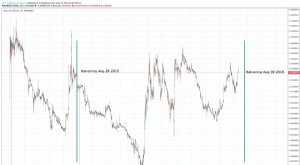

En un mercado bajista la asignación del 40% a los bonos podría respaldar las distribuciones durante 10 años antes de que sea necesario liquidar los activos volátiles (acciones). En un buen período cuando los activos patrimoniales se hayan apreciado, las distribuciones se pueden hacer recortando acciones y luego usando cualquier excedente para reequilibrar nuevamente al modelo de bonos / acciones 40/60.

Reequilibrio de la cartera

El reequilibrio dentro de las clases de acciones mejorará gradualmente el rendimiento a largo plazo al imponer una disciplina de venta alta y compra baja a medida que varía el rendimiento entre las clases.

El reequilibrio implica observar el valor de los activos de su cartera:acciones, cautiverio, etc., y vender aquellos que hayan superado el porcentaje que se les asignó cuando estructuró su cartera por primera vez.

Algunos inversores reacios al riesgo pueden optar por no reequilibrar entre acciones y bonos durante los mercados de valores a la baja si prefieren mantener intactos sus activos seguros. Si bien esto protege las distribuciones futuras en caso de un mercado de acciones a la baja prolongado, viene al precio de los costos de oportunidad. Sin embargo, reconocemos que dormir bien es una preocupación legítima. Los inversores deberán determinar sus preferencias para reequilibrar entre activos seguros y riesgosos como parte de su estrategia de inversión.

La línea de fondo

En un mundo de tipos de interés bajos, Es fácil para los inversores obsesionarse con el rendimiento. Sin embargo, incluso para carteras orientadas a la jubilación, una estrategia de inversión de rendimiento total logrará rendimientos más altos con un riesgo menor que un enfoque de inversión para obtener ingresos. Esto se traduce en un mayor potencial de distribución y mayores valores terminales al tiempo que reduce la probabilidad de que la cartera se quede sin fondos.

jubilarse

- Cómo planificar los gastos médicos durante la jubilación

- Reglas SEP IRA que fomentan la participación de las pequeñas empresas

- Introducción a los planes VEBA

- Qué hacer si lo despiden antes de jubilarse

- Por qué un 401 (k) no es la maravillosa herramienta de ahorro que cree que es

- Cómo ahorrar para la jubilación mientras cuida a sus hijos y padres

-

Cómo desarrollar una mente rica

Cómo desarrollar una mente rica Cuando Malcolm X estaba en prisión, descubrió el poder de los libros. Estaba físicamente enjaulado dentro de los muros de la prisión, pero su mente estaba libre. Pasó la mayor parte de sus seis años...

-

¿Qué es el mercado de capital social?

¿Qué es el mercado de capital social? El mercado de capitales de acciones es un subconjunto del mercado de capitales más amplio, donde las instituciones financieras y las empresas interactúan para negociar instrumentos financieros y obten...

-

13 formas de ahorrar dinero con bajos ingresos

13 formas de ahorrar dinero con bajos ingresos Si está tratando de ahorrar dinero con bajos ingresos, puede parecer un desafío. ¡Pero no permita que unos ingresos bajos se interpongan entre usted y sus objetivos de ahorro! No debería sentir que ti...

-

9 veces para contratar a un abogado inmediatamente

9 veces para contratar a un abogado inmediatamente Los abogados tienen mala reputación en este país. Y aunque contratar a un abogado puede resultar caro, no significa que no sean una inversión que valga la pena. Para estar seguro, la mayoría de los pr...