¿Qué es el arbitraje de volatilidad?

El arbitraje de volatilidad se refiere a un tipo de estrategia de arbitraje estadístico que se implementa en el comercio de opciones. Genera beneficios a partir de la diferencia entre la volatilidad implícita Volatilidad implícita (IV) La volatilidad implícita, o simplemente IV, utiliza el precio de una opción para calcular lo que dice el mercado sobre la volatilidad futura de las opciones y la volatilidad prevista de los activos subyacentes.

Los valores de las opciones se ven afectados por la volatilidad de sus activos subyacentes. Una mayor volatilidad del activo subyacente conduce a un mayor valor de la opción. Por lo tanto, la diferente volatilidad implícita de la opción y la volatilidad pronosticada del activo generará una diferencia entre el precio esperado y el precio de mercado de la opción.

Resumen

- El arbitraje de volatilidad se beneficia de la diferencia entre la volatilidad implícita de las opciones y la volatilidad prevista de los precios de los activos subyacentes.

- Generalmente se implementa en una cartera delta-neutral con una opción y su activo subyacente.

- Existen riesgos en el arbitraje de volatilidad, con la incertidumbre en la estimación de volatilidad implícita, cronometraje de las posiciones de espera, y el cambio de precio del activo subyacente.

Arbitraje de volatilidad y cartera Delta-Neutral

El arbitraje de volatilidad generalmente se implementa en una cartera neutral delta que consta de una opción y su activo subyacente. Delta es una medida de la sensibilidad del precio del derivado al cambio del precio de su activo subyacente.

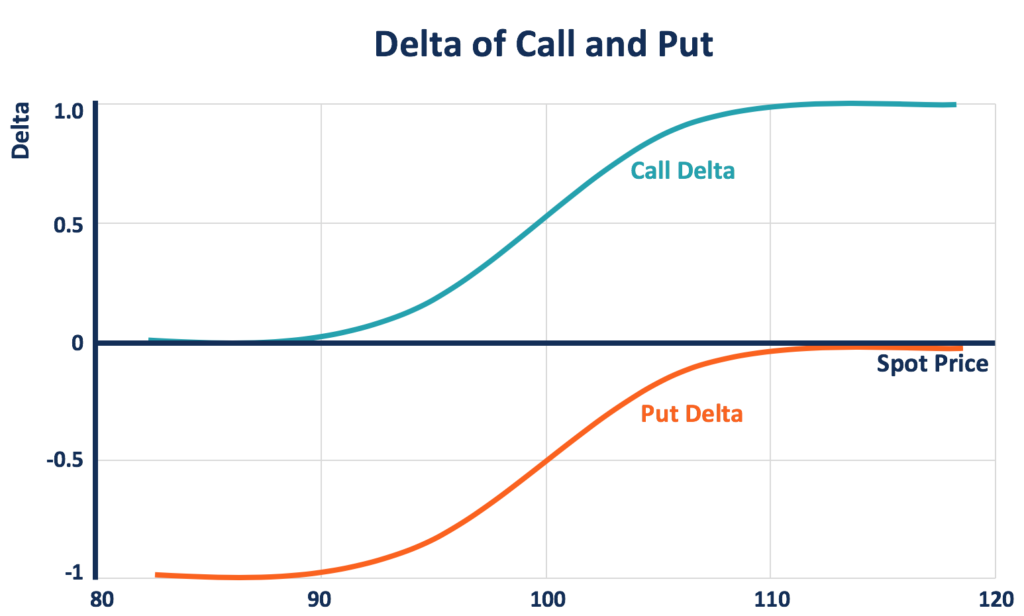

El delta de una opción de compra varía de 0 a 1, ya que un aumento en el precio del activo conduce a un valor más alto para la opción de compra correspondiente. El delta de una opción de venta varía de -1 a 0, ya que un precio de activo más alto conduce a un valor más bajo de la opción de venta correspondiente. Un operador de opciones puede crear una cartera neutral delta con un delta total de cero al equilibrar los deltas positivos y negativos de las posiciones.

Dado que el delta de una opción cambia con el tiempo, la cartera requiere un reequilibrio frecuente para mantener la delta neutra. El operador de opciones puede, por lo tanto, obtener ganancias a través de estas operaciones de reequilibrio mediante la implementación de una estrategia de arbitraje de volatilidad.

El valor de una cartera delta-neutral permanece constante con pequeños cambios de precio en los activos subyacentes. Por lo tanto, siempre que opere con una estrategia delta-neutral, El arbitraje de volatilidad es una especulación en la volatilidad en lugar del precio del activo subyacente.

Cómo funciona el arbitraje de volatilidad

Los operadores que implementan una estrategia de arbitraje de volatilidad buscan opciones con una volatilidad implícita significativamente mayor o menor que la volatilidad de precios pronosticada de los activos subyacentes. Si un comerciante piensa que la volatilidad implícita de una opción sobre acciones está subestimada (la opción está subvalorada), el operador puede abrir una posición larga para la opción de compra y vender en corto el activo subyacente para cubrir.

Esto forma una posición de arbitraje. Arbitraje El arbitraje es la estrategia de aprovechar las diferencias de precios en diferentes mercados para el mismo activo. Para que suceda debe existir una situación de al menos dos activos equivalentes con precios diferentes. En esencia, el arbitraje es una situación de la que un comerciante puede beneficiarse, lo que mantiene neutral la delta de la cartera. Se dice que el operador tiene "volatilidad larga". Con el precio de las acciones sin cambios, cuando la volatilidad implícita aumenta más tarde y la opción sube al valor razonable, el comerciante se beneficia.

Si un comerciante piensa que una opción sobre acciones está sobrevalorada debido a su volatilidad implícita sobreestimada, el comerciante puede acortar la volatilidad abriendo una posición corta para la opción de compra y cubrir la posición comprando el activo subyacente. Si el precio de las acciones no cambia y el pronóstico del comerciante es correcto, la opción desciende a su valor razonable. Por lo tanto, el comerciante se beneficia de su pronóstico sobre la volatilidad.

De acuerdo con la paridad put-call Paridad put-call La paridad put-call es un concepto importante en la fijación de precios de opciones que muestra cómo los precios de las opciones put, llamadas, y el activo subyacente debe ser coherente entre sí. Esta ecuación establece una relación entre el precio de una opción de compra y venta que tienen el mismo activo subyacente. (como se muestra en la fórmula siguiente), tener una opción put europea larga y un activo subyacente largo equivale a tener una opción call europea larga para la misma clase y un bono largo con un valor nominal del precio de ejercicio, vencido en la fecha de vencimiento de las opciones.

Por lo tanto, las posiciones de opción para la estrategia de arbitraje de volatilidad pueden ser opciones de compra o venta. Cuando un operador quiere volatilidad larga / corta, puede hacer una llamada larga o corta, ya sea una llamada o una venta, y da el mismo resultado.

P + S =C + PV [K]

Dónde:

- PAG =Precio de una opción de venta europea

- S =Precio del activo subyacente (en la misma clase que la opción de venta europea)

- C =Precio de una opción de compra europea

- PV [K] =Valor actual del precio de ejercicio (K), descontado a la tasa libre de riesgo desde la fecha de vencimiento de las opciones

Arbitraje de volatilidad - Preocupaciones

Hasta cierto punto, El arbitraje de volatilidad no es un arbitraje “real” que brinda la oportunidad de generar ganancias sin riesgo. Aún existen riesgos en la estrategia de arbitraje de volatilidad. Para sacar provecho de tal estrategia, un comerciante debe tener razón en múltiples supuestos. Incluye la sobrevaloración o infravaloración de la opción, el momento adecuado para ocupar las posiciones, y el cambio de precio del activo subyacente.

Las estimaciones incorrectas pueden causar una erosión del valor del tiempo y costosos ajustes de estrategia. Pueden contrarrestar las ganancias.

También, La estrategia de arbitraje de volatilidad en una cartera proporciona diversificación Diversificación La diversificación es una técnica de asignación de recursos o capital de la cartera a una variedad de inversiones. El objetivo de la diversificación es mitigar las pérdidas en el riesgo de volatilidad. Sin embargo, "Black SwanBlack Swan EventUn evento de cisne negro, una frase de uso común en el mundo de las finanzas, es un evento u ocurrencia extremadamente negativo que es increíblemente difícil de predecir. En otras palabras, Los eventos del cisne negro son eventos inesperados e incognoscibles. El término fue popularizado por el ex comerciante de Wall Street Nassim Nicholas Taleb "los eventos pueden afectar significativamente los rendimientos, especialmente cuando la cartera contiene volatilidades implícitas correlacionadas entre activos.

La empresa de gestión de fondos de cobertura Long Term Capital Management (LTCM) solía implementar la estrategia de arbitraje de volatilidad y algunas otras estrategias de arbitraje. Dado que el arbitraje proporciona un bajo nivel de rentabilidad, LTCM opera con alto apalancamiento. Como resultado de su alto apalancamiento y un evento de "cisne negro" - el incumplimiento de sus bonos en moneda local nacional por parte del gobierno ruso - LTCM quebró en 1998.

Recursos adicionales

CFI es el proveedor oficial de la página del programa de Analista de Crédito y Banca Comercial (CBCA) ™ global - CBCAG Obtenga la certificación CBCA ™ de CFI y conviértase en Analista de Crédito y Banca Comercial. Inscríbase y avance en su carrera con nuestros programas y cursos de certificación. programa de certificación, diseñado para ayudar a cualquiera a convertirse en un analista financiero de clase mundial. Para seguir avanzando en tu carrera, Los recursos adicionales a continuación serán útiles:

- Opciones americanas vs bermudas vs europeas Opciones americanas vs europeas vs bermudas Hay diferentes tipos de opciones que difieren en términos de sus restricciones de ejercicio. Exploremos las opciones de Estados Unidos, Europa y Bermudas para averiguarlo.

- Volatilidad Volatilidad La volatilidad es una medida de la tasa de fluctuaciones en el precio de un valor a lo largo del tiempo. Indica el nivel de riesgo asociado con los cambios de precio de un valor. Los inversores y comerciantes calculan la volatilidad de un valor para evaluar las variaciones pasadas de los precios.

- Opciones:Calls y Puts Opciones:Calls y Puts Una opción es un contrato derivado que le da al titular el derecho, pero no la obligación, comprar o vender un activo en una fecha determinada a un precio especificado.

- Vega NeutralVega NeutralVega neutral es una estrategia de gestión de riesgos para el comercio de opciones que tiene como objetivo crear una cartera con un vega total de cero.

invertir

-

Regla de venta al por menor:qué evitar al vender sus inversiones por una pérdida fiscal

Los inversores que buscan aprovechar cualquier pérdida de capital deben tener cuidado con las ventas de lavados, lo que puede descarrilar su intento de reclamar una deducción durante la época de impue...

-

Cómo calcular una rentabilidad del S&P 500

Cómo calcular una rentabilidad del S&P 500 Los puntos de compra y venta prudentes pueden mejorar el rendimiento del S&P 500. Un rendimiento bruto (antes de los gastos) del S&P 500 durante varios años se anualiza para proporcionar el rendimien...

-

El fondo de fusión elimina el estrés de las oscilaciones del mercado

El fondo de fusión elimina el estrés de las oscilaciones del mercado Un rendimiento anualizado del 3,8% durante la última década calificaría como desastroso para la mayoría de los fondos mutuos de acciones, considerando que el índice de 500 acciones de Standard &Poors ...

-

La huella medioambiental de la economía digital amenaza al planeta

La huella medioambiental de la economía digital amenaza al planeta La sociedad moderna ha prestado mucha atención a las promesas de la economía digital durante la última década. Pero ha prestado poca atención a su huella ambiental negativa. Nuestros teléfonos intel...