¿Qué son los informes financieros internos frente a los externos?

Los informes financieros internos y externos tienen varias diferencias clave que debe conocer. La presentación de informes financieros internos es una práctica empresarial que implica la recopilación de información financiera de forma frecuente para su uso dentro de la organización. Los documentos pueden contener información confidencial, como indicadores comerciales, rendimiento financiero, indicadores de desempeño, etc. Están diseñados para ayudar a las personas que trabajan dentro de la empresa a tomar decisiones informadas.

Por otra parte, La presentación de informes externos implica la preparación de información financiera para distribuirla a partes ajenas a la organización. A diferencia de los informes internos, Los informes externos no contienen información confidencial sobre la empresa.

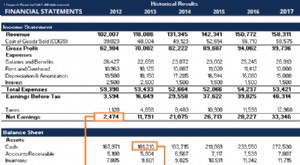

Los destinatarios de los informes externos incluyen posibles inversores, prestamistas, y acreedores que requieran los informes para evaluar la situación financiera de la empresa. Los principales informes financieros externos incluyen el estado de resultados, hoja de balance, y estado de flujos de efectivo Estado de flujos de efectivo El estado de flujos de efectivo (también conocido como estado de flujo de efectivo) es uno de los tres estados financieros clave que informan el efectivo.

Resumen

- Los informes financieros internos implican la compilación y el análisis de información financiera para que la gerencia la utilice en la toma de decisiones.

- La presentación de informes financieros externos implica la recopilación y presentación de informes de información financiera para su distribución entre los accionistas e inversores potenciales.

- Los informes financieros internos están diseñados para ser vistos solo por personas dentro de la organización, mientras que cualquier persona ajena a la organización puede acceder a los informes financieros externos.

Comprensión de la información financiera interna

Los informes financieros preparados para uso interno son diferentes de los informes financieros que están disponibles para el público. Generalmente, Los informes financieros internos tienden a ser más detallados para brindar a la gerencia suficiente información para ayudar en el proceso de toma de decisiones.

Dado que los informes financieros internos no están disponibles públicamente, la empresa no está obligada a seguir los principios de contabilidad generalmente aceptados (GAAP) GAAPGAAP, Principios contables generalmente aceptados, es un conjunto reconocido de reglas y procedimientos que rigen la contabilidad y las finanzas corporativas al preparar los informes. Por ejemplo, al preparar el informe de ventas de los últimos seis meses, la gerencia puede requerir que el contador incluya todas las transacciones tales como descuentos, devoluciones, y otras partidas que afectan el valor de las ventas netas. Generalmente, los informes financieros internos cubren diferentes temas, como ventas, márketing, Recursos humanos, etc.

Usos de los informes financieros internos

1. Reúna la información de los empleados.

Los informes financieros internos se pueden utilizar para proporcionar información sobre los empleados. La gerencia puede requerir informes internos de los empleados que proporcionen información sobre el desempeño de los empleados KPI de la fuerza laboral ¿Cómo podemos monitorear la fuerza laboral? Los gobiernos y los economistas generalmente se refieren a tres indicadores clave de desempeño (KPI) para evaluar la fuerza de la fuerza laboral de una nación, eficiencia operativa a nivel de departamento, actividades de denuncia de irregularidades, etc. La dirección puede utilizar los informes para tomar decisiones sobre promociones, despliegue, y despidos.

Cuando los informes financieros muestran una disminución en la productividad de un departamento específico a pesar de recibir una mayor financiación, la dirección puede utilizar el informe interno para reorganizar el departamento. También, La gerencia puede utilizar los informes de los empleados para fomentar las actividades de denuncia de irregularidades. donde los empleados reportan actividades que violan las políticas de la empresa.

2. Realice un seguimiento del comportamiento del cliente y de la información crediticia.

Una empresa también puede utilizar un informe financiero interno para realizar un seguimiento de los clientes actuales y controlar cómo los clientes de crédito están devolviendo el crédito. Funciona en empresas que ofrecen condiciones de crédito para transacciones de venta. La administración usa el informe para ver qué tan bien los clientes crediticios están cumpliendo con sus términos crediticios.

Por ejemplo, una empresa minorista que vende productos a crédito puede requerir que el departamento de crédito prepare un informe de todos los clientes de crédito, condiciones de crédito, el monto del crédito ya pagado, la cantidad de crédito impago, incumplimientos recientes, etc. La información ayudará a la administración a distinguir entre los clientes de crédito que están pagando el crédito a tiempo y los clientes de crédito que se han retrasado o incumplido con los pagos del crédito.

Luego, la gerencia puede hacer un seguimiento con los clientes que han incumplido con los pagos o decidir si continuar otorgando crédito a los clientes específicos o descontinuar los términos de crédito adicionales.

Comprensión de los informes financieros externos

La presentación de informes financieros externos es una práctica empresarial que implica proporcionar información financiera de forma periódica a posibles inversores y accionistas. Los informes son principalmente estados financieros y otra información relacionada sobre la empresa que los inversores requieren para tomar una decisión de inversión. Generalmente, los informes no contienen información confidencial sobre la empresa, a menos que se divulgue para lograr un propósito específico.

Las leyes existentes requieren que las empresas públicas publiquen un conjunto completo de estados financieros auditados al final de cada año financiero. Se realiza para atender los requerimientos informativos de los diferentes interesados como inversores, analistas, reguladores, etc., así como cumplir con el deber de responsabilidad de la organización.

En los Estados Unidos, Las empresas que cotizan en bolsa deben presentar el Formulario 10-K10-K El Formulario 10-K es un informe anual detallado que debe presentarse a la Comisión de Bolsa y Valores de EE. UU. (SEC). La presentación proporciona un resumen completo del desempeño de una empresa durante el año. Es más detallado que el informe anual que se envía a los accionistas anualmente y el Formulario 10-Q cada trimestre a la Comisión de Bolsa y Valores. La información se pone a disposición del público para los inversores que requieren la información financiera más reciente para una empresa específica que cotiza en una bolsa de valores pública.

Usos de los informes financieros externos

1. Proporcionar información sobre la salud financiera de una empresa.

Hay dos razones principales por las que se preparan informes financieros externos. La primera razón es proporcionar al público información sobre la salud financiera de la empresa. La ley obliga a las empresas públicas a publicar su información de desempeño financiero todos los años.

2. Compare entidades competidoras.

Las empresas que cotizan en bolsa obtienen capital del público, y, por lo tanto, tienen el deber de mantener al público al tanto de la salud financiera y las operaciones de la empresa. El público está interesado en conocer la ganancia o pérdida incurrida durante el año, el valor de los activos y pasivos, dividendos pagados, Los analistas financieros también utilizan la información para calcular ratios y evaluar la solidez financiera de la empresa en comparación con otras entidades competidoras.

Lecturas relacionadas

CFI es el proveedor oficial de la página del programa Commercial Banking &Credit Analyst (CBCA) ™ - CBCAG Obtenga la certificación CBCA ™ de CFI y conviértase en un analista de banca comercial y crédito. Inscríbase y avance en su carrera con nuestros programas y cursos de certificación. programa de certificación, diseñado para transformar a cualquier persona en un analista financiero de clase mundial.

Para ayudarlo a convertirse en un analista financiero de clase mundial y avanzar en su carrera a su máximo potencial, estos recursos adicionales serán muy útiles:

- Análisis de Estados Financieros Análisis de Estados Financieros Cómo realizar Análisis de Estados Financieros. Esta guía le enseñará a realizar un análisis del estado financiero del estado de resultados,

- IFRS vs US GAAP IFRS vs US GAAP El IFRS vs US GAAP se refiere a dos estándares y principios contables a los que se adhieren los países del mundo en relación con la información financiera.

- Proyectar elementos de línea del balance general Proyectar elementos de línea del balance general Proyectar elementos de línea del balance general implica analizar el capital de trabajo, PP&E, deuda capital social e ingresos netos. Esta guía desglosa cómo calcular

- Tipos de presentaciones ante la SEC Tipos de presentaciones ante la SEC La SEC de EE. UU. Hace obligatorio que las empresas que cotizan en bolsa presenten diferentes tipos de presentaciones ante la SEC, las formas incluyen 10-K, 10-Q, S-1, S-4, ver ejemplos. Si es un inversor serio o un profesional financiero, Conocer y ser capaz de interpretar los distintos tipos de presentaciones ante la SEC lo ayudará a tomar decisiones de inversión informadas.

Artículos Destacados

-

¿Qué son los estados financieros?

¿Qué son los estados financieros? Los estados financieros son los registros de la situación financiera y las actividades de una empresa durante un período de tiempo. Los estados financieros muestran el desempeño financiero y la solide...

-

¿Qué es un año fiscal (FY)?

¿Qué es un año fiscal (FY)? Un año fiscal (FY), también conocido como año presupuestario, es un período de tiempo utilizado por el gobierno y las empresas con fines contables para formular estados financieros anuales Tres estado...