¿Cómo calcular el FCFE a partir del EBITDA?

Puede calcular el FCFE del EBITDA restando intereses, impuestos, cambio en el capital de trabajo neto Capital de trabajo neto El capital de trabajo neto (NWC) es la diferencia entre los activos corrientes de una empresa (neto de efectivo) y los pasivos corrientes (neto de deuda) en su balance., y gastos de capital, y luego agregue el endeudamiento neto.

Flujo de efectivo libre a capital (FCFE) Flujo de efectivo libre a capital (FCFE) El flujo de efectivo libre a capital (FCFE) es la cantidad de efectivo que genera una empresa que está disponible para distribuirse potencialmente a los accionistas. Se calcula como efectivo de operaciones menos gastos de capital. Esta guía proporcionará una explicación detallada de por qué es importante y cómo calcularlo y varias es la cantidad de efectivo generado por una empresa que se puede distribuir potencialmente a los accionistas de la empresa. El FCFE es una métrica crucial en uno de los métodos del modelo de valoración del flujo de efectivo descontado (DCF). Fórmula del DCF del flujo de efectivo descontado. Aprenda a determinar el valor de un negocio. Usando el FCFE, un analista puede determinar el valor presente neto (VAN) El valor presente neto (VAN) El valor presente neto (VAN) es el valor de todos los flujos de efectivo futuros (positivos y negativos) durante toda la vida de una inversión descontada al presente. del capital social de una empresa, que se puede utilizar posteriormente para calcular el precio teórico de las acciones de la empresa.

El FCFE es diferente del FCFF Free Cash Flow to Firm (FCFF) Free Cash Flow to Firm (FCFF), o flujo de caja libre a la empresa, es el flujo de caja disponible para todos los proveedores de financiación de una empresa. deudores, accionistas preferentes, accionistas comunes, que indica la cantidad de efectivo generado para todos los tenedores de valores de la empresa (tanto inversores como prestamistas). La siguiente fórmula se puede utilizar para calcular el FCFE a partir del EBITDA:

FCFE =EBITDA - Intereses - Impuestos - Δ Capital de trabajo - CapEx + Deuda neta

Dónde:

FCFE - Flujo de caja libre a capital

EBITDA - Beneficio antes de intereses, Impuestos, Depreciación, y Amortización

Δ Capital de trabajo:cambio en el capital de trabajo

CapEx - Gastos de capital

FCFE de la fórmula EBITDA

Ganancias antes de intereses, Impuestos, La depreciación y amortización (EBITDA) es una de las métricas más utilizadas de la rentabilidad de una empresa. Similar a las ganancias antes de intereses e impuestos (EBIT) Guía de EBITEBIT significa Ganancias antes de intereses e impuestos y es uno de los últimos subtotales en el estado de resultados antes de ingresos netos. El EBIT también se conoce a veces como ingreso operativo y se llama así porque se obtiene deduciendo todos los gastos operativos (costos de producción y no producción) de los ingresos por ventas. El EBITDA evalúa principalmente la rentabilidad de la empresa a partir de las actividades comerciales habituales. Sin embargo, a diferencia del EBIT, EBITDAEBITDAEBITDA o Utilidad antes de intereses, Impuesto, Depreciación, La amortización son las ganancias de una empresa antes de que se realice cualquiera de estas deducciones netas. El EBITDA se centra en las decisiones operativas de una empresa porque analiza la rentabilidad de la empresa a partir de las operaciones centrales antes del impacto de la estructura de capital. Fórmula, Los ejemplos también excluyen la depreciación Métodos de depreciación Los tipos más comunes de métodos de depreciación incluyen los métodos de depreciación de línea recta, saldo decreciente doble, unidades de producción, y suma de dígitos de años. y gastos de amortización, proporcionando una mejor visión general de la rentabilidad operativa.

El EBITDA es uno de los componentes para calcular los ingresos netos de una empresa. Por lo tanto, Uno de los enfoques para determinar el flujo de efectivo libre a capital incluye el uso de la métrica EBITDA. Recuerde que la utilidad neta de la empresa está relacionada con el EBITDA a través de la siguiente ecuación:

Utilidad neta =EBITDA - Intereses - Impuestos - Depreciación y amortización

Por lo tanto, podemos sustituir el ingreso neto en el FCFE de la fórmula del ingreso neto con la ecuación anterior:

FCFE =EBITDA - Intereses - Impuestos - Depreciación y Amortización +

Depreciación y amortización - Δ Capital de trabajo - CapEx + endeudamiento neto

Además, la fórmula anterior se puede simplificar eliminando las dos variables de depreciación y amortización con signos opuestos:

FCFE =EBITDA - Intereses - Impuestos - Δ Capital de trabajo - CapEx + Deuda neta

Dónde:

- FCFE - Flujo de caja libre a capital

- EBITDA - Beneficio antes de intereses, Impuestos, Depreciación, y Amortización

- Δ Capital de trabajo:cambio en el capital de trabajo

- CapEx - Gastos de capital

El enfoque anterior de calcular el flujo de efectivo libre a capital proporciona una descripción más detallada de la composición del FCFE. Tenga en cuenta que este nivel de granularidad no siempre es necesario en un modelo financiero. En algunos casos, puede resultar en efectos negativos, ya que complica la comprensión de un modelo.

Sin embargo, Es aceptable aplicar esta variación del cálculo de FCFE cuando se requiere la evaluación de la rentabilidad de la empresa de sus actividades comerciales regulares (excluyendo otros gastos).

FCFE de fórmula EBITDA y estados financieros

Un analista que calcula los flujos de efectivo libres a capital en un modelo financiero debe poder navegar rápidamente a través de los estados financieros. La razón principal es que todas las entradas requeridas para el cálculo de la métrica se toman de los estados financieros. La siguiente guía le ayudará a incorporar rápida y correctamente el FCFE del cálculo del EBITDA en un modelo financiero.

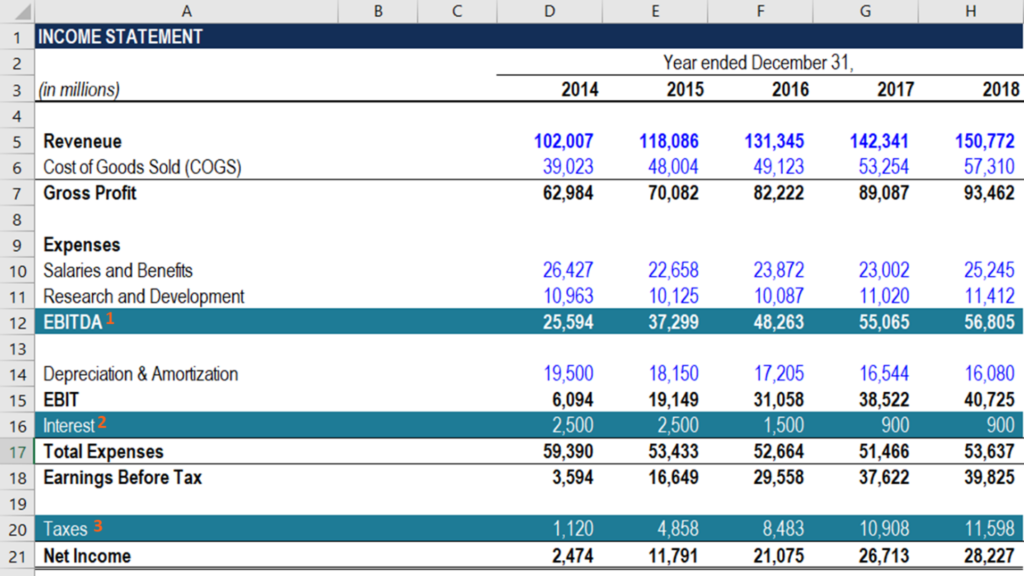

- EBITDA: Las ganancias de la empresa antes de los intereses, impuestos, depreciación, y la amortización (EBITDA) se registran en el estado de resultados de la empresa.

- Interesar: Los gastos por intereses de la empresa se encuentran en el estado de resultados después del EBIT.

- Impuestos: Los pagos de impuestos también se pueden encontrar en el estado de resultados después de las ganancias antes de impuestos (EBT).

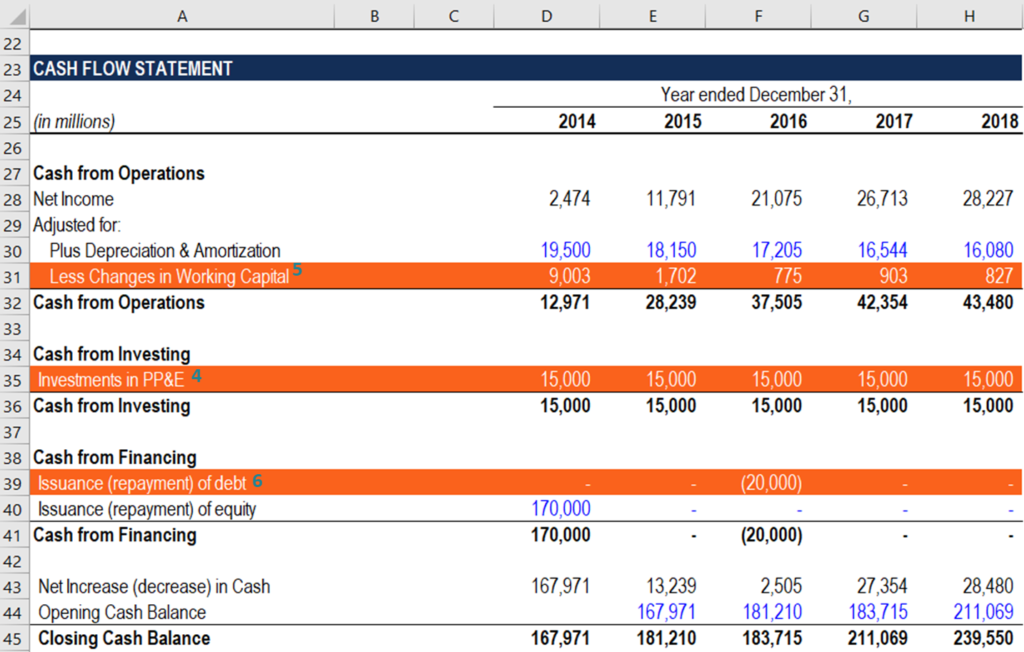

- CapEx: Los gastos de capital (CapEx) se pueden encontrar en el estado de flujo de efectivo dentro de la sección Efectivo proveniente de inversiones.

- Cambio en el capital de trabajo (también se puede denotar como Δ Capital de trabajo) se calcula en el estado de flujo de efectivo de la empresa dentro de la sección Efectivo de operaciones.

- Deuda neta: El monto de la deuda neta también se encuentra en el estado de flujo de efectivo en la sección Efectivo de inversiones.

Más recursos

Gracias por leer la explicación de CFI sobre cómo calcular el FCFE a partir del EBITDA. CFI es el proveedor oficial del Analista de Valoración y Modelado Financiero (FMVA) ® Conviértase en Analista Certificado de Valoración y Modelado Financiero (FMVA) ® La certificación Analista de Valoración y Modelado Financiero (FMVA) ® de CFI le ayudará a ganar la confianza que necesita en su carrera financiera. ¡Inscríbase hoy! programa de certificación, diseñado para ayudar a cualquier persona a convertirse en un analista financiero de clase mundial. Para seguir avanzando en tu carrera, Los recursos adicionales de CFI a continuación serán útiles:

- Guía de EBIT vs EBITDAEBIT vs EBITDAEBIT vs EBITDA - dos métricas muy comunes utilizadas en finanzas y valoración de empresas. Hay diferencias importantes, pros / contras para entender.

- Proyección de elementos de línea del estado de resultadosProyección de elementos de línea del estado de resultados Discutimos los diferentes métodos para proyectar elementos de línea del estado de resultados. Proyectar las partidas del estado de resultados comienza con los ingresos por ventas, entonces cuesta

- Modelos de valoración relativa Modelos de valoración relativa Los modelos de valoración relativa se utilizan para valorar empresas comparándolas con otras empresas en función de determinadas métricas como VE / Ingresos, EV / EBITDA, y P / E

- Estado de Flujos de Efectivo Estado de Flujos de Efectivo El Estado de Flujos de Efectivo (también conocido como estado de flujo de efectivo) es uno de los tres estados financieros clave que informan el flujo de efectivo.

Contabilidad

-

Cómo ahorrar para el pago inicial de una casa

Cómo ahorrar para el pago inicial de una casa Comprar una primera casa es un gran paso financiero y la cantidad que necesita ahorrar para el pago inicial puede parecer abrumadora. Sin embargo, no es imposible. La propiedad de una vivienda puede...

-

5 renovaciones de viviendas que podrían perjudicar el valor de sus viviendas

5 renovaciones de viviendas que podrían perjudicar el valor de sus viviendas ¿Está planeando una gran renovación de la casa? Seguro, desea disfrutar de esa nueva sala familiar u oficina en casa. Pero antes de emprender un costoso proyecto de remodelación, debe considerar cómo ...

-

Enfrentando el desalojo:lo que necesita saber

Enfrentando el desalojo:lo que necesita saber El gobierno federal ha extendido la moratoria que paraliza los desalojos hasta el 3 de octubre. 2021, y tiene miles de millones de dólares disponibles para ayudar a los inquilinos a evitar el desalojo...

-

4 factores que pueden afectar la reacción de una acción a las ganancias

4 factores que pueden afectar la reacción de una acción a las ganancias Estamos oficialmente en la temporada de resultados del cuarto trimestre de 2019. Durante las próximas 4-6 semanas, la gran mayoría de las empresas que cotizan en bolsa en los EE. UU. divulgarán sus re...