Vencimiento de Opciones:Definiciones,

En los primeros días de la negociación de opciones, hace dos o tres décadas, para los creadores de mercado en los pozos de negociación de opciones en Chicago y otros centros financieros, había un día al mes en el que la asistencia era prácticamente obligatoria:el día de vencimiento de la opción. El volumen solía ser pesado, y el potencial de volatilidad estaba siempre presente. En breve, la negociación de opciones en el día de vencimiento se consideró un momento de oportunidad y riesgo.

De hecho, durante los 21 años que pasé en el piso de negociación de Cboe, Nunca me tomé el día libre en un día de vencimiento mensual de opciones sobre acciones. Hoy en día, sin embargo, con opciones entre semana y semanales además de las fechas estándar mensuales y trimestrales, el vencimiento de las opciones ocurre hasta tres veces por semana.

Aunque se ha vuelto más frecuente, el día de vencimiento puede ser un momento de volatilidad, así como una oportunidad potencial. Pero si eres nuevo en las opciones, y no comprende toda la terminología y la logística del vencimiento de las opciones, también puede ser un momento de peligro.

Comprar y vender opciones el día de vencimiento requiere una comprensión de los entresijos del proceso, así que aquí hay algunas cosas que necesita saber.

Algo de jerga básica

Titular de la opción. El comprador ("propietario") de una opción de estilo americano tiene derecho a pero no la obligación, para ejercer la opción en o antes del vencimiento. Una opción de compra otorga al propietario el derecho a comprar el valor subyacente; una opción de venta otorga al propietario el derecho a vender el valor subyacente.

Escritor de opciones. Cuando vende ("escribe") una opción de estilo estadounidense (compra o venta), es posible que se le asigne el activo subyacente si su opción está en el dinero en o antes del día de vencimiento (e incluso ligeramente fuera del dinero en especial casos descritos a continuación). El vendedor de la opción no tiene control sobre la asignación y no tiene certeza de cuándo podría suceder.

Valor intrínseco de la opción. Ésta es la diferencia entre un ejercicio y el precio actual del subyacente. Suponga que una acción se cotiza a $ 51 y una opción call de 50 strike vale $ 1,40. El valor intrínseco sería $ 1, la cantidad por la que está en el dinero. Los $ 0,40 adicionales se conocen como valor extrínseco o ("valor de tiempo").

¿Cuáles son los términos? ¿Americano o europeo? ¿Efectivo o entrega física?

Opciones de estilo americano se puede ejercer en cualquier momento antes de la fecha de vencimiento de la opción, y la liquidación del contrato de opción requiere la entrega real de las acciones subyacentes, mientras que Opciones de estilo europeo solo se puede ejercer al vencimiento. Las opciones estándar de acciones de EE. UU. (Opciones sobre acciones de un solo nombre) son de estilo estadounidense. Opciones sobre índices bursátiles como el NASDAQ (NDX), S&P 500 (SPX), y Russell 2000 Index (RUT) son de estilo europeo.

También, Las opciones sobre acciones no se liquidan en efectivo; las acciones reales se transfieren en un ejercicio / cesión. Índices de base amplia, sin embargo, se liquidan en efectivo por un importe igual a la diferencia entre el precio de liquidación y el precio de ejercicio, veces el multiplicador del contrato. Para obtener más información sobre los términos de entrega de multiplicadores y opciones, consulte este manual.

Asentamiento y triple brujería

Cada cuarto, el tercer viernes de marzo, Junio, Septiembre, y diciembre, contratos de futuros sobre índices bursátiles, opciones de índices bursátiles, y las opciones sobre acciones vencen el mismo día. Esta llamada "triple brujería" puede provocar desequilibrios en el orden y una mayor volatilidad.

La mayoría de las opciones de índice, como SPX, NDX, y RUT, son de estilo europeo; se liquidan el viernes por la mañana pero dejan de cotizar el jueves por la tarde (antes del tercer viernes del mes). Pero la liquidación en efectivo no se determina hasta el viernes por la mañana. Lo mensual opción liquidación AM no se basa en el precio de apertura del índice, sino más bien sobre el precio determinado por el precio de apertura de cada acción que comprende el índice. Esto se conoce como "la impresión".

¿Qué pasa si ocurre un evento de movimiento del mercado entre el jueves por la noche y el viernes por la mañana? Riesgo de impresión es el riesgo de un día para otro en esas opciones liquidadas con AM.

Opciones liquidadas PM, como opciones semanales, opere hasta el final del día viernes y liquide según el valor de cierre del índice subyacente. En el último día de negociación, la negociación de una opción liquidada en PM que vence se cierra a las 3:00 p.m. Hora del Centro / 4:00 p.m Hora del Este para opciones sobre acciones de un solo nombre. Las opciones sobre índices de acciones (estilo europeo; liquidadas en efectivo) vencen a las 3:15 p.m. Hora central / 4:15 p.m hora del este.

Lista de verificación de vencimiento:administre y supervise su riesgo de vencimiento

Todo el mundo ama un fin de semana largo pero si alguna vez tomaste una posición no deseada durante el fin de semana debido a un percance de vencimiento de una opción, ese tiempo entre el vencimiento del viernes y el lunes abierto puede parecer un doloroso, una eternidad desgarradora.

Ahora que conoce la jerga y la logística, aquí tienes una lista de cosas que debes saber cheque, y tal vez vuelva a verificar a medida que caduque.

Haz tu investigación. ¿Hay alertas de noticias como ganancias o anuncios de la empresa sobre una empresa en la que tiene opciones que vencen?

¿Sabías?

Las opciones que vencen se ejercerán automáticamente si están en el dinero por $ 0.01 o más a las 3:00 p.m. Precio CT (para opciones sobre acciones) y 3:15 p.m. CT (para opciones sobre índices). En general, el titular de la opción tiene hasta las 4:30 p.m. CT en el día de vencimiento para tomar la decisión final. Estos tiempos son establecidos por la OCC, la cámara de compensación central para el mercado de opciones de EE. UU. Pero algunas firmas de corretaje pueden tener un límite antes del umbral de OCC.

Si su opción larga está en el dinero al vencimiento, pero su cuenta no tiene suficiente dinero para respaldar la posición de las acciones, su corredor puede, a su discreción, optar por no ejercer la opción. Esto se conoce como DNE ("No hacer ejercicio"), y cualquier ganancia que haya obtenido al ejercer la opción desaparecerá. Un corredor también puede, a su discreción, cerrar la posición.

Otro dato divertido: TD Ameritrade no le cobrará una comisión por cerrar un tramo corto en ninguna opción con un precio inferior a $ 0.05.

Verifique sus especificaciones. ¿Sus opciones se adaptan al estilo americano o europeo? ¿Am o PM? ¿Cuáles son los horarios comerciales? ¿Hay operaciones fuera del horario de oficina en el subyacente? Por ejemplo, las opciones que están en el dinero al cierre generalmente se ejercen automáticamente, y las opciones fuera del dinero no lo son. Sin embargo, si el precio del subyacente cambia después del cierre, es posible que tenga una opción corta para pasar de "out-of-the-money" a "in-the-money". El tenedor de la opción puede optar por ejercer, dejándolo con una posición no deseada (o al menos inesperada). Si tiene alguna pregunta, llame al servicio de atención al cliente de TD Ameritrade al (800) 669-3900.

Liquidar (o tener suficiente efectivo a mano). Para evitar llamadas de margen o exposición no deseada durante la noche o el fin de semana, asegúrese de planificar con anticipación cualquier puesto que pueda adquirir al vencimiento. Por ejemplo, para ejercer una opción de compra larga sobre acciones, debe tener suficiente efectivo en su cuenta para pagar las acciones. Alternativamente, si su cuenta está aprobada para operaciones de margen, necesita tener efectivo o valores para satisfacer el requisito de margen "Reg T". Si no está seguro, o si no quieres el puesto, liquidar antes del cierre de operaciones.

Tómate un tiempo. A diferencia de algunos videojuegos, en el comercio de opciones, no siempre es bueno ser la última persona en pie. A medida que te acercas a las 3 p.m. en el día de vencimiento, la liquidez a menudo se puede agotar y los diferenciales entre oferta y demanda pueden ampliarse. Entonces, si está considerando liquidar, o incluso pasando a otra fecha de vencimiento, cuanto antes sea mejor.

Son las 3 de la tarde (CONNECTICUT). ¿Sabe dónde están sus riesgos?

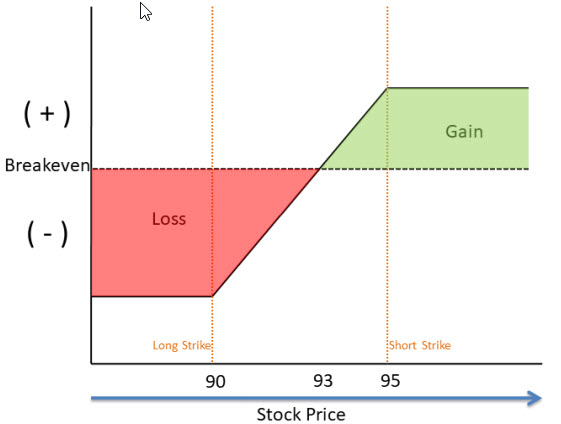

Aquí hay un elemento final para su lista de verificación de vencimiento:conozca y comprenda su riesgo. La figura 1 muestra el perfil de riesgo de un diferencial de llamadas vertical largo, prolonga la llamada de 90 strike y corta la de 95 strike. Tenga en cuenta que si, al vencimiento, el subyacente está por debajo del 90 strike, Ambas opciones caducan sin valor, y si el subyacente está por encima de 95 al vencimiento, se ejercerán ambas opciones. En cualquier caso, el vencimiento no dará lugar a tomar una posición en el subyacente.

FIGURA 1:PERFIL DE RIESGO DE DISTRIBUCIÓN DE LLAMADAS VERTICAL.

Solo con fines ilustrativos. El rendimiento pasado no garantiza resultados futuros.

Pero, ¿qué pasa con el área entre los ataques? Y, en particular, ¿Qué pasa con esos puntos de incertidumbre alrededor de los 90 y 95 strikes? ¿Tendrás un puesto? o no?

Los diferenciales verticales a menudo se denominan "riesgo definido, ”Lo que significa que usted sabe al entrar en el comercio cuál será la ganancia y la pérdida teóricas máximas. Sin embargo, si después de la expiración te encuentras con una posición en el subyacente, ya no es una operación de riesgo definido. Avanzando, tendrá un perfil de riesgo diferente y, como se explicó anteriormente, un requisito de margen diferente.

¿Quiere ejecutar sus propios análisis de caducidad de opciones? Los clientes de TD Ameritrade pueden hacer exactamente eso a través de la herramienta Perfil de riesgo en thinkorswim ® plataforma. Con la herramienta Perfil de riesgo, puede visualizar las ganancias / pérdidas potenciales en una operación, ajustar los parámetros, e incluso agregue operaciones simuladas y evalúe los riesgos.

Ahora que conoce el lenguaje y la logística de la caducidad, es posible que pueda acercarse a la caducidad con una mayor comprensión de los riesgos, y cómo podría gestionarlos. Es posible que desee tener esta lista de verificación a mano por si acaso.

¿Qué sucede con las opciones al vencimiento?

¿Qué sucede con las opciones al vencimiento?

Opción

-

Vencimiento de Opciones:Definiciones,

Vencimiento de Opciones:Definiciones, una lista de verificación, y más En los primeros días de la negociación de opciones, hace dos o tres décadas, para los creadores de mercado en los pozos de negociación de opciones en Chicago y otros ...

-

¿Qué son las opciones:llamadas y entradas?

¿Qué son las opciones:llamadas y entradas? Una opción es una derivada, un contrato que le da al comprador el derecho, pero no la obligación, comprar o vender el activo subyacente en una fecha determinada (fecha de vencimiento) a un precio espe...