Propagación del calendario

¿Qué es una extensión de calendario?

Un diferencial de calendario es una estrategia de opciones o futuros que se establece al ingresar simultáneamente una posición larga y corta sobre el mismo activo subyacente pero con diferentes fechas de entrega.

En un calendario típico, uno compraría un contrato a más largo plazo y optaría por una opción a un plazo más cercano con el mismo precio de ejercicio. Si se utilizan dos precios de ejercicio diferentes para cada mes, se conoce como extensión diagonal.

A veces, los diferenciales de calendario se denominan entregas, intramercado, tiempo extendido, o extensiones horizontales.

Conclusiones clave

- Un margen de calendario es una estrategia de derivados que implica la compra de un contrato con una fecha más larga para vender un contrato con una fecha más corta.

- Los diferenciales de calendario permiten a los operadores construir una operación que minimiza los efectos del tiempo.

- Un margen de calendario es más rentable cuando el activo subyacente no realiza ningún movimiento significativo en ninguna dirección hasta después de que expire la opción de casi un mes.

Comprensión de los pliegos de calendario

El comercio de margen de calendario típico implica la venta de una opción (ya sea una opción de compra o venta) con una fecha de vencimiento a corto plazo y la compra simultánea de una opción (una opción de compra o venta) con una fecha de vencimiento a más largo plazo. Ambas opciones son del mismo tipo y normalmente utilizan el mismo precio de ejercicio.

- Vender put / call a corto plazo

- Compre put / call a más largo plazo

- Preferible pero no obligatorio que la volatilidad implícita sea baja

Un diferencial de calendario inverso toma la posición opuesta e implica la compra de una opción a corto plazo y la venta de una opción a más largo plazo sobre el mismo valor subyacente.

Consideraciones Especiales

El propósito de la operación es aprovechar el paso del tiempo y / o un aumento de la volatilidad implícita en una estrategia direccionalmente neutral.

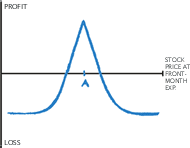

Dado que el objetivo es aprovechar el tiempo y la volatilidad, el precio de ejercicio debe estar lo más cerca posible del precio del activo subyacente. El comercio aprovecha la forma en que actúan las opciones a corto y largo plazo cuando el tiempo y la volatilidad cambian. Un aumento en la volatilidad implícita, todas las demás cosas se mantuvieron igual, tendría un impacto positivo en esta estrategia porque las opciones a más largo plazo son más sensibles a los cambios en la volatilidad (vega superior). La advertencia es que las dos opciones pueden y probablemente se negociarán con diferentes volatilidades implícitas.

El paso del tiempo, todas las demás cosas se mantuvieron igual, tendría un impacto positivo en esta estrategia al comienzo de la operación hasta que expire la opción a corto plazo. Después, la estrategia es solo una llamada larga cuyo valor se erosiona a medida que pasa el tiempo. En general, la tasa de caída del tiempo de una opción (theta) aumenta a medida que se acerca su vencimiento.

Pérdida máxima en un margen de calendario

Dado que se trata de un diferencial de débito, la pérdida máxima es la cantidad pagada por la estrategia. La opción vendida está más cerca de su vencimiento y, por lo tanto, tiene un precio más bajo que la opción comprada. produciendo un débito o costo neto.

El movimiento ideal del mercado para obtener ganancias sería un precio del activo subyacente que disminuya de manera constante o leve durante la vida de la opción a corto plazo, seguido de un fuerte movimiento al alza durante la vida de la opción a largo plazo. o un fuerte movimiento alcista en la volatilidad implícita.

Al vencimiento de la opción a corto plazo, la ganancia máxima se produciría cuando el activo subyacente se encuentra en el precio de ejercicio de la opción que vence o ligeramente por debajo del mismo. Si el activo fuera mayor, la opción que expira tendría un valor intrínseco. Una vez que la opción a corto plazo caduca sin valor, el operador se queda con una simple posición de compra larga, que no tiene límite superior en su beneficio potencial.

Básicamente, un operador con una perspectiva alcista a largo plazo puede reducir el costo de comprar una opción de compra a largo plazo.

Ejemplo de una extensión de calendario

Suponga que las acciones de Exxon Mobile (XOM) se cotizan a $ 89.05 a mediados de enero, puede ingresar en la siguiente extensión del calendario:

- Vender la llamada de febrero del 89 por $ 0.97 ($ 97 por un contrato)

- Compre la llamada de marzo del 89 por $ 2.22 ($ 222 por un contrato)

Por lo tanto, el costo neto (débito) del margen es (2,22 - 0,97) 1,25 dólares (o 125 dólares por un margen).

Este margen de calendario dará sus frutos al máximo si las acciones de XOM se mantienen relativamente planas hasta que expiren las opciones de febrero. permitiendo al comerciante cobrar la prima por la opción que se vendió. Luego, si la acción se mueve hacia arriba entre entonces y el vencimiento de marzo, la segunda etapa se beneficiará. El movimiento ideal del mercado para obtener ganancias sería que el precio se volviera más volátil en el corto plazo, pero para elevarse en general, cerrando justo por debajo de 95 al vencimiento de febrero. Esto permite que el contrato de opción de febrero expire sin valor y aún así permitir que el comerciante se beneficie de los movimientos ascendentes hasta el vencimiento de marzo.

Dado que se trata de un diferencial de débito, la pérdida máxima es la cantidad pagada por la estrategia. La opción vendida está más cerca de su vencimiento y, por lo tanto, tiene un precio más bajo que la opción comprada. produciendo un débito o costo neto. En este escenario, el comerciante espera capturar un aumento de valor asociado con un precio en aumento (hasta pero no más de $ 95) entre la compra y el vencimiento de febrero.

Tenga en cuenta que si el comerciante simplemente comprara el vencimiento de marzo, el costo hubiera sido de $ 222 dólares, pero al emplear esta extensión, el costo requerido para realizar y mantener esta operación fue de solo $ 125, haciendo de la operación una de mayor margen y menor riesgo. Dependiendo del precio de ejercicio y el tipo de contrato que se elijan, la estrategia de propagación del calendario se puede utilizar para beneficiarse de una neutralidad, alcista, o tendencia del mercado bajista.

Opción

-

Cuando el calendario se encontró con la vertical:una historia de difusión diagonal

Cuando el calendario se encontró con la vertical:una historia de difusión diagonal Cuando un operador de opciones nuevo (ish) se gradúa de las estrategias básicas:llamadas cubiertas y diferenciales verticales, por ejemplo, a diferenciales de varios tramos más avanzados, puede result...

-

¿Qué es un spread Bull Call?

¿Qué es un spread Bull Call? Una llamada alcista se extendió que es una estrategia de opciones, es utilizado por un inversionista cuando cree que una acción exhibirá un aumento moderado de precio. Un margen alcista implica la com...