Prueba de hipótesis en finanzas:concepto y ejemplos

Su asesor de inversiones le propone un plan de inversión de ingresos mensuales que promete un rendimiento variable cada mes. Invertirá en él solo si se le asegura un ingreso mensual promedio de $ 180. Su asesor también le informa que durante los últimos 300 meses, el esquema tuvo retornos de inversión con un valor promedio de $ 190 y una desviación estándar de $ 75. ¿Debería invertir en este esquema? La prueba de hipótesis es una ayuda para esa toma de decisiones.

Conclusiones clave

- La prueba de hipótesis es una herramienta matemática para confirmar una afirmación o idea financiera o comercial.

- La prueba de hipótesis es útil para los inversores que intentan decidir en qué invertir y si es probable que el instrumento proporcione un rendimiento satisfactorio.

- A pesar de la existencia de diferentes metodologías de prueba de hipótesis, se utilizan los mismos cuatro pasos:definir la hipótesis, establecer los criterios, calcular la estadística, y llegar a una conclusión.

- Este modelo matemático, como la mayoría de herramientas y modelos estadísticos, tiene limitaciones y es propenso a ciertos errores, lo que requiere que los inversores también consideren otros modelos junto con este

¿Qué es la prueba de hipótesis?

La prueba de hipótesis o significancia es un modelo matemático para probar una afirmación, idea o hipótesis sobre un parámetro de interés en un conjunto de población dado, utilizando datos medidos en un conjunto de muestra. Los cálculos se realizan en muestras seleccionadas para recopilar información más decisiva sobre las características de toda la población, lo que permite una forma sistemática de probar afirmaciones o ideas sobre todo el conjunto de datos.

Aquí hay un ejemplo simple:El director de una escuela informa que los estudiantes de su escuela obtienen un promedio de 7 sobre 10 en los exámenes. Para probar esta "hipótesis, ”Registramos las calificaciones de, por ejemplo, 30 estudiantes (muestra) de toda la población estudiantil de la escuela (por ejemplo, 300) y calculamos la media de esa muestra. A continuación, podemos comparar la media de la muestra (calculada) con la media de la población (informada) e intentar confirmar la hipótesis.

Para tomar otro ejemplo, el rendimiento anual de un fondo mutuo en particular es del 8%. Suponga que el fondo mutuo existe desde hace 20 años. Tomamos una muestra aleatoria de rendimientos anuales del fondo mutuo para, decir, cinco años (muestra) y calcule su media. Luego comparamos la media de la muestra (calculada) con la media de la población (declarada) para verificar la hipótesis.

Este artículo asume que los lectores están familiarizados con los conceptos de una tabla de distribución normal, fórmula, Valor p y fundamentos estadísticos relacionados.

Existen diferentes metodologías para la prueba de hipótesis, pero están involucrados los mismos cuatro pasos básicos:

Paso 1:definir la hipótesis

Generalmente, el valor informado (o las estadísticas de la reclamación) se establece como hipótesis y se presume que es cierto. Para los ejemplos anteriores, la hipótesis será:

- Ejemplo A:Los estudiantes de la escuela obtienen un promedio de 7 sobre 10 en los exámenes.

- Ejemplo B:El rendimiento anual del fondo mutuo es del 8% anual.

Esta descripción declarada constituye el " Hipótesis nula (H 0 ) " y es ficticio para ser verdad - la forma en que un acusado en un juicio con jurado se presume inocente hasta que se demuestre su culpabilidad mediante la evidencia presentada en el tribunal. Similar, La prueba de hipótesis comienza estableciendo y asumiendo una "hipótesis nula, ”Y luego el proceso determina si es probable que la suposición sea verdadera o falsa.

El punto importante a tener en cuenta es que estamos probando la hipótesis nula porque hay un elemento de duda sobre su validez. Cualquier información que esté en contra de la hipótesis nula declarada se captura en la Hipótesis alternativa (H 1 ). Para los ejemplos anteriores, la hipótesis alternativa será:

- Los estudiantes obtienen un promedio que es no igual a 7.

- La rentabilidad anual del fondo mutuo es no igual al 8% anual.

En otras palabras, la hipótesis alternativa es una contradicción directa de la hipótesis nula.

Como en un juicio el jurado asume la inocencia del acusado (hipótesis nula). El fiscal tiene que demostrar lo contrario (hipótesis alternativa). Similar, el investigador tiene que demostrar que la hipótesis nula es verdadera o falsa. Si el fiscal no logra probar la hipótesis alternativa, el jurado tiene que dejar ir al acusado (basando la decisión en la hipótesis nula). Similar, si el investigador no logra probar una hipótesis alternativa (o simplemente no hace nada), entonces se supone que la hipótesis nula es cierta.

Los criterios de toma de decisiones deben basarse en ciertos parámetros de conjuntos de datos.

Paso 2:establecer los criterios

Los criterios de toma de decisiones deben basarse en ciertos parámetros de conjuntos de datos y aquí es donde entra en juego la conexión con la distribución normal.

Según el postulado de las estadísticas estándar sobre la distribución muestral, "Para cualquier tamaño de muestra n, la distribución muestral de X̅ es normal si la población X de la que se extrae la muestra se distribuye normalmente ”. Por eso, las probabilidades de todas las demás medias muestrales posibles que se pueden seleccionar se distribuyen normalmente.

Por ejemplo, determinar si el rendimiento diario promedio, de cualquier acción que cotice en el mercado de valores XYZ, alrededor del día de Año Nuevo es superior al 2%.

H 0 :Hipótesis nula:media =2%

H 1 :Hipótesis alternativa:media> 2% (esto es lo que queremos probar)

Tome la muestra (digamos de 50 acciones de un total de 500) y calcule la media de la muestra.

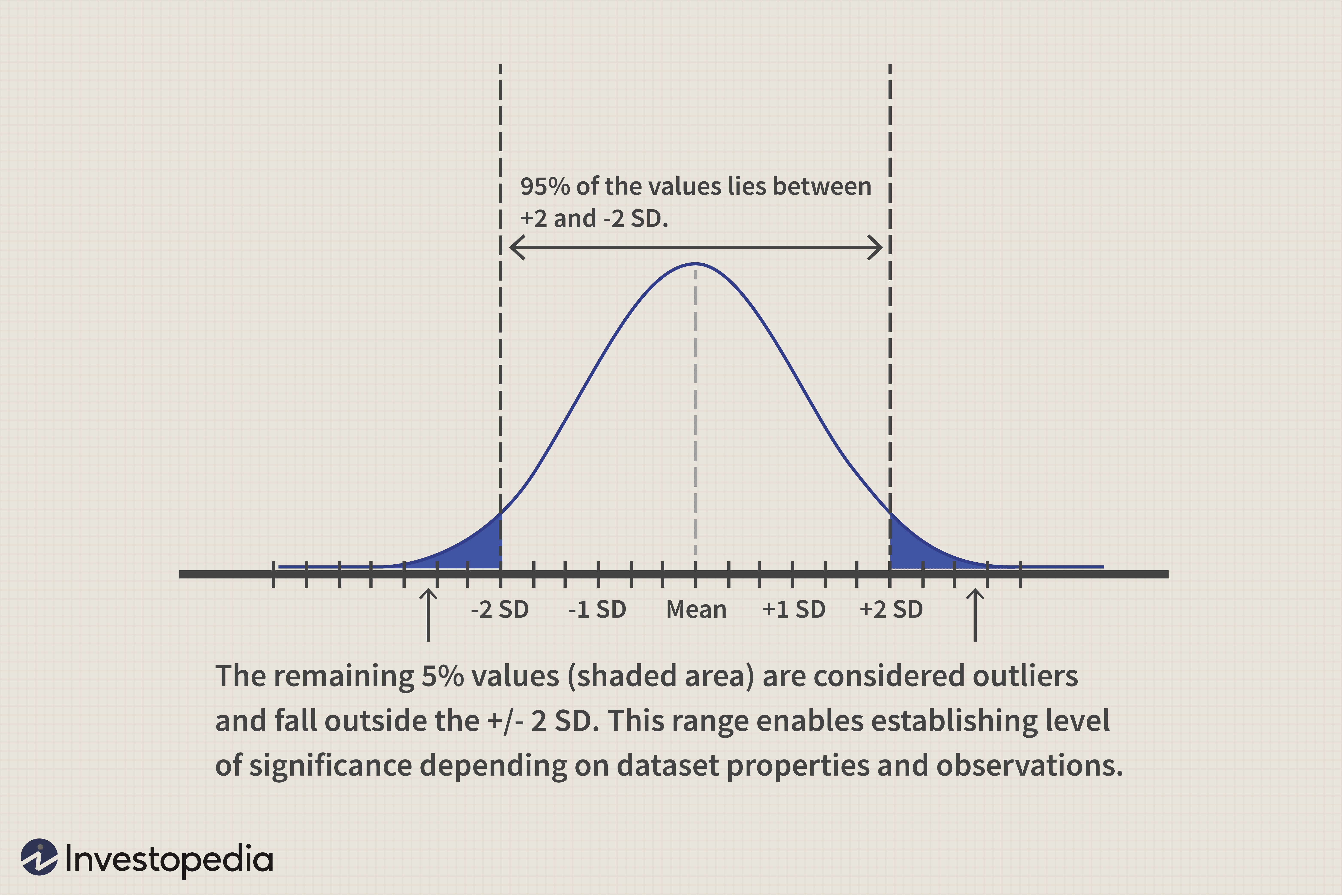

Para una distribución normal, El 95% de los valores se encuentran dentro de dos desviaciones estándar de la media de la población. Por eso, esta distribución normal y suposición de límite central para el conjunto de datos de muestra nos permite establecer el 5% como nivel de significancia. Tiene sentido como, bajo esta suposición, hay menos del 5% de probabilidad (100-95) de obtener valores atípicos que superen las dos desviaciones estándar de la media de la población. Dependiendo de la naturaleza de los conjuntos de datos, otros niveles de significancia se pueden tomar al 1%, 5% o 10%. Para cálculos financieros (incluidas las finanzas conductuales), 5% es el límite generalmente aceptado. Si encontramos algún cálculo que vaya más allá de las dos desviaciones estándar habituales, entonces tenemos un caso fuerte de valores atípicos para rechazar la hipótesis nula.

Gráficamente, se representa de la siguiente manera:

En el ejemplo anterior, si la media de la muestra es mucho mayor que 2% (digamos 3,5%), luego rechazamos la hipótesis nula. Se acepta la hipótesis alternativa (media> 2%), lo que confirma que la rentabilidad media diaria de las acciones es de hecho superior al 2%.

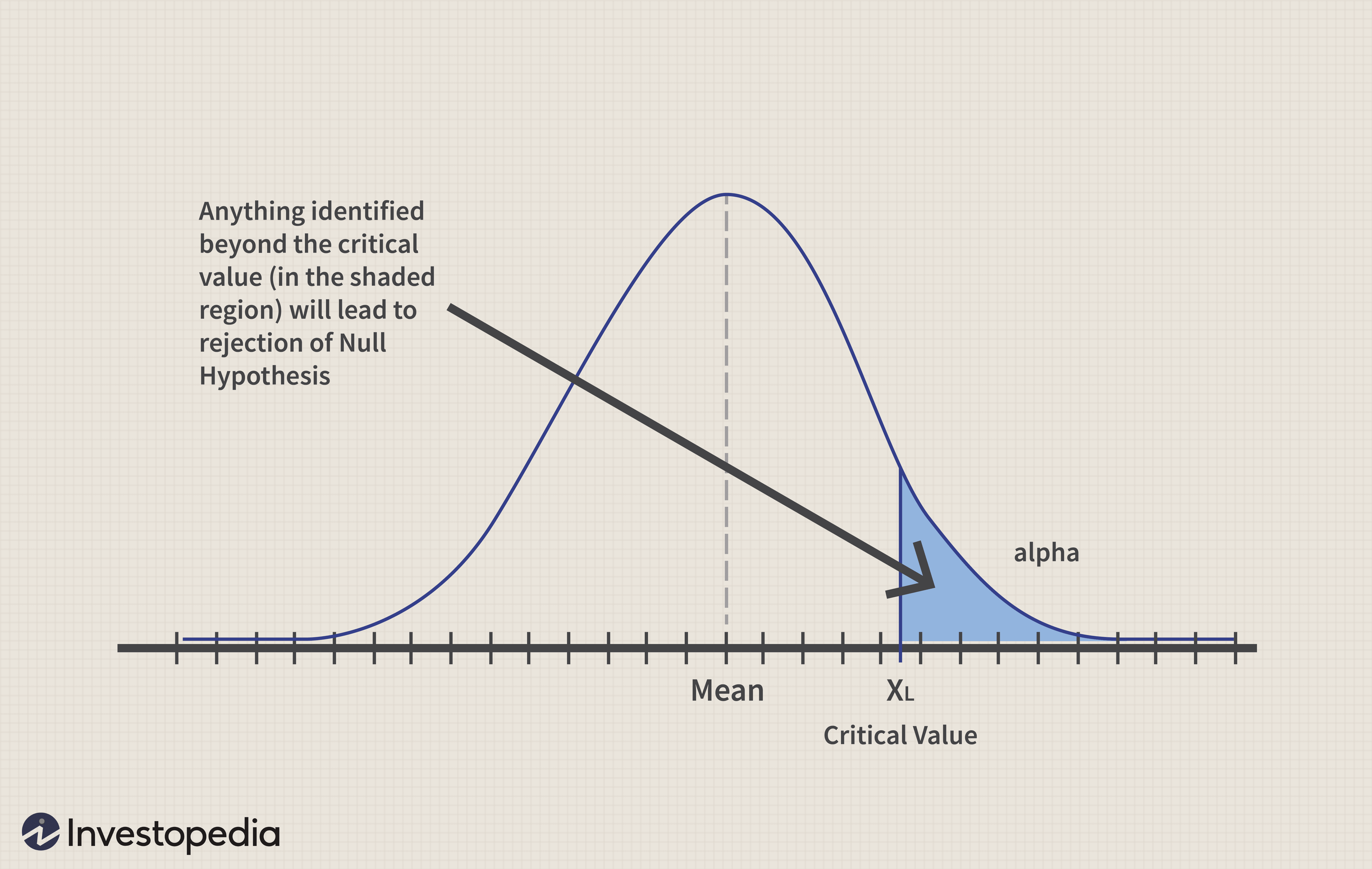

Sin embargo, si no es probable que la media de la muestra sea significativamente mayor al 2% (y permanece en, decir, alrededor del 2,2%), entonces NO PODEMOS rechazar la hipótesis nula. El desafío radica en cómo decidir sobre casos tan cercanos. Para llegar a una conclusión a partir de muestras y resultados seleccionados, se va a determinar un nivel de significancia, lo que permite sacar una conclusión sobre la hipótesis nula. La hipótesis alternativa permite establecer el nivel de significancia o el concepto de "valor crítico" para decidir sobre casos tan cercanos.

Según la definición estándar de los libros de texto, “Un valor crítico es un valor de corte que define los límites más allá de los cuales se puede obtener menos del 5% de las medias de la muestra si la hipótesis nula es cierta. Las medias de la muestra obtenidas más allá de un valor crítico darán como resultado una decisión de rechazar la hipótesis nula ". En el ejemplo anterior, si hemos definido el valor crítico como 2,1%, y la media calculada llega al 2,2%, luego rechazamos la hipótesis nula. Un valor crítico establece una clara demarcación sobre aceptación o rechazo.

Paso 3:Calcule la estadística

Este paso implica calcular la (s) cifra (s) requerida (s), conocidas como estadísticas de prueba (como media, puntuación z, valor p, etc.), para la muestra seleccionada. (Veremos estos en una sección posterior).

Paso 4:llegar a una conclusión

Con los valores calculados, Decidir sobre la hipótesis nula. Si la probabilidad de obtener una media muestral es inferior al 5%, entonces la conclusión es rechazar la hipótesis nula. De lo contrario, aceptar y conservar la hipótesis nula.

Tipos de errores

Puede haber cuatro resultados posibles en la toma de decisiones basada en muestras, con respecto a la correcta aplicabilidad a toda la población:

Decisión de retener

Decisión de rechazar

Se aplica a toda la población.

Correcto

Incorrecto

(Error TIPO 1 - a)

No se aplica a toda la población.

Incorrecto

(Error TIPO 2 - b)

Correcto

Los casos “Correctos” son aquellos en los que las decisiones tomadas sobre las muestras son verdaderamente aplicables a toda la población. Los casos de errores surgen cuando uno decide retener (o rechazar) la hipótesis nula con base en los cálculos de la muestra, pero esa decisión no se aplica realmente a toda la población. Estos casos constituyen errores de tipo 1 (alfa) y de tipo 2 (beta), como se indica en la tabla anterior.

Seleccionar el valor crítico correcto permite eliminar los errores alfa de tipo 1 o limitarlos a un rango aceptable.

Alfa denota el error en el nivel de significancia y lo determina el investigador. Para mantener el nivel estándar de confianza o significancia del 5% para los cálculos de probabilidad, esto se retiene al 5%.

De acuerdo con los parámetros de referencia y las definiciones aplicables para la toma de decisiones:

- "Este criterio (alfa) generalmente se establece en 0.05 (a =0.05), y comparamos el nivel alfa con el valor p. Cuando la probabilidad de un error de Tipo I es menor al 5% (p <0.05), decidimos rechazar la hipótesis nula; de lo contrario, retenemos la hipótesis nula ".

- El término técnico utilizado para esta probabilidad es el valor p . Se define como "la probabilidad de obtener un resultado de muestra, dado que el valor indicado en la hipótesis nula es verdadero. El valor p para obtener un resultado de muestra se compara con el nivel de significancia ".

- Un error de tipo II, o error beta, se define como la probabilidad de retener incorrectamente la hipótesis nula, cuando en realidad no es aplicable a toda la población.

Algunos ejemplos más demostrarán este y otros cálculos.

Ejemplo 1

Existe un esquema de inversión de ingresos mensuales que promete rendimientos mensuales variables. Un inversionista invertirá en él solo si se le asegura un ingreso mensual promedio de $ 180. El inversor tiene una muestra de rendimientos de 300 meses que tiene una media de $ 190 y una desviación estándar de $ 75. ¿Deberían invertir en este esquema?

Arreglemos el problema. El inversionista invertirá en el esquema si se le asegura el rendimiento promedio de $ 180 deseado por el inversionista.

H 0 :Hipótesis nula:media =180

H 1 :Hipótesis alternativa:media> 180

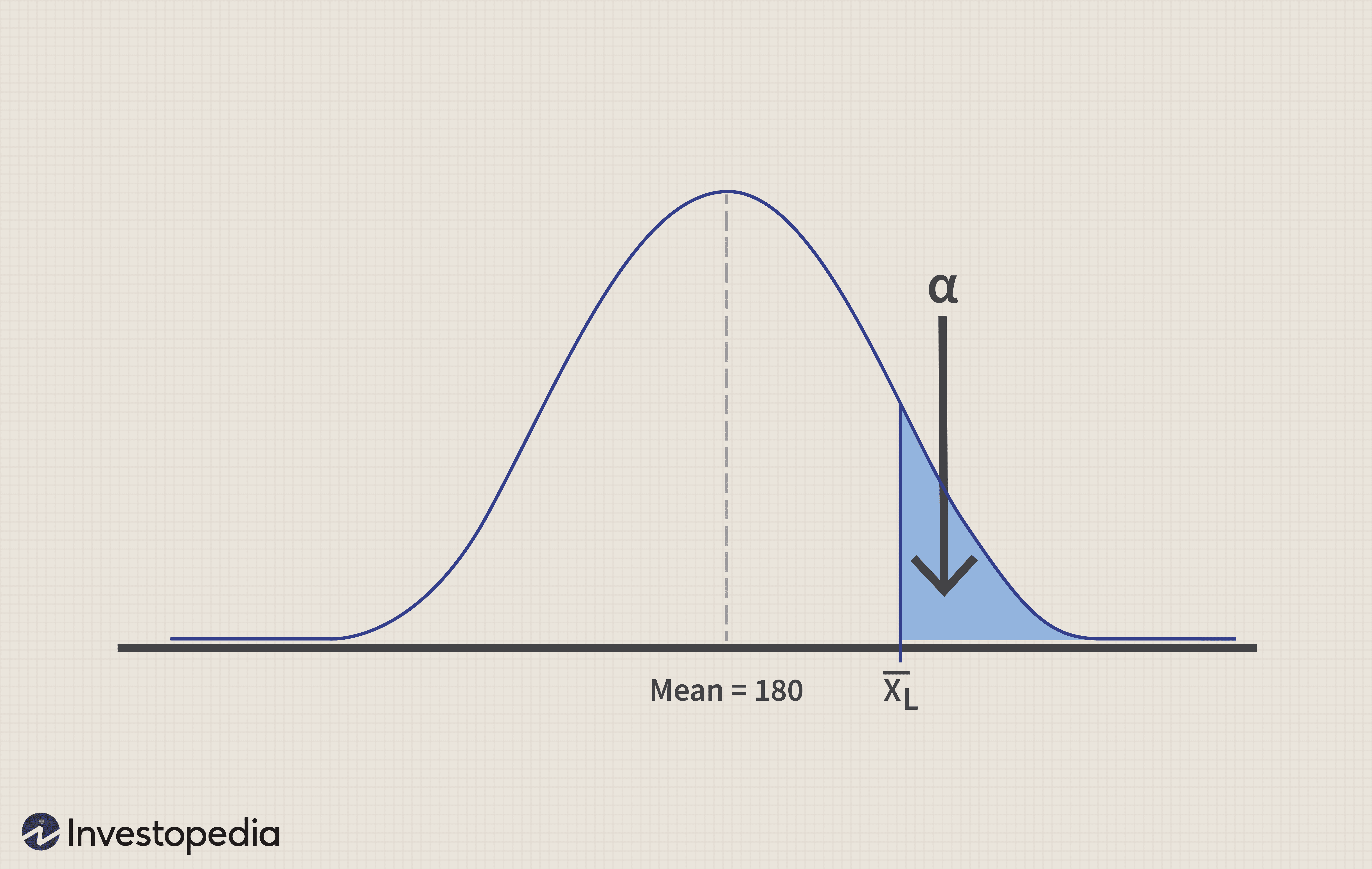

Método 1:Enfoque de valor crítico

Identificar un valor crítico X L para la media muestral, que es lo suficientemente grande como para rechazar la hipótesis nula, es decir, rechazar la hipótesis nula si la media muestral> =valor crítico X L

P (identificar un error alfa de tipo I) =P (rechazar H 0 dado que H 0 es verdad),

Esto se lograría cuando la media muestral supere los límites críticos.

=P (dado que H 0 es cierto) =alfa

Tomando alfa =0.05 (es decir, nivel de significancia del 5%), Z 0,05 =1.645 (de la tabla Z o la tabla de distribución normal)

=> X L =180 + 1.645 * (75 / sqrt (300)) =187.12

Dado que la media muestral (190) es mayor que el valor crítico (187.12), se rechaza la hipótesis nula, y la conclusión es que el rendimiento mensual promedio es de hecho mayor a $ 180, para que el inversor pueda considerar invertir en este esquema.

Método 2:uso de estadísticas de prueba estandarizadas

También se puede utilizar el valor z estandarizado.

Estadística de prueba, Z =(media de la muestra - media de la población) / (std-dev / sqrt (no. De muestras).

Luego, la región de rechazo se convierte en la siguiente:

Z =(190 - 180) / (75 / sqrt (300)) =2.309

Nuestra región de rechazo a un nivel de significancia del 5% es Z> Z 0,05 =1.645.

Dado que Z =2.309 es mayor que 1.645, la hipótesis nula puede rechazarse con una conclusión similar mencionada anteriormente.

Método 3:cálculo del valor P

Nuestro objetivo es identificar P (media muestral> =190, cuando media =180).

=P (Z> =(190-180) / (75 / sqrt (300))

=P (Z> =2.309) =0.0084 =0.84%

La siguiente tabla para inferir los cálculos del valor p concluye que existe evidencia confirmada de que los rendimientos mensuales promedio son superiores a 180:

valor p

Inferencia

menos que 1%

Evidencia confirmada apoyando hipótesis alternativas

entre 1% y 5%

Fuerte evidencia apoyando hipótesis alternativas

entre 5% y 10%

Evidencia débil apoyando hipótesis alternativas

mayor al 10%

Sin evidencia apoyando hipótesis alternativas

Ejemplo 2

Un nuevo corredor de bolsa (XYZ) afirma que sus tarifas de corretaje son más bajas que las de su actual corredor de bolsa (ABC). Los datos disponibles de una firma de investigación independiente indican que la media y el desarrollo estándar de todos los clientes de los corredores de ABC son $ 18 y $ 6, respectivamente.

Se toma una muestra de 100 clientes de ABC y se calculan los cargos de corretaje con las nuevas tarifas del broker XYZ. Si la media de la muestra es $ 18,75 y std-dev es el mismo ($ 6), ¿Se puede hacer alguna inferencia sobre la diferencia en la factura de intermediación promedio entre el corredor ABC y XYZ?

H 0 :Hipótesis nula:media =18

H 1 :Hipótesis alternativa:media <> 18 (Esto es lo que queremos probar).

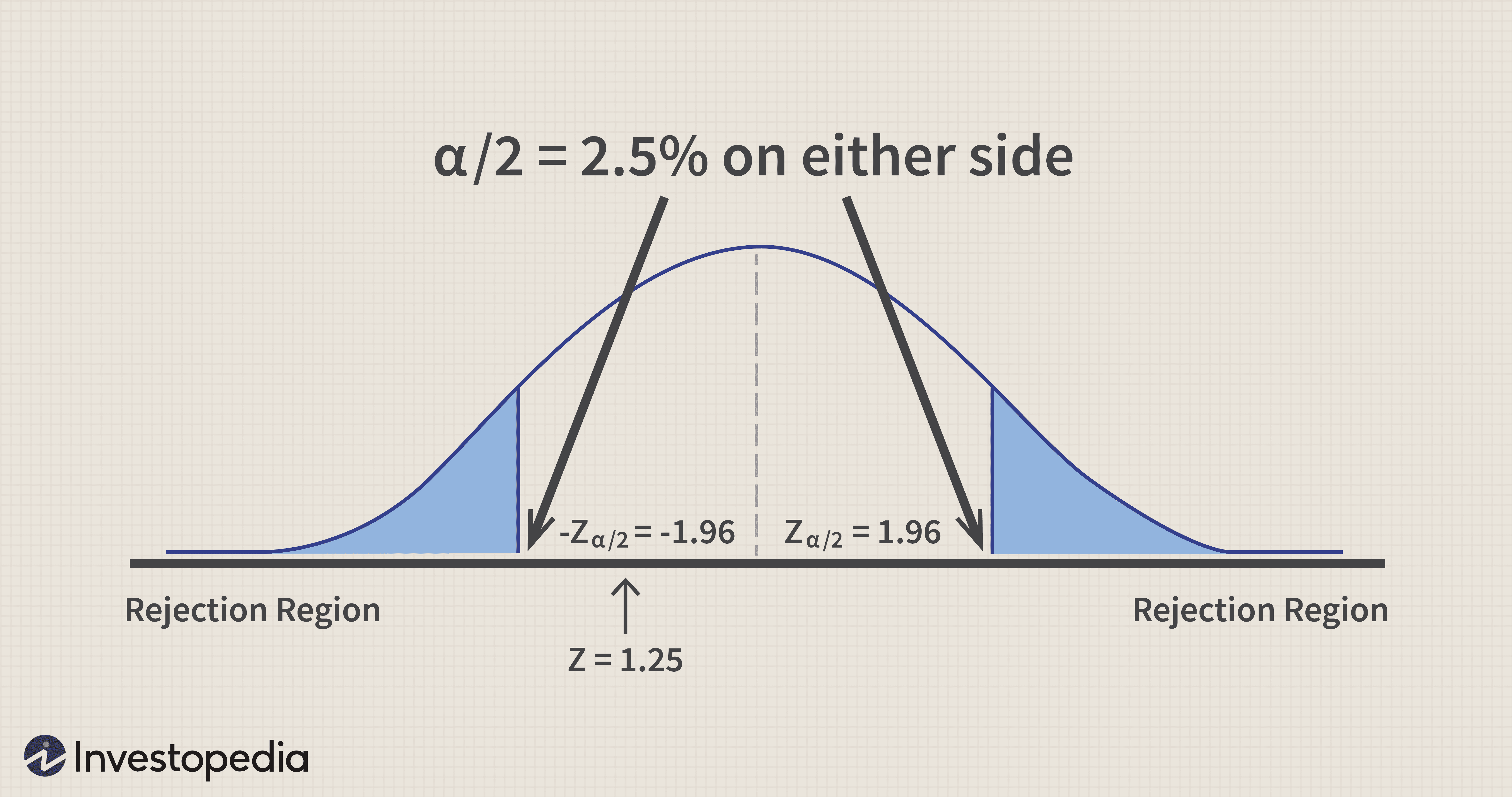

Región de rechazo:Z <=- Z 2.5 y Z> =Z 2.5 (asumiendo un nivel de significancia del 5%, dividir 2.5 cada uno a cada lado).

Z =(media muestral - media) / (std-dev / sqrt (no. De muestras))

=(18,75 - 18) / (6 / (raíz cuadrada de (100)) =1,25

Este valor Z calculado cae entre los dos límites definidos por:

- Z 2.5 =-1,96 y Z 2.5 =1,96.

Esto concluye que no hay evidencia suficiente para inferir que existe alguna diferencia entre las tarifas de su corredor actual y las del nuevo corredor.

Alternativamente, El valor p =P (Z <-1.25) + P (Z> 1.25)

=2 * 0.1056 =0.2112 =21.12% que es mayor que 0.05 o 5%, conduciendo a la misma conclusión.

Gráficamente, está representado por lo siguiente:

Puntos de crítica para el método de prueba hipotético:

- Un método estadístico basado en supuestos

- Propenso a errores según se detalla en términos de errores alfa y beta

- La interpretación del valor p puede ser ambigua, conduciendo a resultados confusos

La línea de fondo

La prueba de hipótesis permite que un modelo matemático valide una afirmación o idea con un cierto nivel de confianza. Sin embargo, como la mayoría de herramientas y modelos estadísticos, está sujeto a algunas limitaciones. El uso de este modelo para tomar decisiones financieras debe considerarse con ojo crítico, teniendo en cuenta todas las dependencias. También vale la pena explorar métodos alternativos como la inferencia bayesiana para un análisis similar.

Negociación de futuros

-

25 mejores artículos para voltear por dinero extra

25 mejores artículos para voltear por dinero extra Dar la vuelta a los elementos puede ser una actividad secundaria divertida y gratificante. Si bien es posible que algunos artículos requieran un poco de trabajo para revenderlos, vale la pena. Si elig...

-

La venganza de los SPAC

La venganza de los SPAC Contra todo pronóstico, El comercio más caliente del verano de 2020 tiene muy poco que ver con el coronavirus. No es una apuesta sobre qué farmacéutico desarrollará la primera vacuna COVID-19. No es...

-

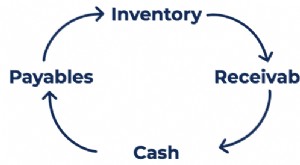

¿Qué es el ciclo de conversión de efectivo?

¿Qué es el ciclo de conversión de efectivo? El ciclo de conversión de efectivo (CCC) es una métrica que muestra la cantidad de tiempo que le toma a una empresa convertir sus inversiones en inventario. compuesto por todas las materias primas, tr...

-

11 consejos de inversión que le gustaría poder contarle a su yo más joven

11 consejos de inversión que le gustaría poder contarle a su yo más joven A veces miro hacia atrás en mi pasado como inversor joven y quiero patearme. Realmente no sabía lo que estaba haciendo en ese entonces, y cometí una serie de errores que me costaron dinero a largo pla...