Las 10 adquisiciones apalancadas más famosas

La deuda se presenta en muchas formas diferentes de las tarjetas de crédito, a préstamos, a las hipotecas. Es una parte muy importante del mundo empresarial y es utilizada tanto por individuos como por corporaciones. La gente puede usar la deuda para comprar casas y automóviles, o para realizar compras diarias sin tener que pagarlas de inmediato. Similar, las empresas pueden pedir prestado dinero a los prestamistas para financiar sus negocios, llevar a cabo la investigación y el desarrollo (I + D) muy necesarios, o incluso por sus planes de expansión. Esto incluye realizar adquisiciones. Estos se denominan adquisiciones apalancadas (LBO). Siga leyendo para obtener más información sobre las LBO y las adquisiciones más famosas de la historia empresarial.

Conclusiones clave

- La compra apalancada se refiere al uso de dinero prestado para financiar la adquisición de otra empresa.

- El propósito de una LBO es permitir a las empresas realizar grandes adquisiciones sin comprometer una gran inversión de capital.

- Las tres principales LBO de la historia son las que involucran a Energy Future Holdings, Hotel Hilton, y Clear Channel.

¿Qué es una compra apalancada?

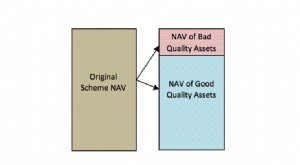

El término compra apalancada se refiere al uso de dinero prestado para financiar la adquisición de otra empresa. En pocas palabras, se dice que una empresa que se endeuda más para financiar el costo de adquisición de otra empresa se somete a una compra apalancada. Las adquisiciones apalancadas utilizan los activos de la empresa objetivo como garantía, así como los de la empresa adquirente, para asegurar el crédito necesario para comprar la empresa.

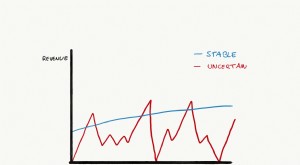

Las LBO también se conocen comúnmente como adquisiciones hostiles porque es posible que la administración de la empresa objetivo no quiera que se lleve a cabo el trato. Las adquisiciones apalancadas tienden a ocurrir cuando las tasas de interés son bajas, reducir el costo de los préstamos, y cuando una industria o empresa en particular tiene un rendimiento inferior o está infravalorado.

La mayoría de las LBO tienen lugar cuando las tasas de interés son bajas, reduciendo así el costo de los préstamos.

El objetivo de las adquisiciones apalancadas es realizar una gran adquisición sin comprometer una gran inversión de capital. El resultado deseado de combinar las dos empresas es la creación de una más fuerte, entidad más rentable que maximiza mejor el valor para el accionista. Se pueden realizar LBO para ayudar a una empresa pública en la transición a una privada, vender un segmento de una empresa, o transferir propiedad privada de una entidad a otra.

1. Participaciones de Energy Future

En una era de las llamadas megacompras entre 2005 y 2007, la más grande de todas fue la adquisición por 48 mil millones de dólares de la mayor empresa de electricidad de Texas, Entonces conocido como TXU, por un consorcio liderado por Kohlberg Kravis Roberts &Co., Texas Pacific Group (TPG Capital), y Goldman Sachs.

El acuerdo se basó en la creencia de que la creciente demanda de energía estiraría la oferta y elevaría los precios de la electricidad. Poco después de que se completara el trato, aumento de la perforación horizontal, o fracking, condujo a la revolución del gas de esquisto en EE. UU. y los precios de la energía se desplomaron.

La empresa recién fundada, Energy Future Holdings, se acogió al Capítulo 11 de la bancarrota en 2014, calificando como una de las 10 mayores quiebras no financieras de la historia. El inversionista más famoso de Estados Unidos, Warren Buffett, Incluso estaba convencido de que el trato no podía fallar y terminó perdiendo cerca de 900 millones de dólares.

2. Hotel Hilton

En el apogeo de la burbuja inmobiliaria en 2007, Blackstone Group compró Hilton en una compra apalancada de 26.000 millones de dólares. Cuando la economía entró en crisis poco después de que se cerró el trato, parecía que no podría haber elegido un peor momento, especialmente cuando algunos de sus socios, Bear Stearns y Lehman Brothers, se derrumbaron.

Las cosas cambiaron drásticamente cuando la empresa se hizo pública en 2013, famosa transformación del acuerdo de Hilton en el acuerdo de capital privado más rentable de la historia. Los inversores que capearon la tormenta se volvieron legendarios, ganando $ 12 mil millones en lo que muchos analistas creen que es la compra con mejor apalancamiento de todos los tiempos.

En 2018, Blackstone vendió su participación en la cadena hotelera. La firma de capital privado descargó 15,8 millones de acciones. Hilton estimó que la venta generaría 1.320 millones de dólares.

3. Canal claro

El propietario de la estación de radio más grande del país fue adquirido en 2006 por Bain Capital y Thomas H. Lee Partners por $ 27 mil millones. Esta cifra incluía un pago de deuda de $ 8 millones. En un acuerdo que se volvió complicado, las firmas de capital privado involucradas acudieron a los tribunales para obligar a los bancos a completar la compra más grande en la industria de los medios y el entretenimiento.

En 2014, la empresa cambió su nombre a iHeartMedia, Inc. en un esfuerzo por reflejar su estrategia en evolución a medida que más oyentes se conectan y escuchan música a través de la aplicación iHeartRadio.

4. Kinder Morgan

La empresa operadora de oleoductos con sede en Houston, Kinder Morgan, aceptó una oferta de compra de un grupo de inversores liderados por su presidente y cofundador, Richard Kinder. En una historia llena de giros y vueltas, accionistas demandados, creyendo que Kinder mantuvo el trato en secreto para su propia junta. El acuerdo fue muy criticado por la abundancia de conflictos de intereses.

Habiendo asesorado previamente a la empresa, Goldman Sachs se convirtió en parte del grupo de inversión que ayudó a Richard Kinder a cerrar el trato para comprar su propia empresa. La compañía se hizo pública en 2011 en la oferta pública inicial (OPI) respaldada por capital privado estadounidense más grande de la historia.

5. RJR Nabisco, C ª.

Décadas después El acuerdo de RJR Nabisco de 1989 sigue siendo la compra apalancada privada más emblemática y famosa de todos los tiempos. Al llevar a cabo el acuerdo valorado en $ 31 mil millones, o $ 55 mil millones cuando se ajusta a la inflación, Kohlberg, Kravis, A Roberts &Co. se le atribuye haber generado el auge de adquisiciones apalancadas que siguió.

El trato fue tan innovador, fue la inspiración para un libro y una película de éxito, ambos titulados "Bárbaros en la puerta". Alerta de spoiler:RJR Nabisco terminó siendo disuelto y KKR prometió no volver a invertir tanto en una sola inversión.

6. Semiconductor Freescale, C ª.

Una cara familiar para muchas de las adquisiciones apalancadas más grandes de la historia, Blackstone Group formaba parte de un consorcio de inversores que formaron parte de la compra de Freescale Semiconductor en 2006 por 18.000 millones de dólares. La adquisición de la antigua propiedad de Motorola es famosa por ser la compra apalancada más grande de una empresa de tecnología en la historia.

La compañía casi no sobrevivió después de subestimar severamente sus deudas, pero resucitó de las cenizas con una oferta pública inicial en 2011.

7. PetSmart, C ª.

En una era en la que las adquisiciones apalancadas son mucho menos comunes, La adquisición de PetSmart por $ 9 mil millones en 2014 se destaca por ser una de las adquisiciones apalancadas más grandes desde 2007.

Un grupo liderado por la firma británica de adquisiciones BC Partners se encontraba entre varios grupos de inversión interesados que buscaban mejorar las ventas rezagadas de la empresa. Muchos sintieron que PetSmart podría mejorar fácilmente su participación de mercado al dedicar más recursos a sus plataformas en línea que habían sido ignoradas en gran medida.

8. Georgia-Pacific LLC

Famoso por hacer vasos Dixie y toallas de papel Brawny, Georgia-Pacific fue absorbida por Koch Industries en 2005 en un acuerdo por valor de $ 21 mil millones.David Koch y su hermano Charles son famosos por ser dos de las personas más ricas de Estados Unidos y por sus importantes contribuciones a causas conservadoras.

Juntos, dirigían el conglomerado controlado por la familia con una amplia gama de tratos en todo, desde energía, productos básicos pulpo y papel, productos químicos, ganadería valores, y finanzas. Este acuerdo es famoso por ayudar a las industrias de Koch a convertirse en la empresa privada más grande del país. David Koch se retiró de la empresa en junio de 2018 debido a su mala salud. Murió en agosto de 2019.

9. Harrah's Entertainment

Dicen que la casa nunca pierde pero la adquisición de Harrah's en 2006, la empresa de casinos más grande del mundo, es famoso por oponerse a esa tendencia. Poco después de que se llevara a cabo la compra apalancada de $ 31 mil millones, el mercado de la vivienda se derrumbó y la industria del turismo se desplomó.

Después de cambiar su nombre a Caesars Entertainment, la empresa retiró su solicitud de oferta pública inicial en 2010 y perdió $ 831 millones ese año. En 2015, el legendario imperio del juego se acogió al Capítulo 11 de la bancarrota.

10. First Data Corporation

En 2007, La firma de adquisiciones Kohlberg Kravis Roberts &Co. adquirió el gigante de procesamiento de tarjetas de crédito First Data por $ 29 mil millones. El acuerdo parecía ser un desastre poco después de que se completó debido a la crisis financiera. pero First Data aguantó y es una de las únicas adquisiciones que sobrevivieron antes de la crisis de KKR.

En 2015, First Data comenzó su regreso vendiendo aplicaciones y servicios de big data a pequeñas empresas antes de su oferta pública inicial oficial. La historia de First Data es una de las pocas historias de éxito del boom de las adquisiciones apalancadas.

Fondos de inversión privados

- La verdad sobre SuperReturn 2020

- Las adquisiciones apalancadas más famosas

- COVID-19:el gobierno del Reino Unido anuncia un plan de retención de empleos por coronavirus

- Tratado UE-Reino Unido - Servicios financieros transfronterizos:sin pasaporte,

- Por qué invertir en Francia encabeza la agenda de las empresas extranjeras

- Cómo funcionan los dividendos de capital privado

-

¿Qué es una escritura de redención?

¿Qué es una escritura de redención? La redención de una escritura le brinda la oportunidad de volver a adquirir su casa después de una ejecución hipotecaria de impuestos. Como propietario de una propiedad, debe pagar los impuestos sobr...

-

Qué hacer con su reembolso de impuestos (10 inversiones inteligentes de reembolso de impuestos)

Qué hacer con su reembolso de impuestos (10 inversiones inteligentes de reembolso de impuestos) Pocas cosas alegran un aburrimiento, invierno frío como un robusto reembolso de impuestos del Tío Sam. En 2019, el reembolso de impuestos promedio fue de $ 3, 068, eso es mucha masa extra. Pero antes ...

-

¿Qué respalda la moneda estadounidense?

¿Qué respalda la moneda estadounidense? Un detalle del billete de un dólar estadounidense. Para mejorar la confianza del público en el dólar estadounidense y fomentar su uso en transacciones financieras, la Reserva Federal solía tener una ...

-

8 ideas comerciales en línea que generan ingresos sostenibles

8 ideas comerciales en línea que generan ingresos sostenibles Con más personas que intentan ganar dinero en línea, miles de artículos ofrecen consejos sobre cómo generar efectivo en el mundo digital. ¡No es de extrañar que existan tantas ideas de negocios en lín...