¡Tenga cuidado con los costos ocultos que acechan en su cartera de fondos mutuos!

Marat Sirotyukov

Como profesional de la inversión, me duele escribir esto:En el mundo de la inversión en fondos mutuos, no siempre obtienes lo que pagas. A menudo, ni siquiera sabe cuánto está pagando.

Cuando se trata de ropa, comidas, hoteles, automóviles y muchos otros productos y servicios, estamos acostumbrados a pagar más por una calidad superior. Desafortunadamente, esa regla general no se aplica a las inversiones.

Todos los fondos mutuos cobran tarifas. No hay nada de malo en eso. Los gerentes necesitan que se les pague, y los fondos incurren en costos como parte de la realización de negocios.

Sin embargo, algunos fondos son más caros que otros. Cuando llegan nuevos clientes a nuestra firma, generalmente poseen fondos con altos índices de gastos. Cuando señalo esto, a veces preguntan si están pagando una tarifa más alta por un mejor desempeño. Desafortunadamente, a menudo ese no es el caso.

Pequeños aumentos en los índices de gastos de fondos pueden sumar grandes diferencias en dólares en sus retornos a lo largo del tiempo. Por ejemplo, veamos dos fondos:$ 10, 000 de inversión en un fondo con una relación de gastos del 2% en comparación con los mismos $ 10, 000 de inversión en un fondo con una relación de gastos del 0,5%. Si ambos tienen ganancias del 10% en un año, el fondo con el gasto más alto obtendría $ 10 netos, 800 contra $ 10, 950 para el fondo con menores gastos. Esa diferencia se agrava con el tiempo.

Es fácil encontrar índices de gastos de fondos en sitios como Morningstar o Yahoo Finance. A continuación, se muestra una descripción general de algunas de las tarifas que pueden cobrar los fondos:

Los gastos de gestión

Esto va al administrador de la cartera del fondo. Al momento de escribir estas líneas, Superfund Managed Futures Strategy A (SUPRX) tiene una de las comisiones de gestión más altas del universo de fondos con un 3,28% según el prospecto del fondo. LoCorr Dynamic Equity A (LEQAX) tenía gastos de fondos en 3.21% como se indica en su prospecto. Las compañías de fondos pueden aumentar o disminuir los índices de gastos establecidos de un año a otro, sin embargo, tienden a rondar los montos indicados en el prospecto.

Típicamente, los fondos que se administran pasivamente cobran tarifas de administración más bajas. Esto se debe a que rastrean una canasta de acciones. Las familias de Vanguard y Dimensional Fund tienen bajos índices de gastos internos. Los fondos administrados activamente más caros tienen una persona o equipo de personas que intentan elegir las mejores inversiones. A pesar de las tarifas más altas, no siempre logran superar sus puntos de referencia.

Tarifas 12b-1

Estas tarifas se utilizan para recompensar a los intermediarios por promover un fondo. En otras palabras, es una comisión. Tenga en cuenta:un asesor de inversiones registrado que solo paga honorarios no puede recibir una de estas comisiones y no está incentivado a vender estos productos a clientes involuntarios. Un asesor que no está obligado a actuar como fiduciario puede venderle estos productos cargados con tarifas adicionales.

Por si te lo preguntabas, tarifas 12b-1 más altas no mejoran el rendimiento. Más sobre tarifas y rendimiento más adelante. Estas tarifas promedian alrededor del 0.13%, así que si compras $ 10, 000 de un fondo mutuo con tarifas 12b-1, eso se traduce en $ 13 por año. Este es un cargo anual que se puede distribuir al corredor que vendió el fondo.

Tasas de redención

Para desalentar el comercio, los fondos pueden cobrar una tarifa de reembolso a los inversores que venden acciones. Los períodos de reembolso tienen un rango amplio, generalmente de 30 días a un año, así que asegúrese de comprender si su fondo evalúa las tarifas de reembolso antes de comprar (y especialmente antes de vender) y cómo lo hace. Es un porcentaje del valor de los fondos, pero no puede ser superior al 2% según lo ordena la SEC. La tarifa no va al corredor. En lugar de, fluye de regreso a los activos del fondo mutuo.

Carga

Una carga es otro cargo de venta que recompensa a un intermediario por distribuir acciones de un fondo mutuo. Las cargas pueden ser front-end o back-end.

- Cargas frontales normalmente se encuentran en clases de acciones A. Este cargo de venta se produce cuando el inversor compra el fondo, ¡y puede llegar al 5,75% de la inversión total! El dinero generalmente se transfiere al corredor que le vendió el fondo.

- Cargas de back-end (también conocidos como cargos por ventas diferidos) se encuentran normalmente en las clases de acciones B. ¡Este cargo se produce cuando el inversor vende el fondo y puede llegar hasta el 5%! El dinero va al corredor que vende la inversión.

Pregúntele siempre a su asesor si está pagando una de estas tarifas. O, mejor todavía, búscalo tú mismo.

Pero espera, hay más.

Los fondos con altas tasas de rotación incurren en una serie de costos "ocultos" que son menos transparentes para los inversores. Los dos costos ocultos principales son las tarifas de transacción y las ineficiencias fiscales. Conjunto, son los peores infractores a la hora de acumular gastos de fondos.

El profesor de UC Davis Roger Edelen y sus co-investigadores de la Universidad de Virginia analizaron las tenencias de carteras y los datos de transacciones para 1, 758 fondos mutuos desde 1995 hasta 2006. Edelen encontró que los costos de transacción, o costos de negociación de valores dentro de un fondo, puede ser mayor que el índice de gastos. Las tarifas pueden variar según la clase de activo. Por ejemplo, los inversores en fondos de crecimiento de pequeña capitalización pagan un promedio del 3,17% en costos de transacción, y los fondos de gran capitalización pagan el 0,84% anual.

Los fondos mutuos son notoriamente ineficientes cuando se trata de impuestos. Supongamos que compró un fondo mutuo que actualmente tiene una acción que cotiza a $ 100 la acción. Luego, la acción cae a $ 80, y el fondo decide vender esa posición. Acabas de perder $ 20 en esa tenencia lo que debería generar una amortización fiscal. Sin embargo, si el fondo mutuo adquirió originalmente las acciones a $ 50, el fondo debe pagar impuestos sobre esas ganancias. Como inversor en el fondo, debe compartir esa obligación tributaria. Según un estudio de Morningstar, el costo promedio de la ineficiencia fiscal de los fondos mutuos es de aproximadamente 1,10% anual.

Pero espera, TODAVÍA hay más.

Por extraño que parezca, cuanto más altas sean las tarifas, el peor rendimiento de los fondos, según otro estudio de Morningstar. Y eso se mantuvo en todas las clases de activos. Intuitivamente tiene sentido:cuanto más altas son las tarifas, mayor es el obstáculo que debe superar el fondo para superar a sus competidores.

¿Qué pasa con los costos de transacción y las ineficiencias fiscales? Un estudio conjunto en 2017 por la Universidad de Sherbrooke, Universidad de York, y la Universidad de Western Ontario examinó 2, 856 fondos durante el período comprendido entre 1991 y 2012. La investigación reveló que una alta rotación predice un menor rendimiento y una mayor volatilidad.

Entonces, que deberías hacer

El hecho de que algunos fondos mutuos cobren tarifas exorbitantes y tengan un rendimiento inferior a sus índices de referencia no significa que deba renunciar a los fondos mutuos. Varias familias de fondos, como asesores de fondos dimensionales, Vanguard y BlackRock son populares entre los inversores que buscan inversiones asequibles y eficientes.

Una forma rápida y fácil de encontrar información sobre gastos y costos ocultos es el sitio web de Morningstar. Cuando busca un fondo, verás información sobre sus gastos y facturación, además de los datos básicos, como su precio actual. La relación de gastos es sencilla, combinando la tarifa de gestión, Tarifas 12b-1 y otros costos operativos en un porcentaje para facilitar la comparación.

Los inversores más curiosos también pueden mirar la facturación. Al igual que con los gastos, un número menor es mejor. Si el fondo tiene una facturación del 100%, el fondo reemplaza todas sus tenencias durante un período de 12 meses, lo que significa mayores costos de transacción e impuestos.

Al elegir un fondo, no se limite a mirar el rendimiento anterior. Una vez que esté seguro de que la estrategia del fondo se alinea con sus objetivos de inversión, tolerancia al riesgo, horizonte temporal y mezcla general de activos, asegúrese de comprender las tarifas que se cobran. ¿No quiere que más de su dinero ganado con tanto esfuerzo se quede con usted? en lugar de llenar los bolsillos de otra persona?

Este artículo fue escrito y presenta las opiniones de nuestro asesor colaborador, no el personal editorial de Kiplinger. Puede verificar los registros de los asesores con la SEC o con FINRA.Sobre el Autor

Lorena Ell, CEO

Representante Asesor de Inversiones, Mejores decisiones monetarias

Soy el director ejecutivo de Better Money Decisions (B $ D) y coautor del blog Better Financial Decisions. Como principal de B $ D, Estoy emocionado de continuar mi larga carrera como profesional de inversiones. Vivir y trabajar en lugares tan diversos como Arabia Saudita y Budapest, Hungría, me ha dado una perspectiva única sobre el mundo de las inversiones. Mi libro, "Bozos, Monstruos y golpes mágicos:¡Malos consejos de los asesores financieros y cómo evitarlos! ”Es una guía privilegiada para encontrar el asesor adecuado.

Fondo de inversión pública

-

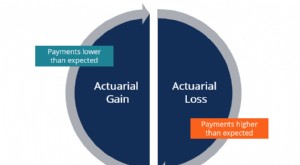

¿Qué son las ganancias o pérdidas actuariales?

¿Qué son las ganancias o pérdidas actuariales? Las ganancias o pérdidas actuariales se refieren a las diferencias entre los pagos de pensión reales de un empleador en relación con los pagos esperados. Cuando los pagos del empleador son más altos d...

-

Consejos sobre dinero para familias de bajos ingresos

Consejos sobre dinero para familias de bajos ingresos Las familias de bajos ingresos enfrentan obstáculos financieros todos los días. Tal vez le preocupe poder poner comida en la mesa o ropa en la espalda de sus hijos en crecimiento. O no tiene acceso a ...

-

ETF internacionales:cómo invertir en mercados extranjeros y emergentes

ETF internacionales:cómo invertir en mercados extranjeros y emergentes Tanto para inversores nuevos como experimentados, Adoptar un enfoque global de sus inversiones puede ayudar a brindar diversificación y múltiples formas de beneficiarse del crecimiento de la economía ...

-

¿Qué es una oferta pública inicial? Una descripción general de las ofertas públicas iniciales

¿Qué es una oferta pública inicial? Una descripción general de las ofertas públicas iniciales Si lees sobre startups, están interesados en invertir, o mantente al tanto de la tecnología de vanguardia, probablemente haya oído hablar de una oferta pública inicial. Las OPI son un gran problema ...