Cómo ganan dinero las empresas de fondos mutuos

La mayoría de los inversores han oído hablar de los fondos mutuos, pero relativamente pocos entienden cómo funcionan realmente estos fondos. Esto no es sorprendente; después de todo, la mayoría de las personas no son expertos en finanzas, y hay muchas otras cosas que suceden en sus vidas más urgentes que la estructura de las compañías de fondos. Pero algunos inversionistas podrían tomar mejores decisiones si entendieran que las compañías de fondos mutuos ganan dinero al cobrarles tarifas, y el tamaño y el tipo de tarifas cobradas varían de un fondo a otro. Los fondos mutuos generan dinero principalmente a través de cargos por ventas que funcionan como comisiones y cobrando a los inversionistas un porcentaje de los activos bajo administración (AUM).

La Comisión de Bolsa y Valores (SEC) requiere que una compañía de fondos divulgue las comisiones de los accionistas y los gastos operativos en el prospecto del fondo. Los inversores pueden encontrar esta información en la tabla de comisiones situada cerca del frente del prospecto. Las tarifas son fácilmente la mayor fuente de ingresos para las empresas de fondos mutuos básicos, aunque algunas empresas pueden realizar sus propias inversiones por separado. Los diferentes tipos de tarifas incluyen tarifas de compra, gastos de venta, o la carga de fondos mutuos; cargos por ventas diferidos; tarifas de reembolso; tarifas de cuenta; y tasas de cambio.

Conclusiones clave

- Los fondos mutuos ganan dinero cobrando a los inversionistas un porcentaje de los activos bajo administración y también pueden cobrar una comisión de ventas (carga) al momento de la compra o rescate del fondo.

- Comisiones del fondo, llamado índice de gastos, puede variar desde cerca del 0% hasta más del 2% dependiendo de los costos operativos del fondo y el estilo de inversión.

- Las comisiones del fondo deben divulgarse en su folleto y ser transparentes para los inversores actuales o potenciales.

Comprensión de los fondos mutuos

Los fondos mutuos se encuentran entre los vehículos de inversión más populares y exitosos, gracias a su combinación de flexibilidad, bajo costo, y la posibilidad de obtener altos rendimientos. Invertir en un fondo mutuo es diferente a simplemente depositar dinero en una cuenta de ahorros o un certificado de depósito (CD) en un banco. Cuando invierte en un fondo mutuo, en realidad, está comprando acciones de una empresa.

La empresa que está comprando es una empresa de inversión. Los fondos mutuos están en el negocio de invertir en valores, al igual que Ford está en el negocio de la fabricación de automóviles. Los activos de un fondo mutuo son diferentes, pero el objetivo final de cada empresa es hacer dinero para los accionistas.

Los accionistas ganan dinero de una de estas tres formas. La primera forma es ver un rendimiento de los pagos de intereses y dividendos de las tenencias subyacentes del fondo. Los inversores también pueden ganar dinero en función de las operaciones realizadas por la dirección; si un fondo mutuo obtiene ganancias de capital de una operación, está legalmente obligado a transferir las ganancias a los accionistas. Esto se conoce como distribución de ganancias de capital. La última forma es a través de la apreciación de activos estándar, lo que significa que el valor de las acciones de los fondos mutuos aumenta.

Comisiones para accionistas

Las compañías de fondos pueden asignar una variedad de tarifas a sus servicios y productos, pero dónde y cómo se incluyen esas tarifas marca la diferencia. Tarifas de cargos de venta, más comúnmente conocido como cargas, son provocadas por la compra de acciones de fondos mutuos por parte de un inversor. Esto significa que el inversor paga un porcentaje adicional, algo así como el 5% por lo general, además del precio real de la acción. Las compañías de fondos no suelen retener todos los cargos de venta, ya que una gran parte a menudo se destina a los corredores y asesores que vendieron el fondo.

Hay diferentes tipos de cargas de fondos. La más común es la carga frontal, que se deduce inmediatamente del monto de la inversión antes de que las acciones se compren realmente. La Autoridad Reguladora de la Industria Financiera (FINRA) establece un límite del 8.5% en las cargas iniciales. Por ejemplo, un $ 1, 000 de inversión con una carga inicial envía $ 50 al corredor y $ 950 para comprar acciones del fondo mutuo.

También hay cargas de fondo que se pueden cobrar cuando se venden las acciones. El más común de estos se denomina cargo por ventas diferido contingente (CDSC). Esta carga comienza relativamente alta y tiende a disminuir con el tiempo, por lo general, se reduce a cero después de un período de siete a 10 años.

Algunas compañías de fondos cobran comisiones de compra o de reembolso. Se parecen mucho a los gastos de venta, pero en realidad se pagan en su totalidad al fondo, no el corredor. Las tarifas de compra tienen lugar en el momento en que se compran las acciones, y las comisiones de reembolso tienen lugar en el momento de la venta de las acciones.

En esencia, las comisiones de gestión dependen en gran medida del éxito del fondo y de la negociación continua de nuevas acciones por parte del público. Los fondos más exitosos ven mucho dinero nuevo y tienden a ser muy líquidos; más comercio equivale a más ingresos por comisiones para la empresa.

Gastos operativos anuales del fondo

Las compañías de fondos mutuos no operan de forma gratuita; hay gastos que deben recuperarse. Estos cubren costos como pagar al asesor de inversiones, el personal administrativo, analistas de investigación de fondos, tarifas de distribución, y otros costos de operación.

Las comisiones de gestión se pagan con los activos del fondo en lugar de cargarse directamente a los accionistas. La SEC requiere que las tarifas de administración se incluyan como un elemento separado y no se agrupen en la categoría de "otros" gastos. para que los inversores siempre puedan realizar un seguimiento de los fondos que más gastan en la compensación de la gestión.

La mayoría de los inversores acaban oyendo hablar de las tarifas de distribución, más comúnmente conocido como tarifas 12b-1. Limitado al 1% de los activos de su fondo, Las tarifas 12b-1 se cobran a los accionistas para recuperar los costos asociados con la comercialización del fondo y la prestación de servicios a los accionistas. Muchos de estos costos de fondos son necesarios; por ejemplo, la SEC requiere la impresión y distribución de folletos a nuevos inversores. A medida que el espacio de los fondos mutuos se ha vuelto más competitivo, particularmente desde finales de la década de 1990, Las tarifas 12b-1 se han reducido, y los accionistas se han vuelto más sensibles a ellos.

Las comisiones 12b-1 cambian de una clase de acciones a otra. Las acciones de clase A tienden a imponer cargas iniciales y tienen costos 12b-1 más bajos, y algunos fondos mutuos reducen la carga inicial en función del tamaño de la inversión. Esto se conoce como "puntos de interrupción" en la industria. La idea es que la compañía de fondos mutuos está dispuesta a sacrificar algunos ingresos por acción para atraer más compras de acciones. Las acciones de clase B y las acciones de clase C tienden a tener gastos anuales más altos que las acciones de clase A.

Fondos sin carga

Muchos fondos mutuos no tienen cargos por ventas; se denominan fondos sin cargo. Esto no significa que estén libres de tarifas, sin embargo. Todavía pueden sufragar los gastos de comercialización y distribución a través de las tarifas 12b-1, aunque la SEC no permite que estas empresas se refieran a sí mismas como sin carga si los gastos de 12b-1 superan el 0,25%. Otros, como la familia de fondos Vanguard, no tiene cargos de venta ni tarifas 12b-1 en absoluto.

Los fondos sin carga aún pueden obtener ingresos de otros tipos de ingresos por tarifas, pero estas empresas también tienden a reducir los costos para compensar la falta de ingresos por concepto de ventas. Esto a menudo se correlaciona con una gestión de inversiones menos activa y una estrategia de inversión más pasiva para el fondo.

Información del fondo

- Estilos de estrategia ETF:estrategia de calendario

- Investigación de oportunidades de inversión a través de fronteras geográficas

- Identificación del riesgo de fondos mutuos con el medidor de riesgos

- ¿Cómo funciona un ETF inverso?

- Invierta en India con un ETF de India

- 5 libros de inversión que debes leer

-

Comercio de Bitcoin y algunas ventajas y desventajas del mismo

Comercio de Bitcoin y algunas ventajas y desventajas del mismo Cada obra, maravilla, y el movimiento tiene algunas ventajas y desventajas y sobre un factor similar, los ingresos del inversor y del corredor dependen. Como sabemos, la popularidad de la criptomoneda...

-

17 millones de trabajadores estadounidenses se han visto afectados por la recesión de COVID

17 millones de trabajadores estadounidenses se han visto afectados por la recesión de COVID Muchos o todos los productos aquí son de nuestros socios que nos pagan una comisión. Así es como ganamos dinero. Pero nuestra integridad editorial garantiza que las opiniones de nuestros expertos no s...

-

Tipos de bonos explicados

Tipos de bonos explicados Los bonos son elementos importantes de toda cartera de inversiones integral. Pero antes de comenzar a realizar intercambios, necesitará conocer los diferentes tipos de bonos y cómo afectan su estrateg...

-

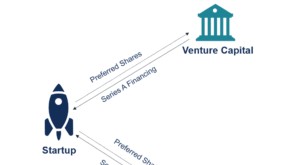

¿Qué es el financiamiento Serie A?

¿Qué es el financiamiento Serie A? La financiación de la serie A (también conocida como financiación de la serie A o de la serie A) es una de las etapas del proceso de obtención de capital por parte de una startup. Esencialmente, la ro...