¿Qué es el apalancamiento casero?

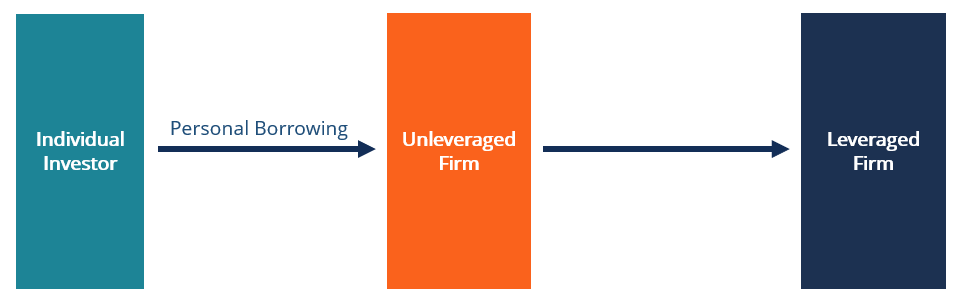

El apalancamiento casero es un concepto financiero que sostiene que mientras los inversores pidan prestado en los mismos términos que la empresa, pueden duplicar artificialmente los efectos del apalancamiento empresarial.

Los inversores utilizan la idea para recrear un escenario de apalancamiento utilizando una parte de sus inversiones. El argumento funciona bajo el supuesto de que los impuestos corporativos y la quiebra Quiebra La quiebra es el estado legal de una entidad humana o no humana (una empresa o agencia gubernamental) que no puede pagar sus deudas pendientes. que de otro modo interrumpiría la capacidad de un inversor para producir el escenario de apalancamiento con precisión.

La idea es que exista una cartera de mercado óptima y única para cada inversor que desempeñe un papel crucial en el apalancamiento casero.

Resumen

- El apalancamiento casero es un concepto que establece que si los inversores integran los flujos de efectivo de la inversión en los activos libres de riesgo y la inversión en una empresa sin apalancamiento, pueden crear su propio efecto de palanca.

- El apalancamiento hecho en casa hace que la estructura de capital de una empresa y la decisión financiera sean irrelevantes para las decisiones de inversión de los inversores.

- La filosofía fundamental del apalancamiento casero es la teoría de Modigliani-Miller, lo que supone un mercado eficiente y la ausencia de impuestos corporativos y costos concursales.

Comprender el apalancamiento casero

El apalancamiento casero solo se centra en los rendimientos de la cartera agregada, pero aumenta el riesgo de la inversión. Todo lo demás igual, las empresas que practican el apalancamiento casero pueden generar mayores rendimientos para los accionistas que las empresas no apalancadas.

Las empresas apalancadas tienden a realizar inversiones más riesgosas que las empresas sin apalancamiento. En teoria, los inversores pueden obtener una tasa de rendimiento por dólar invertido más cercana a la de una empresa apalancada si piden prestado a la misma tasa que la empresa e invierten en una empresa no apalancada. El objetivo de un inversor es replicar los efectos de capitalización del rendimiento del apalancamiento corporativo mientras invierte en inversiones de menor riesgo, empresas no apalancadas.

Teorema de Modigliani-Miller (M-M)

La filosofía subyacente del apalancamiento casero se encuentra en el Teorema de Modigliani-Miller (M-M) Teorema de M &M El Teorema de M&M, o el teorema de Modigliani-Miller, es uno de los teoremas más importantes de las finanzas corporativas. El teorema fue desarrollado por los economistas Franco Modigliani y Merton Miller en 1958. La idea principal de la teoría M&M es que la estructura de capital de una empresa no afecta su valor general. La teoría implica que los inversores descartan la estructura de capital en beneficio de su propio apalancamiento casero. Significa que el precio de las acciones de una empresa no se ve afectado por la estructura de capital.

La teoría M-M postula que las decisiones de financiación de una empresa son irrelevantes para los inversores. Tal analogía establece que las carteras de los inversores reflejan el apalancamiento en el supuesto de un mercado eficiente y la ausencia de impuestos corporativos y costos de quiebra.

Los inversores integran los flujos de efectivo de diversas inversiones y se centran solo en los rendimientos de su cartera agregada. Entonces, a los administradores no les preocupa el grado de apalancamiento de su fondo, ya que los inversores pueden utilizar el apalancamiento casero para aumentar o deshacer el endeudamiento establecido por la administración.

La mayoría de los inversores no pueden aplicar el apalancamiento casero de forma eficaz, dejando la tarea de determinar la estructura de capital (para aumentar el valor) a la empresa.

Apalancamiento casero en planes de pensiones

Si bien los inversores pueden pedir prestado a la tasa de una empresa y replicar los efectos de apalancamiento por sí mismos, fondos mutuos Fondos mutuos Un fondo mutuo es un fondo común de dinero recaudado de muchos inversores con el fin de invertir en acciones, cautiverio, u otros valores. Los fondos mutuos son propiedad de un grupo de inversores y están gestionados por profesionales. Conozca los distintos tipos de fondos, cómo trabajan ellos, y los beneficios y compensaciones de invertir en ellos también son importantes, ya que ayudan a los inversores a conseguir carteras eficientes. Por lo tanto, los gerentes deben considerar el grado de apalancamiento de una empresa, ya que afecta su política de dividendos.

Ofrecer una amplia gama de fondos mixtos garantiza una cartera óptima. El concepto es utilizado por diseñadores de pensiones, donde los participantes del plan están sujetos a múltiples fondos para facilitar decisiones eficientes. El valor del plan de pensiones también depende de la estructura del mercado.

Los planes de pensiones suelen reestructurarse para evitar en la medida de lo posible la asignación ineficiente de recursos. La mayoría de los inversores diversifican entre las clases de fondos ofrecidos y es posible que no seleccionen las preferencias de bonos y acciones que coincidan con sus preferencias reales.

Pros y contras del apalancamiento casero

Pros

El apalancamiento casero es una herramienta poderosa para permitir el acceso al capital. Los inversores pueden utilizar el apalancamiento casero para integrar los flujos de efectivo de activos libres de riesgo y activos riesgosos sin depender de la decisión de los administradores de fondos. Les permite pedir prestado y prestar a una determinada tasa de interés libre de riesgo para crear el rendimiento exacto de una empresa apalancada.

Sin embargo, abundan los desafíos al replicar el escenario exacto de apalancamiento debido a los impuestos, lo que hace que el costo del apalancamiento individual y corporativo sea diferente. Los inversores también pueden ajustar su cartera de forma adecuada para mantener el apalancamiento diseñado.

Contras

Los inversores pueden utilizar el apalancamiento casero para deshacer la estructura de capital desfavorable de una empresa. Por ejemplo, un inversor puede decidir revertir los efectos del apalancamiento en una empresa en la que invierte si decide obtener capital mediante deuda.

El apalancamiento casero es una idea para la adquisición. Es más adecuado para carteras de inversores con objetivos de crecimiento específicos debido a los riesgos y costos asociados con la acumulación de deudas.

Los préstamos hechos en casa son costosos. Los bonos de alto rendimiento y los préstamos apalancados tienen tasas de interés más altas, que compensan a los inversores por realizar inversiones de alto riesgo.

Consideraciones Especiales

El precio de mercado de una empresa, que refleja la condición del mercado, puede proporcionar suficiente información a los inversores y determinar la frecuencia con la que pueden invertir en empresas de inversión de riesgo y aquellas con inversiones sin riesgo.

Dado que la estructura de capital puede afectar su valor, una estructura de capital que produzca una distribución de rentabilidad puede resultar atractiva para que los inversores hagan apalancamiento casero. La empresa asume el papel fundamental en la determinación de la estructura de capital porque la mayoría de los inversores son incapaces de aplicar eficazmente el apalancamiento de la vivienda.

Más recursos

CFI es el proveedor oficial de la página del Programa de Analista de Crédito y Banca Comercial (CBCA) ™ global - CBCAG Obtenga la certificación CBCA ™ de CFI y conviértase en Analista de Crédito y Banca Comercial. Inscríbase y avance en su carrera con nuestros programas y cursos de certificación. programa de certificación, diseñado para ayudar a cualquiera a convertirse en un analista financiero de clase mundial. Para seguir avanzando en tu carrera, Los recursos adicionales de CFI a continuación serán útiles:

- Razones de apalancamiento Razones de apalancamiento Una razón de apalancamiento indica el nivel de deuda incurrida por una entidad comercial contra varias otras cuentas en su balance. estado de resultados, o estado de flujo de efectivo. Plantilla de Excel

- Cartera de inversiones Cartera de inversiones Una cartera de inversiones es un conjunto de activos financieros propiedad de un inversor que pueden incluir bonos, cepo, monedas, Efectivo y equivalentes de efectivo, y productos básicos. Más lejos, se refiere a un grupo de inversiones que un inversor utiliza para obtener ganancias mientras se asegura de que se conserven el capital o los activos.

- Fondo de Pensiones Fondo de Pensiones Un fondo de pensiones es un fondo que acumula capital para ser pagado como pensión para los empleados cuando se jubilan al final de sus carreras.

- Estructura de capital Estructura de capital La estructura de capital se refiere a la cantidad de deuda y / o capital que emplea una empresa para financiar sus operaciones y financiar sus activos. La estructura de capital de una empresa

invertir

-

¿Qué es la reversión a la media?

¿Qué es la reversión a la media? La reversión a la media es una teoría que implica que los precios de los activos y los rendimientos históricos se mueven gradualmente hacia la media a largo plazo, que puede basarse en la economía, in...

-

Pobres vs ricos:10 hábitos de mentalidad para desarrollar ahora

Pobres vs ricos:10 hábitos de mentalidad para desarrollar ahora Es probable que esté leyendo este artículo porque está interesado en las diferencias entre la forma en que los pobres y los ricos piensan y actúan para que pueda aplicarlos en su propia vida. ¿Derecha...

-

Cómo obtener café gratis de Starbucks,

Cómo obtener café gratis de Starbucks, McDonalds, Dunkin Donuts Zandra Katauskas Obtener café gratis y muestras de café gratis de Starbucks, ¡McDonalds y Dunkin Donuts es fácil! Los cupones gratis de McDonalds son innecesarios, no es n...

-

Cómo obtener la mejor póliza de seguro para propietarios de vivienda para sus necesidades

Cómo obtener la mejor póliza de seguro para propietarios de vivienda para sus necesidades ¿Su póliza ofrece la protección adecuada? ¿Estás pagando mucho? Utilice esta guía de seguros de hogar para averiguarlo. (iStock) Tener un seguro adecuado es fundamental como propietario de una vivie...