¿Cuáles son las estrategias comerciales direccionales?

Las estrategias de negociación direccional son estrategias que apuestan por el movimiento alcista o bajista del mercado. Por ejemplo, si un inversor cree que el mercado está subiendo, tomarían una posición larga Posiciones largas y cortas Al invertir, Las posiciones largas y cortas representan apuestas direccionales por parte de los inversores de que un valor subirá (cuando es largo) o bajará (cuando es corto). En la negociación de activos, un inversor puede tomar dos tipos de posiciones:largas y cortas. Un inversor puede comprar un activo (a largo plazo), o venderlo (quedando corto). Por otro lado, si un inversor cree que los precios bajarán, luego tomarán una posición corta. Las estrategias de negociación direccional se pueden utilizar simultáneamente para crear apuestas sobre la volatilidad. Esto incluye una estrategia straddleStraddleA straddle es una estrategia que implica tomar simultáneamente una posición larga y una corta en un valor. Considere el siguiente ejemplo:un comerciante compra y vende una opción de compra y una opción de venta al mismo tiempo para el mismo activo subyacente en un momento determinado, StrangleLong StrangleUn estrangulamiento largo es una estrategia de opciones de enfoque neutral, también conocida como "comprar estrangular" o simplemente "estrangular", que implica la compra de una llamada, y un diferencial de caja Spread de caja Un diferencial de caja es una estrategia de negociación de opciones que combina un margen de venta bajista y un diferencial de llamada alcista. Para que una extensión de caja sea efectiva:La estrategia de fechas de vencimiento.

Puntos de resumen rápido

- La estrategia de opciones direccionales es una estrategia que utilizan los inversores para ganar dinero apostando en la dirección del mercado.

- Los cuatro tipos de estrategias son llamadas alcistas, toro pone, llamadas de oso, y el oso pone.

- Las estrategias ayudan a disminuir el costo de las opciones, volatilidadVolatilidadLa volatilidad es una medida de la tasa de fluctuaciones en el precio de un valor a lo largo del tiempo. Indica el nivel de riesgo asociado con los cambios de precio de un valor. Los inversores y comerciantes calculan la volatilidad de un valor para evaluar las variaciones pasadas en los precios, y riesgo, pero también generan beneficios más pequeños.

Tipos de estrategias comerciales direccionales

Las estrategias de negociación utilizan opciones de compra, opción de llamada, comúnmente conocida como "llamada, "es una forma de contrato de derivados que le da al comprador de la opción de compra el derecho, pero no la obligación, comprar una acción u otro instrumento financiero a un precio específico, el precio de ejercicio de la opción, dentro de un período de tiempo específico. o opción de venta Una opción de venta es un contrato de opción que le da al comprador el derecho, pero no la obligación, vender el valor subyacente a un precio específico (también conocido como precio de ejercicio) antes o en una fecha de vencimiento predeterminada. Es uno de los dos tipos principales de opciones, el otro tipo es una opción de compra. Primero, los inversores predicen el movimiento del mercado. Próximo, los inversores pueden crear diferenciales comprando y vendiendo opciones a diferentes precios de ejercicio. Hacerlo ayudará a disminuir el riesgo y el costo.

Bull Call

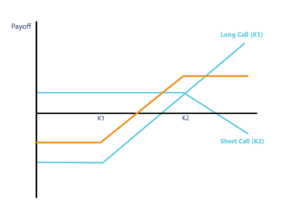

Los inversores crean llamadas alcistas cuando creen que los mercados son buenos y que aumentarán de precio. Crean esto comprando una opción de compra con un precio de ejercicio más bajo. Precio de ejercicio El precio de ejercicio es el precio al que el tenedor de la opción puede ejercer la opción de comprar o vender un valor subyacente. dependiendo de y vender una opción de compra con un precio de ejercicio más alto. Al comprar la opción de compra, los inversores tendrán que pagar una prima. La prima es más alta para las opciones con un precio de ejercicio bajo porque tiene mayor valor. Dado que comprar una opción de compra puede resultar caro, los inversores pueden optar por vender una llamada para cobrar una prima. Al hacerlo, crean una llamada alcista.

El siguiente diagrama es una ilustración de una llamada alcista. El eje vertical representa la recompensa, que es la ganancia menos el precio de la prima y el eje horizontal es el precio. Las líneas azules son la posición larga y corta en una opción de compra y la línea naranja es la recompensa de la llamada alcista dependiendo del precio del activo subyacente. Dado que una llamada alcista es una apuesta, el precio aumentará, la recompensa es mayor cuando el precio es alto. El diagrama también muestra que cuando el precio es bajo, la llamada larga tiene una recompensa menor que la llamada alcista. Sin embargo, la opción de compra larga tiene más potencial para una mayor recompensa, ya que la recompensa de la opción alcista se limita después de que el precio sea el mismo que el precio de ejercicio de K2.

Bull Put

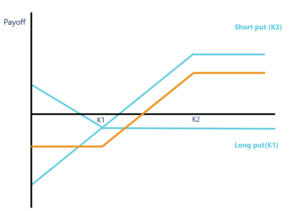

Bull put es también una apuesta de que los mercados son buenos y los precios aumentarán. Es similar a las llamadas alcistas, pero utiliza opciones de venta en su lugar. Los inversores pueden crear put alcistas comprando una opción put con un precio de ejercicio más bajo. Precio de ejercicio El precio de ejercicio es el precio al que el tenedor de la opción puede ejercer la opción de comprar o vender un valor subyacente. dependiendo y vendiendo una opción de venta con un precio de ejercicio más alto. Un put alcista tendrá pérdidas menores en comparación con un put largo cuando los precios caen. Sin embargo, también limita las ganancias de la opción. Por lo tanto, el flujo de caja es menos volátil.

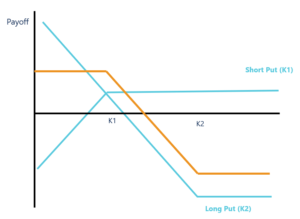

Similar a la llamada de toros, el siguiente diagrama muestra que la recompensa es mayor cuando el precio es alto. También muestra que una venta corta tiene una recompensa negativa más extrema cuando el precio es bajo. Al comprar una opción de venta larga con precio de ejercicio K1, la recompensa es menos extrema.

Llamada de oso

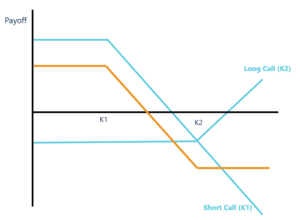

La llamada a la baja se basa en la creencia de que los precios del mercado caerán. Los inversores o comerciantes crean esto vendiendo una opción de compra con un precio de ejercicio bajo y comprando una opción de compra con un precio de ejercicio alto. Al igual que otras estrategias direccionales, la pérdida y la ganancia de la opción son limitadas. Sin embargo, la recompensa de la estrategia es que hay menos volatilidad. Si los precios terminan subiendo, un inversor con una opción de compra a la baja sufrirá menos pérdidas que un inversor con una opción de compra.

Como una llamada bajista es una apuesta a que el precio del activo subyacente caerá, el diagrama demuestra una mayor rentabilidad cuando los precios son bajos. También muestra que la pérdida de la llamada del oso, linea naranja, está tapado. Esto elimina el riesgo de una llamada corta, que puede tener pérdidas ilimitadas dependiendo de qué tan alto suba el precio.

Poner oso

Similar a las llamadas de oso, Bear put crea un beneficio Beneficio El beneficio es el valor que queda después de que se han pagado los gastos de una empresa. Se puede encontrar en un estado de resultados. Si el valor que queda cuando bajan los precios del mercado. Los inversores crean opciones de venta bajistas vendiendo una opción de venta con un precio de ejercicio bajo y comprando una opción de venta con un precio de ejercicio alto. Una opción de venta bajista es más barata que simplemente comprar una opción de venta y reduce la volatilidad. Dado que un inversor está vendiendo una opción de venta, pueden cobrar una prima para compensar el costo de comprar una opción de venta con un precio de ejercicio alto. Dado que una opción de venta le da al comprador la capacidad de vender el activo subyacente a un precio de ejercicio, la opción con un precio de ejercicio más alto es más valiosa ya que le da más ingresos al comprador.

Como se muestra en el diagrama a continuación, el pago es el más alto antes de que el precio del activo subyacente alcance el precio de ejercicio Precio de ejercicio El precio de ejercicio es el precio al que el tenedor de la opción puede ejercer la opción de comprar o vender un valor subyacente, dependiendo de K1. Esto encaja con la predicción del inversor y proporciona grandes beneficios cuando el precio es bajo. El diagrama también muestra que la recompensa de la venta bajista mostrada por la línea naranja disminuye de manera constante con el aumento del precio. Sin embargo, no es tan bajo como tener solo una opción de venta larga, ya que la posición corta en otra opción de venta proporciona una recompensa positiva.

¿Por qué eso importa?

Las estrategias de negociación direccional ayudan a los inversores a limitar su riesgo, disminuir costos, y predecir el flujo de caja con mayor precisión. Comprender las estrategias direccionales también ayuda a los inversores a crear estrategias más complejas. Estas estrategias combinan spreads alcistas y spreads call y apuestan por la volatilidad del activo subyacente.

Recursos adicionales

Gracias por leer el artículo de CFI sobre estrategias comerciales direccionales. Para seguir aprendiendo y avanzando en su carrera, recomendamos los siguientes recursos.

- Paridad put-call Paridad put-call La paridad put-call es un concepto importante en la fijación de precios de opciones que muestra cómo los precios de las opciones de venta, llamadas, y el activo subyacente debe ser coherente entre sí. Esta ecuación establece una relación entre el precio de una opción de compra y venta que tienen el mismo activo subyacente.

- Negociación de márgenes Negociación de márgenes La negociación de márgenes es el acto de pedir prestados fondos a un corredor con el objetivo de invertir en valores financieros. Las acciones compradas sirven como garantía del préstamo. La razón principal detrás de pedir dinero prestado es ganar más capital para invertir.

- Futuros sobre índices bursátiles Futuros sobre índices bursátiles Futuros sobre índices bursátiles, también denominados futuros sobre índices de acciones o simplemente futuros sobre índices, son contratos de futuros basados en un índice bursátil. Los contratos de futuros son una

- Modelo de precios de opciones Modelos de precios de opciones Los modelos de precios de opciones son modelos matemáticos que utilizan ciertas variables para calcular el valor teórico de una opción. El valor teórico de un

invertir

- 9 preguntas sobre inversiones que le da vergüenza hacer

- ¿Qué es el modelo Heston?

- Fondos mutuos frente a ETF:¿Son los ETF una mejor inversión?

- Una guía completa de tarifas de inversión

- Mercado de valores para principiantes:una descripción general

- 16 costosos errores de inversión que cometen los nuevos inversores

-

Revisión de bellotas:¿Vale la pena?

Revisión de bellotas:¿Vale la pena? Bellotas Calificación general 9,7 Línea de fondo Con su característica de redondeo de cambio de repuesto que cambia el juego, Bellotas ha facilitado la automatización de sus inversiones. Como ...

-

Cómo informar una venta de acciones después de una fusión o división

Cómo informar una venta de acciones después de una fusión o división Calcule su ganancia de capital con cuidado. Las empresas declaran divisiones de acciones por varias razones, incluso mantener el precio de las acciones lo suficientemente bajo como para atraer a los ...

-

¿Qué es un puntaje crediticio "malo"?

¿Qué es un puntaje crediticio "malo"? ¿Ha revisado recientemente su puntaje de crédito y ha encontrado un número más bajo de lo esperado? Si es así, es posible que tenga dificultades para averiguar qué es exactamente lo que la industria f...

-

Las aseguradoras de vida imponen períodos de espera para evitar el riesgo de coronavirus

Las aseguradoras de vida imponen períodos de espera para evitar el riesgo de coronavirus (Reuters) - Las aseguradoras de vida estadounidenses están tratando de frenar sus propios riesgos de coronavirus imponiendo períodos de espera para los solicitantes que han viajado a regiones con brot...