¿Qué es Delta?

Delta es una medida de sensibilidad al riesgo utilizada en la evaluación de derivados Derivados Los derivados son contratos financieros cuyo valor está vinculado al valor de un activo subyacente. Son instrumentos financieros complejos que lo son. Es una de las muchas medidas indicadas por un griego Opción griega Opción griega Los griegos son medidas financieras de la sensibilidad del precio de una opción a sus parámetros determinantes subyacentes, como la volatilidad o el precio del activo subyacente. Los griegos se utilizan en el análisis de una cartera de opciones y en el análisis de sensibilidad de una carta de opción. La serie de medidas de riesgo que utilizan tales letras se conocen como los griegos. A menudo también se les llama medidas de riesgo, hedgeHedgingHedging es una estrategia financiera que los inversores deben comprender y utilizar debido a las ventajas que ofrece. Como inversión protege las finanzas de un individuo de estar expuesto a una situación de riesgo que puede conducir a la pérdida de valor. parámetros, o sensibilidades al riesgo.

De los griegos, delta es una de las métricas más importantes. Compara el cambio en el precio de un derivado con los cambios en el precio del activo subyacente. Por ejemplo, posiciones largas y cortas en la inversión, Las posiciones largas y cortas representan apuestas direccionales por parte de los inversores de que un valor subirá (cuando es largo) o bajará (cuando es corto). En la negociación de activos, un inversor puede tomar dos tipos de posiciones:largas y cortas. Un inversor puede comprar un activo (a largo plazo), o venderlo (quedando corto). Opción de compra Opción de llamada Una opción de compra comúnmente conocida como "llamada, "es una forma de contrato de derivados que le da al comprador de la opción de compra el derecho, pero no la obligación, comprar una acción u otro instrumento financiero a un precio específico, el precio de ejercicio de la opción, dentro de un período de tiempo específico. con un delta de 0,30 aumentaría $ 0,30 si el activo subyacente subiera de precio $ 1. Los comerciantes suelen referirse a la medida de sensibilidad en puntos básicos. Un delta de 0,30 puede denominarse "30 delta".

Resumen rápido de puntos

- Delta es una medida de sensibilidad al riesgo que se utiliza para evaluar derivados.

- La medida de sensibilidad es igual al cambio en el valor del derivado como una proporción del cambio en el precio del activo subyacente.

- Delta se puede utilizar para varios propósitos, incluido el riesgo de medición, exposición, y cobertura.

¿Cómo interpretar Delta?

Se puede pensar en Delta como una relación que compara los cambios en el precio del derivado y el precio del activo subyacente. El índice puede ser positivo o negativo dependiendo de la dirección en que se mueva el derivado en relación con los cambios en el activo subyacente. Una opción de compra Opción de llamada Una opción de compra comúnmente conocida como "llamada, "es una forma de contrato de derivados que le da al comprador de la opción de compra el derecho, pero no la obligación, comprar una acción u otro instrumento financiero a un precio específico, el precio de ejercicio de la opción, dentro de un período de tiempo específico. aumentaría de valor si el activo subyacente subiera de precio; por lo tanto, tiene un delta positivo. Una opción de venta Opción de venta Una opción de venta es un contrato de opción que le da al comprador el derecho, pero no la obligación, vender el valor subyacente a un precio específico (también conocido como precio de ejercicio) antes o en una fecha de vencimiento predeterminada. Es uno de los dos tipos principales de opciones, el otro tipo es una opción de compra. disminuiría de valor si el activo subyacente subiera de precio; por lo tanto, tiene un delta negativo. Para una opción de compra, el valor variará de 0 a 1, y para una opción de venta, el valor variará de 0 a -1.

Veamos un ejemplo de esta relación. Digamos que una opción de compra tiene un valor de $ 10, y el activo subyacente tiene un precio de $ 20. El activo subyacente aumenta de precio a $ 23, y el valor de la opción corresponde aumentando a $ 11. El delta es igual a:($ 11- $ 10) / ($ 23- $ 20) =0.33.

Ahora veamos una opción de venta con un valor de $ 10. El activo subyacente tiene un precio de $ 20 y disminuye a $ 17. El valor de la opción de venta correspondiente aumenta a $ 11. El delta aquí es igual a:($ 11- $ 10) / ($ 17- $ 20) =-0,33.

Otra forma de pensar sobre la métrica es que puede dar una idea de si una opción Opciones:Calls y Puts Una opción es un contrato derivado que le da al titular el derecho, pero no la obligación, comprar o vender un activo en una fecha determinada a un precio especificado. terminará en el dinero en la fecha de vencimiento. Como una opción se mueve más en el dinero, el valor delta se alejará de 0. Para una opción de compra Opción de llamada Una opción de compra, comúnmente conocida como "llamada, "es una forma de contrato de derivados que le da al comprador de la opción de compra el derecho, pero no la obligación, comprar una acción u otro instrumento financiero a un precio específico, el precio de ejercicio de la opción, dentro de un período de tiempo específico. se dirigirá hacia un valor de 1, mientras que una opción de venta Opción de venta Una opción de venta es un contrato de opción que le da al comprador el derecho, pero no la obligación, vender el valor subyacente a un precio específico (también conocido como precio de ejercicio) antes o en una fecha de vencimiento predeterminada. Es uno de los dos tipos principales de opciones, el otro tipo es una opción de compra. se dirigirá hacia un valor de -1. A medida que la opción se aleja más del dinero, el valor delta se dirigirá hacia 0.

El delta es 0,50 cuando una opción de compra está en el dinero y -0,5 para una opción de venta cuando está en el dinero, lo que significa que el precio de ejercicio es igual al precio del activo subyacente. Básicamente, se trata de decir que existe un 50/50 de posibilidades de que la opción termine en dinero o fuera de dinero.

La sensibilidad delta también se ve afectada por el tiempo hasta la expiración. Cuanto más cerca esté la opción del vencimiento, es más probable que la opción termine en su estado actual, ya sea en, fuera, o en el dinero. Si una opción de compra está en el dinero, Cómo llevar a cabo el estudio de caso de MoneynessOptions - Long Call Para estudiar la naturaleza compleja y las interacciones entre las opciones y el activo subyacente, presentamos un caso de estudio de opciones. Es mucho más fácil de constante a medida que se acerca a la caducidad, el valor delta se acercará a uno.

¿Para qué se utiliza Delta?

Esta medida de sensibilidad es una de las más importantes utilizadas por los griegos en la evaluación de derivados. Como se mencionó antes, se puede considerar como la probabilidad de que una opción termine en dinero. Es muy importante tenerlo en cuenta al determinar el riesgo que uno está dispuesto a asumir para obtener el retorno de una inversión. La observación del valor de esta manera también se puede utilizar para evaluar las carteras. Observar el delta agregado de la cartera puede ayudar a determinar cómo funcionaría en relación con los cambios en el mercado en general.

Los operadores pueden considerar el valor de sensibilidad como el monto de su exposición a una acción o al activo subyacente Clase de activo Una clase de activo es un grupo de vehículos de inversión similares. Por lo general, se negocian en los mismos mercados financieros y están sujetos a las mismas reglas y regulaciones. Cuanto más cerca de 1 es el valor, cuanto más expuestos estén al activo subyacente.

El valor delta de una opción Opciones:Calls y Puts Una opción es un contrato derivado que le da al tenedor el derecho, pero no la obligación, comprar o vender un activo en una fecha determinada a un precio especificado. también se puede utilizar como una forma de determinar si las opciones se están comprando o vendiendo. Si el precio de una opción aumenta menos de lo que implicaría el delta, podría significar que los comerciantes están vendiendo esta opción cerca del precio de oferta Oferta y demanda El término oferta y demanda se refiere al mejor precio potencial al que los compradores y vendedores en el mercado están dispuestos a realizar transacciones. Si el precio es más alto de lo que implicaría el delta, Podría significar que los comerciantes estaban comprando las opciones cerca de askBid y Ask. El término oferta y demanda se refiere al mejor precio potencial al que los compradores y vendedores en el mercado están dispuestos a realizar transacciones. precio.

Delta también se puede utilizar para coberturas Cobertura La cobertura es una estrategia financiera que los inversores deben comprender y utilizar debido a las ventajas que ofrece. Como inversión protege las finanzas de un individuo de estar expuesto a una situación de riesgo que puede conducir a la pérdida de valor. propósitos. Una estrategia de cobertura común utilizada es la estrategia delta neutral. Implica tener una serie de opciones que cuando se toma el delta en conjunto, es igual o muy cercano a 0. Esto reduce el movimiento en el precio de las opciones en relación con el precio del activo subyacente.

¿Cómo se calcula Delta?

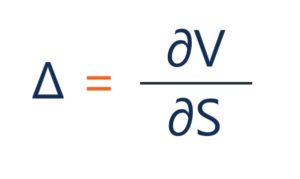

Delta se puede mostrar en su forma general:

Dónde:

- ∂ - la primera derivada

- V - precio de la opción (valor teórico)

- S:el precio del activo subyacente

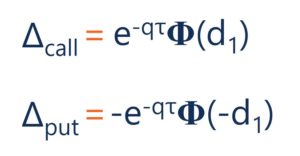

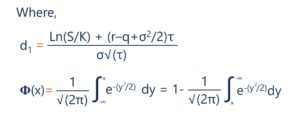

Bajo el modelo de Black-Scholes, delta se calcula mediante la siguiente ecuación:

Dónde:

- S - el precio de las acciones

- K - el precio de ejercicio

- r - la tasa libre de riesgo

- q - el rendimiento por dividendo anual

- τ - tiempo hasta el vencimiento

- σ - la volatilidad

Recursos adicionales

Gracias por leer el artículo de CFI sobre delta. Si desea conocer otros conceptos relacionados, consulte los otros recursos de CFI:

- Opción griegos Opción griegos Opción griegos son medidas financieras de la sensibilidad del precio de una opción a sus parámetros determinantes subyacentes, como la volatilidad o el precio del activo subyacente. Los griegos se utilizan en el análisis de una cartera de opciones y en el análisis de sensibilidad de una opción.

- Derivados Derivados Los derivados son contratos financieros cuyo valor está vinculado al valor de un activo subyacente. Son instrumentos financieros complejos que

- Caso de estudio de opciones - Long Call Estudio de caso de opciones - Long Call Para estudiar la naturaleza compleja y las interacciones entre las opciones y el activo subyacente, presentamos un caso de estudio de opciones. Es mucho más fácil

- Posiciones largas y cortasPosiciones largas y cortasEn inversión, Las posiciones largas y cortas representan apuestas direccionales por parte de los inversores de que un valor subirá (cuando es largo) o bajará (cuando es corto). En la negociación de activos, un inversor puede tomar dos tipos de posiciones:largas y cortas. Un inversor puede comprar un activo (a largo plazo), o venderlo (quedando corto).

invertir

-

No comprar productos de Ivanka Trump es totalmente una forma de activismo y aquí está el por qué

No comprar productos de Ivanka Trump es totalmente una forma de activismo y aquí está el por qué En un movimiento muy publicitado, Nordstrom abandonó la marca de moda de Ivanka Trump debido al bajo rendimiento de las ventas. La tienda dijo que no tenía nada que ver con la política y todo con la c...

-

¿Qué es Ex-Ante vs Ex-Post?

¿Qué es Ex-Ante vs Ex-Post? Ex-ante y Ex-post son terminologías latinas que se utilizan para predecir los retornos de un valor. En este articulo, discutiremos ex ante vs ex post en detalle. Cuando se transcribe del latín, ex a...

-

Su guía para hacer que su arrendador arregle las cosas

Su guía para hacer que su arrendador arregle las cosas Una de las mejores cosas de alquilar es que usted no es financieramente responsable de arreglar o reemplazar cosas importantes que van mal en su espacio vital. Una de las desventajas es que alguien má...

-

Funciones del dinero

Funciones del dinero El dinero cumple cuatro funciones principales en la sociedad actual. Sirve principalmente como: Un medio de intercambio Un estándar de pago diferido Una reserva de riqueza Una medida de valor ...