¿Qué es una estrategia de opción de collar?

Una estrategia de opción de collar, también conocido como envoltorio de cobertura o simplemente collar, es una opción Opciones:Calls y Puts Una opción es un contrato derivado que le da al tenedor el derecho, pero no la obligación, comprar o vender un activo en una fecha determinada a un precio específico. estrategia empleada para reducir los rendimientos tanto positivos como negativos de un activo subyacente Clase de activo Una clase de activo es un grupo de vehículos de inversión similares. Por lo general, se negocian en los mismos mercados financieros y están sujetos a las mismas reglas y regulaciones. Limita el rendimiento de la cartera a un rango específico y puede cubrir una posición contra volatilidad potencial Volatilidad La volatilidad es una medida de la tasa de fluctuaciones en el precio de una seguridad en el tiempo. Indica el nivel de riesgo asociado con los cambios de precio de un valor. Los inversores y comerciantes calculan la volatilidad de un valor para evaluar las variaciones pasadas en los precios del activo subyacente. Una posición de collar se crea mediante el uso de una opción de venta protectora Una opción de venta protectora es una estrategia de gestión de riesgos y opciones que implica mantener una posición larga en el activo subyacente (por ejemplo, acciones) y comprar una opción de venta con un precio de ejercicio igual o cercano al precio actual del activo subyacente. Una estrategia de venta protectora también se conoce como llamada sintética. llamada cubierta y llamada cubierta Una llamada cubierta es una estrategia de gestión de riesgos y opciones que implica mantener una posición larga en el activo subyacente (por ejemplo, acciones) y vender (emitir) una opción de compra sobre el activo subyacente. opción. Más específicamente, se crea al mantener una acción subyacente, comprar una opción de venta fuera del dinero, y vender una opción de compra fuera del dinero.

Resumen

- Una estrategia de opciones de collar es una estrategia de opciones que limita tanto las ganancias como las pérdidas.

- Una posición de collar se crea manteniendo una acción subyacente, comprar una opción de venta fuera del dinero, y vender una opción de compra fuera del dinero.

- Los collares se pueden utilizar cuando los inversores desean cubrir una posición larga en el activo subyacente del riesgo a la baja a corto plazo.

Crear una posición de cuello

Interpretación de la estrategia de opciones de collar

La estrategia de la opción de collar limitará tanto las ventajas como las desventajas. La posición del collar implica una posición larga Posiciones largas y cortas Al invertir, las posiciones largas y cortas representan apuestas direccionales por parte de los inversores de que un valor subirá (cuando es largo) o bajará (cuando es corto). En la negociación de activos, un inversor puede tomar dos tipos de posiciones:largas y cortas. Un inversor puede comprar un activo (a largo plazo), o venderlo (quedando corto). en una acción subyacente, una posición larga en la opción de venta fuera del dinero, y una posición corta Posiciones largas y cortas En la inversión, las posiciones largas y cortas representan apuestas direccionales por parte de los inversores de que un valor subirá (cuando es largo) o bajará (cuando es corto). En la negociación de activos, un inversor puede tomar dos tipos de posiciones:largas y cortas. Un inversor puede comprar un activo (a largo plazo), o venderlo (quedando corto). en la opción call out of the money.

Al tomar una posición larga en la acción subyacente, a medida que aumenta el precio, el inversor se beneficiará. A medida que el precio baja, el inversor experimentará una pérdida. Mantener una posición larga en una opción de venta fuera del dinero, a medida que disminuye el precio de las acciones subyacentes, el valor de la opción de venta aumenta. Vemos aquí que la desventaja de la caída del precio de las acciones es neutralizada por la opción de venta Opción de venta Una opción de venta es un contrato de opción que le da al comprador el derecho, pero no la obligación, vender el valor subyacente a un precio específico (también conocido como precio de ejercicio) antes o en una fecha de vencimiento predeterminada. Es uno de los dos tipos principales de opciones, el otro tipo es una opción de compra.

El inversor también tomará una posición corta en una opción de compra fuera del dinero Opción de llamada Una opción de compra, comúnmente conocida como "llamada, "es una forma de contrato de derivados que le da al comprador de la opción de compra el derecho, pero no la obligación, comprar una acción u otro instrumento financiero a un precio específico (el precio de ejercicio de la opción) dentro de un período de tiempo específico. Si el precio de la acción subyacente aumenta, la opción de compra será ejercida por el comprador. Por lo tanto, como vendedor, experimentará una pérdida a medida que el activo subyacente aumente de precio. Esta pérdida potencial neutraliza la ventaja de mantener las acciones.

El valor del activo subyacente entre el precio de ejercicio Precio de ejercicio El precio de ejercicio es el precio al que el tenedor de la opción puede ejercer la opción de comprar o vender un valor subyacente. dependiendo de la opción de venta y la opción de compra es el valor de la cartera que se mueve. La pérdida experimentada por la opción de compra por encima del precio de ejercicio de la opción de compra se cancelará con la apreciación de las ganancias de la acción, por lo tanto, la recompensa será plana aquí. Las ganancias experimentadas por la opción de venta por debajo del precio de ejercicio se cancelarán con la pérdida de la depreciación del precio de las acciones. La recompensa también será plana aquí. A continuación podemos ver cómo se vería el diagrama de pago de un collar.

Diagrama de pago de opciones de collar

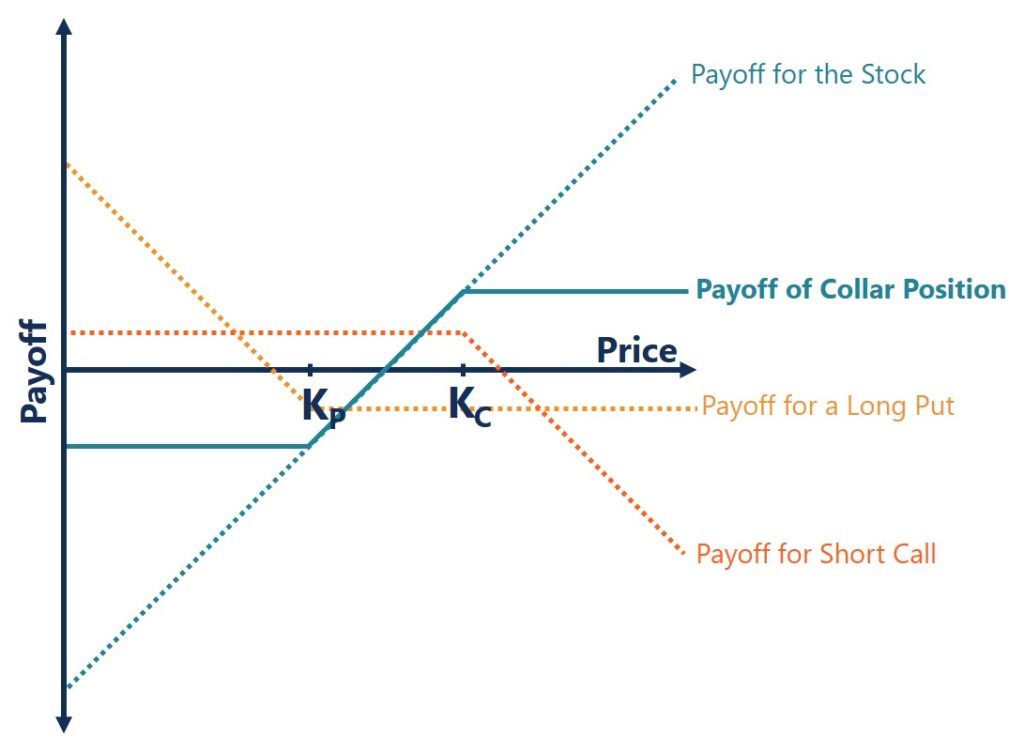

La recompensa de un collar puede entenderse mediante el uso de un diagrama de liquidación. Al trazar el pago del activo subyacente, opción de venta larga, y la opción de compra corta, podemos ver cuál sería la recompensa de la posición del collar:

En el cuadro de arriba, vemos que por debajo del precio de ejercicio put Precio de ejercicio El precio de ejercicio es el precio al que el tenedor de la opción puede ejercer la opción de comprar o vender un valor subyacente, dependiendo de (Kp) y por encima del precio de ejercicio call (Kc), la recompensa es plana. Las posibles ventajas y desventajas de la cartera son limitadas. Es solo entre los precios de ejercicio que vemos el movimiento de pago de una posición de collar.

Usos de la estrategia de opción de collar

La estrategia de opción de collar se utiliza con mayor frecuencia como una cobertura flexible. La cobertura es una estrategia financiera que los inversores deben comprender y utilizar debido a las ventajas que ofrece. Como inversión protege las finanzas de un individuo de estar expuesto a una situación de riesgo que puede conducir a la pérdida de valor. opción. Si un inversor mantiene una posición larga en una acción, pueden construir una posición de collar para proteger contra grandes pérdidas. Es a través del uso de la opción put protectora. acciones) y comprar una opción de venta con un precio de ejercicio igual o cercano al precio actual del activo subyacente. Una estrategia de venta protectora también se conoce como llamada sintética. opción que se beneficiará cuando el activo subyacente baje de precio. La llamada cubierta Llamada cubierta Una llamada cubierta es una estrategia de gestión de riesgos y opciones que implica mantener una posición larga en el activo subyacente (por ejemplo, acciones) y vender (emitir) una opción de compra sobre el activo subyacente. se vende la opción que se puede usar para pagar la opción de venta y aún permitirá un potencial alza de una apreciación en el activo subyacente, hasta el precio de ejercicio de la llamada. Cuando el costo total de la opción de venta se cubre vendiendo la opción de compra, esto se conoce como collar de costo cero.

Si una acción tiene un fuerte potencial a largo plazo, pero a corto plazo tiene un alto riesgo a la baja, entonces se puede considerar un collar. Los inversores también considerarán una estrategia de collar si una acción en la que tienen una posición larga se ha apreciado significativamente recientemente. Para proteger estas ganancias no realizadas, se puede usar un collar. El uso de una estrategia de collar también se utiliza en fusiones y adquisiciones Fusiones Adquisiciones Proceso de fusiones y adquisiciones Esta guía le explica todos los pasos del proceso de fusiones y adquisiciones. Descubra cómo se completan las fusiones, adquisiciones y acuerdos. En esta guía, describiremos el proceso de adquisición de principio a fin, los diversos tipos de adquirentes (compras estratégicas frente a compras financieras), la importancia de las sinergias, y costos de transacción. En una oferta de acciones, Se puede utilizar un collar para garantizar que una posible depreciación de las acciones de los adquirentes no conduzca a una situación en la que deban pagar mucho más en acciones diluidas.

Estrategia de opción de collar:ejemplo resuelto

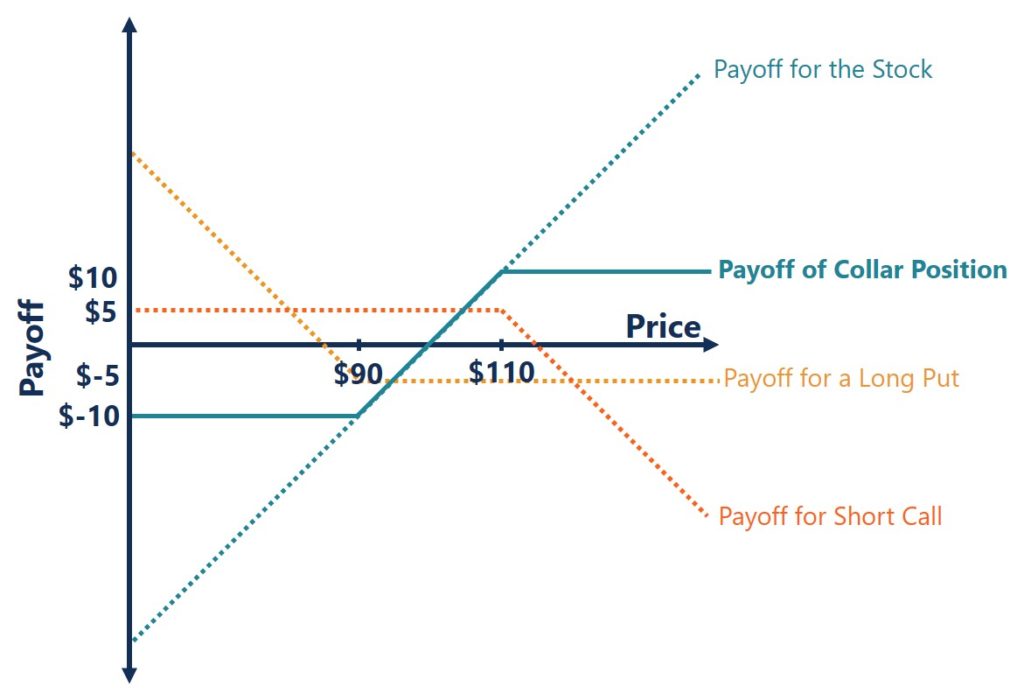

Veamos ahora un ejemplo que implica la creación de un collar. Digamos que tiene una posición larga Posiciones largas y cortas Al invertir, las posiciones largas y cortas representan apuestas direccionales por parte de los inversores de que un valor subirá (cuando es largo) o bajará (cuando es corto). En la negociación de activos, un inversor puede tomar dos tipos de posiciones:largas y cortas. Un inversor puede comprar un activo (a largo plazo), o venderlo (quedando corto). sobre un activo que se ha revalorizado recientemente. El término se usa ampliamente en varias disciplinas, incluida la economía, Finanzas, ya un precio de $ 100. No está seguro de la estabilidad de precios en el futuro a corto plazo y desea utilizar una estrategia de collar. Usted compra una opción de venta Opción de venta Una opción de venta es un contrato de opción que le da al comprador el derecho, pero no la obligación, vender el valor subyacente a un precio específico (también conocido como precio de ejercicio) antes o en una fecha de vencimiento predeterminada. Es uno de los dos tipos principales de opciones, el otro tipo es una opción de compra. con un precio de ejercicio Precio de ejercicio El precio de ejercicio es el precio al que el tenedor de la opción puede ejercer la opción de comprar o vender un valor subyacente, dependiendo de $ 90 con una prima de $ 5. También vende una opción de compra Opción de llamada Una opción de compra, comúnmente conocida como "llamada, "es una forma de contrato de derivados que le da al comprador de la opción de compra el derecho, pero no la obligación, comprar una acción u otro instrumento financiero a un precio específico, el precio de ejercicio de la opción, dentro de un período de tiempo específico. por $ 5 con un precio de ejercicio de $ 110.

¿Cuál es su recompensa si el precio del activo cae a $ 80?

- El comprador no ejercerá la opción de compra que vendió y usted terminará con un pago de $ 5.

- La opción de venta que ha comprado por $ 5 se ejercerá con un precio de ejercicio de $ 90, lo que significa una recompensa de $ 5.

- El activo subyacente tendrá un valor de $ 80, lo que significa una pérdida de $ 20.

La opción de venta de protección Una opción de venta de protección es una estrategia de opciones y gestión de riesgos que implica mantener una posición larga en el activo subyacente (por ejemplo, acciones) y comprar una opción de venta con un precio de ejercicio igual o cercano al precio actual del activo subyacente. Una estrategia de venta protectora también se conoce como llamada sintética. que ha comprado redujo las pérdidas experimentadas por una caída en el precio del activo subyacente. En total, su pérdida neta será: $ 5 + $ 5 - $ 20 =- $ 10 .

En lugar de experimentar la pérdida total de $ 80 - $ 100 =- $ 20, ha terminado con una pérdida neta de solo $ 10.

¿Cuál es su beneficio si el precio del activo Clase de activo Una clase de activo es un grupo de vehículos de inversión similares? Por lo general, se negocian en los mismos mercados financieros y están sujetos a las mismas reglas y regulaciones. aumenta a $ 105?

- La opción de compra que vendió por $ 5 no se ejercerá ya que el precio del activo subyacente aún está por debajo del precio de ejercicio. Terminará con una recompensa de $ 5.

- La opción de venta que ha comprado no se ejercerá ya que el precio subyacente está por encima del precio de ejercicio. Obtendrá una pérdida neta de $ 5.

- El subyacente valdrá $ 105, lo que significa una ganancia neta de $ 5.

Las opciones call y put fuera del dinero:Calls y Puts Una opción es un contrato derivado que le da al tenedor el derecho, pero no la obligación, comprar o vender un activo en una fecha determinada a un precio específico. ambos no fueron ejercitados. La venta de la opción de compra cubrió el costo de comprar la opción de venta, por lo que el pago y la pérdida de las dos transacciones se cancelaron entre sí. En total, su pago neto será: $ 5 - $ 5 + $ 5 =$ 5 .

Es la misma recompensa por mantener el activo subyacente:$ 105 - $ 100 =$ 5

¿Cuál es su recompensa si el precio del activo aumenta a $ 115?

- La opción de compra que ha vendido por $ 5 se ejercerá a un precio de ejercicio Precio de ejercicio El precio de ejercicio es el precio al que el tenedor de la opción puede ejercer la opción de comprar o vender un valor subyacente. dependiendo de $ 110. La recompensa será de $ 0.

- La opción de venta que compró por $ 5 no se ejercerá. La pérdida de la transacción será de - $ 5.

- El activo subyacente tendrá un valor de $ 115, lo que significa una ganancia de $ 15,

En este escenario, terminarías con una recompensa neta de $ 0 - $ 5 + $ 15 =$ 10 .

Es menor que si hubiera tenido el activo subyacente Clase de activo Una clase de activo es un grupo de vehículos de inversión similares. Por lo general, se negocian en los mismos mercados financieros y están sujetos a las mismas reglas y regulaciones .:$ 115 - $ 100 =$ 15. En este escenario, el collar está limitando el potencial alcista del activo subyacente.

En los escenarios anteriores, la opción de compra Opción de llamada Una opción de compra comúnmente conocida como "llamada, "es una forma de contrato de derivados que le da al comprador de la opción de compra el derecho, pero no la obligación, comprar una acción u otro instrumento financiero a un precio específico, el precio de ejercicio de la opción, dentro de un período de tiempo específico. que ha vendido cubre completamente el costo de comprar la opción de venta Opción de venta Una opción de venta es un contrato de opción que le da al comprador el derecho, pero no la obligación, vender el valor subyacente a un precio específico (también conocido como precio de ejercicio) antes o en una fecha de vencimiento predeterminada. Es uno de los dos tipos principales de opciones, el otro tipo es una opción de compra. Se llama collar de costo cero. A continuación se muestra una ilustración de la posición del collar:

Aquí, podemos ver que la pérdida tiene un tope si el precio del activo subyacente cae por debajo de $ 90. Similar, si el precio del activo subyacente sube por encima de $ 110, la recompensa también está limitada. Para ilustrar más esto, veamos dos escenarios más.

¿Cuál sería la recompensa si el activo bajara de precio a $ 0?

- La opción de compra Opción de llamada Una opción de compra comúnmente conocida como "llamada, "es una forma de contrato de derivados que le da al comprador de la opción de compra el derecho, pero no la obligación, comprar una acción u otro instrumento financiero a un precio específico, el precio de ejercicio de la opción, dentro de un período de tiempo específico. que haya vendido por $ 5 no se ejercitaría y la recompensa sería de $ 5.

- La opción de venta que ha comprado por $ 5 se ejercerá a un precio de ejercicio de $ 90. La recompensa sería de $ 90 - $ 5 =$ 85.

- El activo subyacente ha caído de $ 100 a $ 0, resultando en una pérdida de $ 100.

La recompensa neta para ti sería $ 5 + $ 85 - $ 100 =- $ 10 .

Es la misma recompensa cuando el activo cayó a un precio de $ 80. Vemos que la opción de venta protectora es una opción de gestión de riesgos y una estrategia de opciones que implica mantener una posición larga en el activo subyacente (por ejemplo, acciones) y comprar una opción de venta con un precio de ejercicio igual o cercano al precio actual del activo subyacente. Una estrategia de venta protectora también se conoce como llamada sintética. está limitando las pérdidas experimentadas por una caída en el activo subyacente.

¿Cuál sería la recompensa si el activo subiera de precio a $ 200?

- La opción de compra que vendió por $ 5 se ejercitaría y la recompensa sería de $ 5 - $ 90 =- $ 85.

- La opción de venta Opción de venta Una opción de venta es un contrato de opción que le da al comprador el derecho, pero no la obligación, vender el valor subyacente a un precio específico (también conocido como precio de ejercicio) antes o en una fecha de vencimiento predeterminada. Es uno de los dos tipos principales de opciones, el otro tipo es una opción de compra. que haya comprado por $ 5 no se ejercerá. La pérdida de esta transacción sería - $ 5.

- El activo subyacente aumentó de $ 100 a $ 200, resultando en una ganancia de $ 100.

La recompensa neta para ti sería - $ 85 - $ 5 + $ 100 =$ 10 .

Es la misma recompensa cuando el precio aumentó a 115 dólares. Aquí, podemos ver cómo la posición del collar limitó el potencial de subida del activo subyacente.

Recursos adicionales

Gracias por leer el recurso de CFI sobre la estrategia de opción de collar. Si desea aprender sobre conceptos relacionados, consulte los otros recursos de CFI a continuación:

- HedgingHedgingHedging es una estrategia financiera que los inversores deben comprender y utilizar debido a las ventajas que ofrece. Como inversión protege las finanzas de un individuo de estar expuesto a una situación de riesgo que puede conducir a la pérdida de valor.

- Put protectora Put protectora Una opción put protectora es una estrategia de opciones y gestión de riesgos que implica mantener una posición larga en el activo subyacente (por ejemplo, acciones) y comprar una opción de venta con un precio de ejercicio igual o cercano al precio actual del activo subyacente. Una estrategia de venta protectora también se conoce como llamada sintética.

- Posición sintética Posición sintética Una posición sintética es una opción de negociación que se utiliza para simular las características de otra posición comparable. Más específicamente, se crea una posición sintética para

- Caso de estudio de opciones - Long Call Estudio de caso de opciones - Long Call Para estudiar la naturaleza compleja y las interacciones entre las opciones y el activo subyacente, presentamos un caso de estudio de opciones. Es mucho más fácil

invertir

- ¿Qué son los fondos del mercado monetario?

- Recompras de acciones:¿Por qué las empresas recompran sus propias acciones y es bueno para los inversores?

- ¿Cuál es el criterio de seguridad primero de Roy?

- Compendio semanal del mercado:aumento de las tasas de interés,

- The Capital One Breach:qué saber y cómo protegerse

- ¿Qué es un pagaré a mediano plazo (MTN)?

-

Cómo solicitar una subvención del gobierno para cambiar casas

Cómo solicitar una subvención del gobierno para cambiar casas Propina La investigación es muy importante. Intentar escribir información convincente sin hacer una investigación adecuada parecerá falso. Copiar editar los documentos que se enviarán varias veces. ...

-

Calificaciones de cupones de alimentos de Alabama y cálculo de beneficios

Calificaciones de cupones de alimentos de Alabama y cálculo de beneficios En 2010, Alabama tenía la novena tasa de pobreza más alta de Estados Unidos. El Programa de Asistencia de Nutrición Suplementaria ayuda a las familias de bajos ingresos en los Estados Unidos también ...

-

Cambio estratégico en la banca de antes a después de la crisis:evidencia de Europa, Norteamérica, y Asia

Cambio estratégico en la banca de antes a después de la crisis:evidencia de Europa, Norteamérica, y Asia Por Boris Liedtke y David Young Introducción Las crisis económicas y financieras a menudo conducen a cambios profundos en la forma en que las empresas, y especialmente instituciones financier...

-

La mayoría de los estadounidenses no tienen suficientes ahorros para cubrir una emergencia de $ 1000

La mayoría de los estadounidenses no tienen suficientes ahorros para cubrir una emergencia de $ 1000 Stephen Nelson se despertó ante el desastre. Cuando escuchó un sonido goteando desde la habitación del segundo piso en su condominio en el sur de California a las 4 a.m. el pasado junio, pensó que e...