¿Qué es Chandelier Exit?

Chandelier Exit (CE) es un indicador basado en la volatilidad que identifica los puntos de salida de stop loss para posiciones comerciales largas y cortas Posiciones largas y cortas En la inversión, Las posiciones largas y cortas representan apuestas direccionales por parte de los inversores de que un valor subirá (cuando es largo) o bajará (cuando es corto). En la negociación de activos, un inversor puede tomar dos tipos de posiciones:largas y cortas. Un inversor puede comprar un activo (a largo plazo), o véndalo (quedando corto). Chuck Le Beau, un reconocido experto en estrategias de salida, desarrolló el indicador CE. Sin embargo, Alexander Elder presentó la estrategia a los comerciantes a través de su libro "Ven a mi sala de operaciones, ”Que se publicó en 2002. Chandelier Exits toma prestado su nombre de los candelabros que cuelgan del techo de una casa.

La salida del candelabro se basa en el indicador de rango verdadero promedio (ATR). Está diseñado para mantener a los operadores en la tendencia hasta que ocurra una inversión de tendencia definida. Los comerciantes utilizan CE para maximizar sus rendimientos en una operación y tomar decisiones de salida de Stop Loss Orden de Stop Loss Una orden de Stop Loss es una herramienta utilizada por los comerciantes e inversores para limitar las pérdidas y reducir la exposición al riesgo. Obtenga más información sobre las órdenes de stop-loss en este artículo. Se basa en el principio de que una inversión de tendencia es altamente probable cuando el precio de un activo se mueve contra una tendencia existente hasta tres veces la volatilidad promedio. Utiliza los precios altos y bajos durante un período de tiempo definido para calcular el valor CE.

Cómo usar la salida de candelabro

El objetivo principal de usar Chandelier Exit es alertar al comerciante sobre una posible inversión de tendencia después de una tendencia extendida. Durante las sesiones de negociación de menor volatilidad, los traders establecen pequeños trailing stop loss. Esto les permite cerrar sus operaciones cerca de la cima y obtener el máximo rendimiento de sus inversiones. La posibilidad de un cambio de tendencia es baja durante las sesiones de negociación de baja volatilidad. Sin embargo, en operaciones de mayor volatilidad, Los comerciantes establecen una pérdida final mayor para protegerse de las operaciones entrecortadas.

Debido a la estrecha relación entre el stop loss y la volatilidad, Los comerciantes utilizan Chandelier Exit como un stop loss dinámico y como una forma de protegerse de las pérdidas resultantes de los cambios de tendencia. La mayoría de los traders profesionales recomiendan usar Chandelier Exit como una herramienta de stop loss en lugar de como una herramienta para generar señales comerciales. Esto se debe a que, como señal comercial, es propenso a generar señales falsas.

Al usar Chandelier Exit para análisis técnico, Charles Le Beau recomendó establecer un período de entrada de 22 y un múltiplo de 3 veces el rango verdadero promedio. La razón para utilizar un período de entrada de 22 es que normalmente hay 22 días de negociación en un mes. El uso de 22 niveles de precios permite fluctuaciones de precio a corto plazo. Sin embargo, Los traders experimentados tienen la libertad de elegir diferentes configuraciones en función de su tolerancia al riesgo y estilo de negociación.

Fórmula y cálculos

Las salidas del candelabro muestran dos líneas:la salida del candelabro es larga y la salida del candelabro es corta. La salida larga se usa para cerrar posiciones largas, mientras que la salida corta se usa para cerrar posiciones cortas. Por lo tanto, la regla del indicador es cerrar posiciones largas cuando el precio desciende por debajo de la salida larga y cerrar posiciones cortas cuando el precio supera la salida corta.

El candelabro largo y corto se utilizan para calcular el valor de ATR. Luego, utilizando la configuración recomendada de 22 períodos, la salida del candelabro calculará el máximo más alto o el mínimo más bajo para el mismo período utilizado para calcular el ATR. Finalmente, reste el ATR múltiple de la cifra obtenida para el máximo más alto, y agregue múltiples ATR al valor obtenido para el mínimo más bajo.

Las fórmulas para las dos líneas son las siguientes:

Candelabro Salida Larga:Máximo Máximo de n días - ATR (n) x Multiplicador

Salida de candelabro corta:n días Mínimo Mínimo + ATR (n) x Multiplicador

Dónde:

- N es el período unitario predeterminado de 22 o el número que elige el comerciante.

- El multiplicador es el rango verdadero promedio 3.0 predeterminado.

Tendencia alcista de la lámpara

Una tendencia alcista ocurre cuando el precio de un valor se mueve en una dirección ascendente, y cada pico y valle sucesivos es más alto que otros por debajo de él. Una tendencia alcista permite a los operadores maximizar sus rendimientos del valor antes de que se produzca un cambio de tendencia. La salida Chandelier se utiliza para identificar una tendencia alcista y establecer un trailing stop bajo. Después de detectar el posible punto de inversión de la tendencia, un comerciante puede encontrar otro indicador de análisis técnico que active señales de compra dentro de la tendencia.

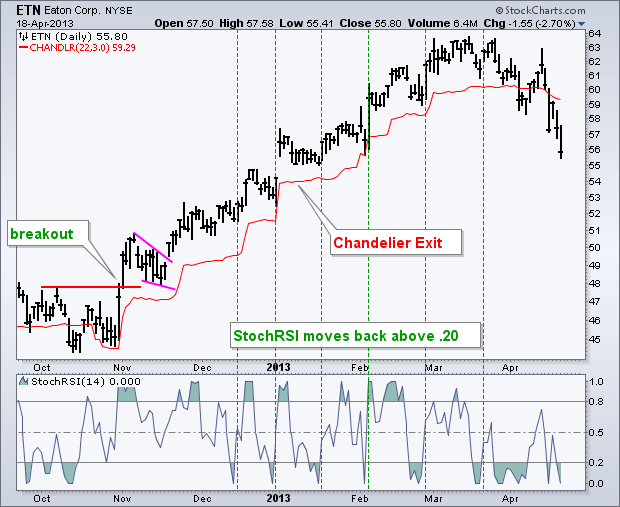

El gráfico a continuación muestra a ETN Eaton Corporation rompiendo y comenzando una tendencia alcista. El indicador identificó la tendencia alcista en las acciones de la empresa y siguió la acción del precio a medida que aumentaba de manera constante.

Tendencia bajista del candelabro

Una tendencia bajista ocurre cuando el precio de un valor baja durante un período de tiempo. Se caracteriza por picos y valles más bajos. Los operadores deben ser rápidos para evitar tendencias bajistas, ya que una tendencia bajista continua puede afectar negativamente el valor de un valor. Los traders utilizan indicadores técnicos como Chandelier Exits para detectar y confirmar tendencias bajistas.

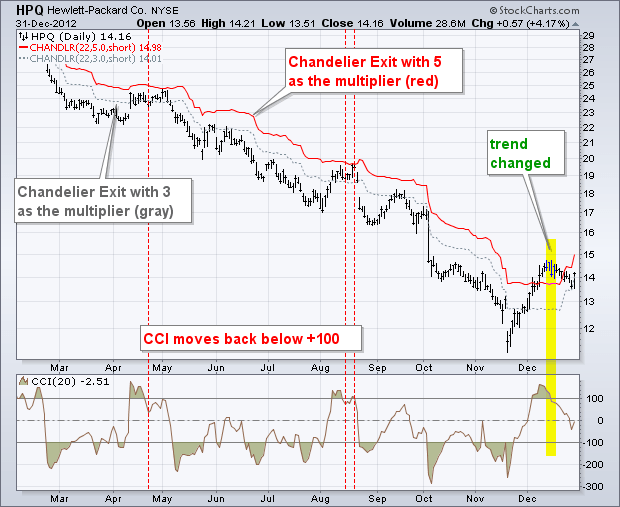

Las salidas de candelabro se pueden utilizar junto con el índice de fuerza relativa Índice de fuerza relativa (RSI) El índice de fuerza relativa (RSI) es uno de los osciladores de impulso más populares y ampliamente utilizados. Fue desarrollado originalmente por el famoso ingeniero mecánico convertido en analista técnico, J. Welles Wilder. El RSI mide tanto la velocidad como la tasa de cambio en el precio que muestra la fuerza de una tendencia bajista y ayuda al operador a decidir si debe ingresar o no en una posición corta. El siguiente gráfico muestra las acciones de HPQ Hewlett-Packard Co.que experimentaron una tendencia bajista en 2012:

Las acciones tecnológicas suelen ser más volátiles que otras, y esto significa que el multiplicador debe incrementarse. En el gráfico, una salida de candelabro con un período de entrada de 22 y un múltiplo de 3 habría desencadenado algún stop loss antes de que continuara la tendencia. Aumentar el multiplicador de 3 a 5 permite una mayor volatilidad. La compañía mantuvo el multiplicador aumentado hasta una ruptura que marcó el final de una tendencia bajista y el inicio de una tendencia alcista.

Recursos adicionales

CFI ofrece el Analista de Valuación y Modelado Financiero (FMVA) ™ Conviértase en Analista de Valuación y Modelado Financiero Certificado (FMVA) ® La certificación Analista de Valuación y Modelado Financiero (FMVA) ® de CFI lo ayudará a ganar la confianza que necesita en su carrera financiera. ¡Inscríbase hoy! programa de certificación para aquellos que buscan llevar sus carreras al siguiente nivel. Para seguir aprendiendo y avanzando en su carrera, los siguientes recursos serán útiles:

- Prima de riesgo de mercado Prima de riesgo de mercado La prima de riesgo de mercado es el rendimiento adicional que un inversor espera de tener una cartera de mercado de riesgo en lugar de activos libres de riesgo.

- Swing TradingSwing TradingSwing es una técnica de negociación que los operadores utilizan para comprar y vender acciones cuando los indicadores apuntan a una tendencia al alza (positiva) o a la baja (negativa).

- Mecanismos de negociación Mecanismos de negociación Los mecanismos de negociación se refieren a los diferentes métodos por los que se negocian los activos. Los dos tipos principales de mecanismos de negociación son los mecanismos de negociación basados en cotizaciones y los mecanismos de negociación basados en órdenes.

- VIXVIX El Chicago Board Options Exchange (CBOE) creó el VIX (CBOE Volatility Index) para medir la volatilidad esperada a 30 días del mercado de valores de EE. UU. a veces llamado "índice de miedo". El VIX se basa en los precios de las opciones del índice S&P 500.

invertir

-

Podría duplicar su dinero (al menos) 10 veces entre ahora y justo después de las elecciones

Podría duplicar su dinero (al menos) 10 veces entre ahora y justo después de las elecciones Tom Gentile Como hemos hablado antes, el mercado de valores puede actuar como una especie de bola de cristal para una inminente elección presidencial estadounidense. Lo he hecho, muchos analistas i...

-

¿Qué es un cheque electrónico y cómo funciona?

¿Qué es un cheque electrónico y cómo funciona? Un cheque electrónico contiene datos computarizados. Cheques electrónicos, o cheques electrónicos, se han convertido en una forma de pago popular porque reducen el tiempo y el dinero necesarios para ...

-

Encuesta:los expertos ven un repunte sólido en los mercados sacudidos luego de la contracción del coronavirus en 'dos trimestres'

Encuesta:los expertos ven un repunte sólido en los mercados sacudidos luego de la contracción del coronavirus en 'dos trimestres' Los mercados van y vienen a medida que los inversores juzgan el impacto económico del nuevo coronavirus, pero los expertos dicen que es probable que empeore antes de mejorar. El retroceso económico ...

-

Formas económicas de alinear los estantes de la despensa

Formas económicas de alinear los estantes de la despensa Los revestimientos de los estantes ayudan a mantener limpia la despensa. Revestir los estantes de la despensa es una de esas cosas que no tiene que hacer absolutamente, pero es una buena idea. Los re...