¿Qué es aversión al riesgo?

Alguien que tiene aversión al riesgo tiene la característica o rasgo de preferir evitar pérdidas a obtener ganancias. Esta característica suele atribuirse a inversores o participantes del mercado que prefieren inversiones con rendimientos más bajos y riesgos relativamente conocidos sobre inversiones con rendimientos potencialmente más altos pero también con mayor incertidumbre y más riesgo. Un concepto común ligado al riesgo, uno que compara el nivel de riesgo de una inversión o cartera individual con el nivel de riesgo general en el mercado de valores, es el concepto de beta Beta sin apalancamiento / Beta de activos Beta sin apalancamiento (Beta de activos) es la volatilidad de los rendimientos de una empresa, sin considerar su apalancamiento financiero. Solo tiene en cuenta sus activos.

Tipos de inversiones que eligen los inversores con aversión al riesgo

Un inversor con aversión al riesgo tiende a evitar inversiones de riesgo relativamente más alto, como acciones, opciones, y futuros. Prefieren seguir con inversiones con rendimientos garantizados y riesgo bajo o nulo. Estas inversiones incluyen, por ejemplo, bonos del gobierno y letras del Tesoro. A continuación se muestran dos listas que clasifican las inversiones de menor y mayor riesgo. Tenga en cuenta que, si bien los niveles de riesgo relativo de varios tipos de inversiones generalmente permanecen constantes, Puede haber situaciones en las que una inversión normalmente de bajo riesgo tenga un riesgo mayor o viceversa.

Más seguro inversiones de bajo riesgo

- Cautiverio

- Certificados de depósito

- seguridades del Tesoro

- Seguro de vida

- Bonos corporativos de grado de inversión

- Préstamos Bullet Préstamo Bullet Un préstamo bullet es un tipo de préstamo en el que el capital prestado se reembolsa al final del plazo del préstamo. En algunos casos, el gasto por intereses es

- ETF *

Además de estas inversiones específicas, cualquier tipo de instrumento de deuda emitido por una empresa generalmente se considerará una caja fuerte, Inversión de bajo riesgo. Estos instrumentos de deuda suelen ser adecuados para una estrategia de inversión con aversión al riesgo.

Estos instrumentos son de menor riesgo, al menos en parte, debido a su característica de prioridad absoluta. En caso de disolución o quiebra de una empresa, Existe un orden definido de reembolso para los acreedores e inversores de la empresa. Legalmente, la empresa debe pagar primero a los deudores antes de pagar a los accionistas preferentes y accionistas comunes (inversores de capital).

Inversiones de mayor riesgo

- Cepo

- Acciones Penny

- Los fondos de inversión

- Derivados financieros (opciones, orden, futuros)

- Materias primas

- ETF *

* Algunos ETF conllevan un mayor riesgo, pero la mayoría de los ETF especialmente aquellos invertidos en índices de mercado, se consideran bastante seguros, especialmente en comparación con las inversiones en acciones individuales. Esto se debe a que, por lo general, experimentan una volatilidad relativamente menor, debido a su naturaleza diversificada. Tenga en cuenta, sin embargo, que algunos ETF se invierten en valores de riesgo significativamente mayor. Por eso, la inclusión de ETF en las categorías de riesgo alto y bajo.

Recursos adicionales

Gracias por leer esta guía para comprender la definición de aversión al riesgo para los inversores. La misión de CFI es ayudarlo a avanzar en su carrera en la industria de servicios financieros. Con ese objetivo en mente, Estos recursos adicionales de CFI serán muy útiles:

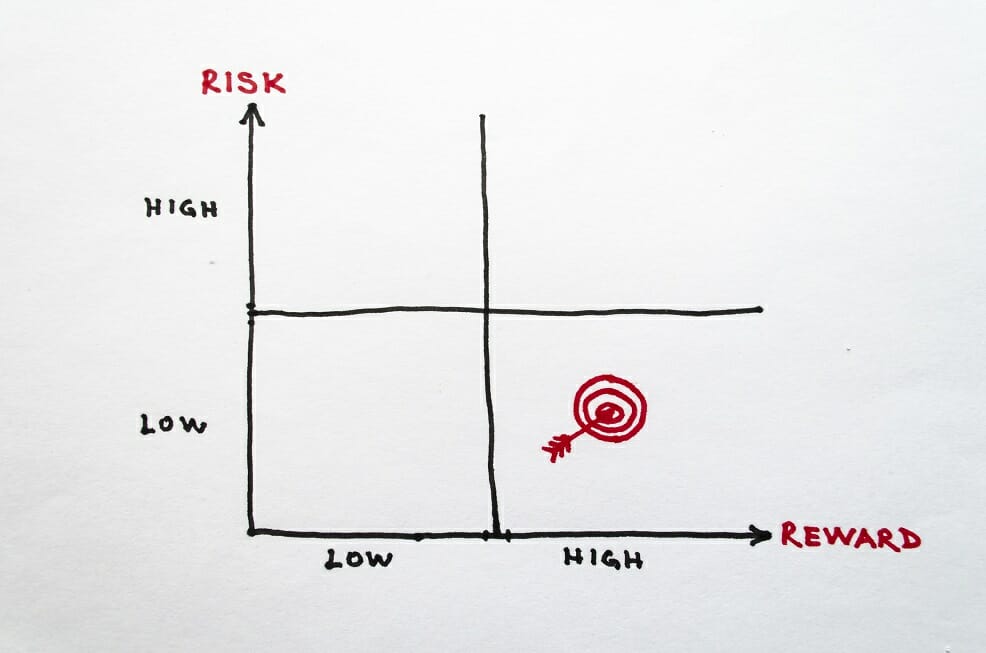

- Riesgo y rendimiento Riesgo y rendimiento Al invertir, el riesgo y el rendimiento están altamente correlacionados. Un mayor rendimiento potencial de la inversión suele ir de la mano con un mayor riesgo. Los diferentes tipos de riesgos incluyen el riesgo específico del proyecto, riesgo específico de la industria, riesgo competitivo, riesgo internacional, y riesgo de mercado.

- Riesgo sistemático Riesgo sistémico El riesgo sistémico es la parte del riesgo total que es causado por factores fuera del control de una empresa o individuo específico. El riesgo sistemático es causado por factores externos a la organización. Todas las inversiones o valores están sujetos a riesgo sistemático y, por lo tanto, es un riesgo no diversificable.

- Riesgo sistémico Riesgo sistémico El riesgo sistémico se puede definir como el riesgo asociado con el colapso o la quiebra de una empresa. industria, institución financiera o toda una economía. Es el riesgo de una falla importante de un sistema financiero, por el cual se produce una crisis cuando los proveedores de capital pierden la confianza en los usuarios del capital

- Guía de modelos financieros Guía gratuita de modelos financieros Esta guía de modelos financieros cubre consejos de Excel y mejores prácticas sobre supuestos, conductores previsión vinculando las tres declaraciones, Análisis DCF, más

Finanzas

-

Lo que todo jubilado debe saber sobre los programas 26 (f)

Lo que todo jubilado debe saber sobre los programas 26 (f) El gobierno está a punto de lanzar un controvertido plan que obligará a muchos estadounidenses a cambiar la forma en que administran su jubilación. Apodado el Obamacare de la planificación financier...

-

Más de la mitad de los estadounidenses de 60 años o más no saben nada sobre las criptomonedas

Más de la mitad de los estadounidenses de 60 años o más no saben nada sobre las criptomonedas Muchos o todos los productos aquí son de nuestros socios que nos pagan una comisión. Así es como ganamos dinero. Pero nuestra integridad editorial garantiza que las opiniones de nuestros expertos no s...

-

¿Qué es una deuda incobrable?

¿Qué es una deuda incobrable? Primero, determinemos qué significa el término deuda incobrable. Algunas veces, al final del período fiscal Año fiscal (FY) Un año fiscal (FY) es un período de 12 meses o 52 semanas utilizado por los ...

-

¿Qué es el contango?

¿Qué es el contango? Contango ocurre cuando el precio spot es más bajo que el precio futuro, o en otras palabras, los inversores están dispuestos a pagar una prima por un producto básico en el futuro. Esto provoca una cur...