¿Qué es una línea de crédito renovable?

Una línea de crédito renovable es una línea de crédito que se establece entre un banco y una empresa. Viene con una cantidad máxima establecida, y la empresa puede acceder a los fondos en cualquier momento cuando sea necesario. Los otros nombres de una línea de crédito renovable son línea operativa, línea bancaria, o, simplemente, un revólver.

Un tipo de crédito renovable es principalmente útil para fines operativos, especialmente para cualquier negocio que experimente fuertes fluctuaciones en sus flujos de efectivo y algunos gastos grandes inesperados. En otras palabras, es necesario para las empresas que a veces pueden tener saldos de efectivo bajos para respaldar su capital de trabajo neto Capital de trabajo neto El capital de trabajo neto (NWC) es la diferencia entre los activos corrientes de una empresa (neto de efectivo) y los pasivos corrientes (neto de deuda) en su balance general . necesidades. Debido a esto, A menudo se considera una forma de financiación a corto plazo que normalmente se amortiza rápidamente.

Cuando una empresa solicita un revólver, un banco considera varios factores importantes para determinar la solvencia de la empresa. Incluyen la cuenta de resultados, estado de flujo de efectivo, Estado de flujo de efectivo Un estado de flujo de efectivo contiene información sobre cuánto efectivo generó y utilizó una empresa durante un período determinado. y estado de situación financiera.

Características de una línea de crédito renovable

1. Barrido de efectivo

El revólver a menudo está estructurado con una disposición de barrido de efectivo (o barrido de deuda). Significa que cualquier exceso de flujo de caja libre generado por una empresa será utilizado por el banco para pagar la deuda pendiente del revólver antes de lo previsto.

Hacerlo obliga a la empresa a realizar el reembolso a un ritmo más rápido en lugar de distribuir el efectivo a sus accionistas o inversores. Además, minimiza el riesgo crediticio y la responsabilidad que proviene de una empresa que quema sus reservas de efectivo para otros fines, como hacer grande, compras excesivas.

2. Gastos por intereses

Al prestatario se le cobran intereses basados únicamente en el monto del retiro y no en toda la línea de crédito. La parte restante del revólver siempre está lista para usarse. Esta característica de flexibilidad y conveniencia incorporadas es lo que le da al revólver su principal ventaja. En cuanto a su saldo pendiente, una empresa puede tener la opción de pagar el monto total de una vez o simplemente realizar pagos mínimos mensuales.

La tasa de interés suele estar cerca de la tasa que se encuentra en la deuda a plazo senior de la empresa. Sin embargo, puede ser variable y se basa en la tasa preferencial del banco más una prima, con una prima adicional determinada en función de la solvencia crediticia de la empresa simplemente pon, es cuán "digno" o merecedor es uno de crédito. Si un prestamista confía en que el prestatario cumplirá con su obligación de deuda de manera oportuna, el prestatario se considera solvente.

3. Cantidad máxima

Cuando una empresa experimenta un déficit en los flujos de efectivo para cumplir con las obligaciones financieras, se puede corregir rápidamente tomando prestado de un revólver. Hay un monto máximo de préstamo establecido por el banco. Sin embargo, el banco puede revisar el revólver anualmente. Si los ingresos de una empresa caen drásticamente, el banco puede reducir la cantidad máxima del revólver para protegerlo del riesgo de incumplimiento.

En cambio, si una empresa tiene un buen puntaje crediticio, fuertes reservas de efectivo, una línea de fondo constante y creciente, y está haciendo regular, pagos consistentes en un revólver, el banco puede acordar aumentar el límite máximo.

4. Comisión de compromiso

Para iniciar la línea de crédito renovable, un banco puede cobrar una comisión por compromiso. Compensa al prestamista por mantener el acceso abierto a un préstamo potencial, donde los pagos de intereses solo se activan cuando se gira el revólver. La tarifa real puede ser una tarifa fija o un porcentaje fijo.

5. Reutilización

Este tipo de préstamo se denomina revólver porque una vez que se cancela el monto pendiente, el prestatario puede utilizarlo una y otra vez. Es un ciclo rotativo de retiro, gasto, y reembolsar cualquier número de veces hasta que expire el acuerdo:el plazo del revólver termina.

Una línea de crédito renovable es diferente de un préstamo a plazos, donde hay pagos fijos mensuales durante un período determinado. Una vez que el préstamo a plazos se haya pagado en su totalidad, no puedes volver a usarlo como el revólver. El prestatario debe solicitar un nuevo préstamo a plazos.

Revólver en un modelo financiero

Una línea de crédito renovable es una parte importante del modelo financiero ¿Qué es el modelo financiero? El modelo financiero se realiza en Excel para pronosticar el desempeño financiero de una empresa. Descripción general de lo que es el modelado financiero, cómo y por qué construir un modelo. porque subraya los cambios en la deuda de una empresa basados en supuestos operativos. Por ejemplo, si se proyecta que los ingresos caerán drásticamente en los próximos años, una empresa buscará fuentes adicionales de financiamiento para financiar I + D o gastos de capital como formas de hacer crecer el negocio. Puede emitir más deuda para hacer los gastos necesarios.

Como se mencionó antes, la empresa puede realizar una reducción de revólver si no dispone de efectivo suficiente para pagar la deuda. Por lo tanto, un cambio en el revólver es provocado por un cambio en el nivel de deuda de una empresa. Es más, un revólver ayuda a mantener un modelo financiero equilibrado porque calcula cualquier exceso de efectivo generado o déficit de efectivo para un año determinado.

Un ejemplo de una línea de crédito renovable

Industria estacional

En la industria hotelera, que se considera estacional, una estación de esquí puede experimentar una escasez de ingresos operativos durante los meses de verano; por lo tanto, es posible que no pueda cubrir su nómina. Adicionalmente, si realiza la mayor parte de sus ventas a crédito, entonces la empresa estará esperando para cobrar sus cuentas por cobrar. ContabilidadNuestras guías y recursos contables son guías de autoaprendizaje para aprender contabilidad y finanzas a su propio ritmo. Explore cientos de guías y recursos. antes de realizar gastos de inventario.

Tener un revólver permitirá que la empresa pueda acceder a fondos en cualquier momento cuando requiera dinero para sus operaciones diarias.

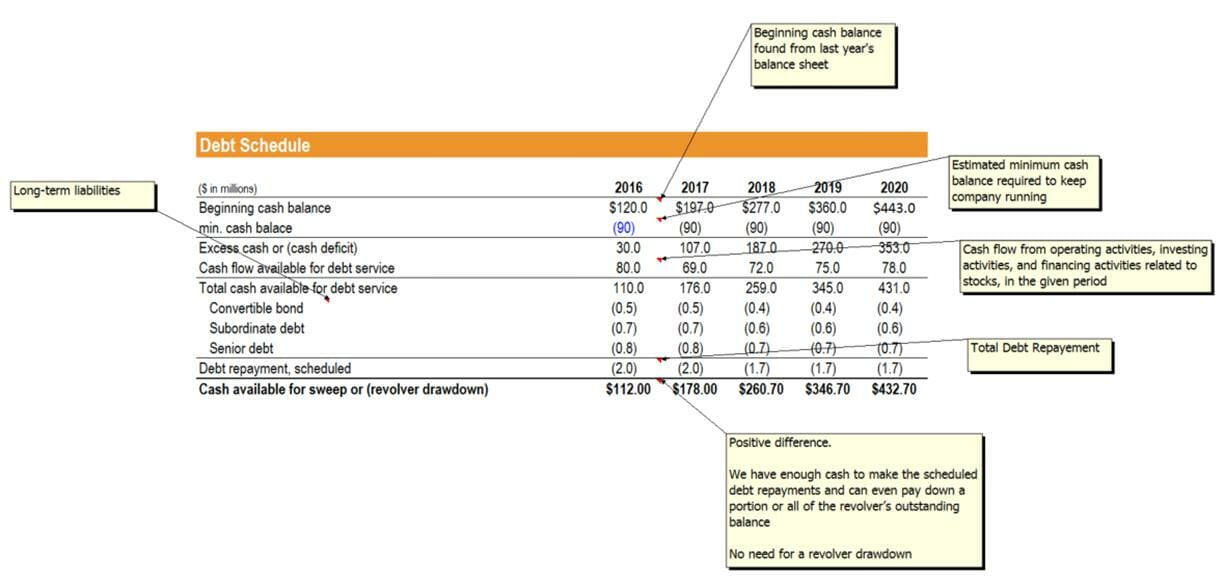

Cálculo de barrido (consulte la figura siguiente)

Para calcular el efectivo disponible para barrer, Tomamos el saldo de efectivo inicial Equivalentes de efectivo El efectivo y los equivalentes de efectivo son los más líquidos de todos los activos en el balance. Los equivalentes de efectivo incluyen valores del mercado monetario, aceptaciones bancarias que se encuentran en el balance general del año pasado bajo activos y restar de él el saldo de efectivo mínimo estimado requerido para mantener una empresa en funcionamiento. Se realiza una mayor diligencia si necesitamos un saldo mínimo de efectivo preciso.

Luego, la diferencia se agrega al flujo de efectivo de las actividades operativas, Actividades de inversión, y actividades de financiación en el período. Ahora tenemos efectivo disponible para el servicio de la deuda. Después, tomamos la suma de todos los pagos de deuda programados y la restamos del efectivo disponible para el servicio de la deuda.

Si la diferencia resulta ser positiva, entonces tenemos suficiente efectivo para hacer los pagos de deuda programados e incluso podemos pagar una parte o la totalidad del saldo pendiente del revólver. La empresa puede incluso realizar reembolsos completos anticipados de otros saldos de deuda.

Sin embargo, si la diferencia es negativa, entonces no habría suficiente efectivo para pagar la deuda; por lo tanto, la empresa tendrá que recurrir al revólver para cubrir la escasez de efectivo.

Aprender más, lanzar nuestros cursos de modelado financiero.

Recursos adicionales

CFI ofrece la página del programa Commercial Banking &Credit Analyst (CBCA) ™ - CBCAG Obtenga la certificación CBCA ™ de CFI y conviértase en un analista de banca comercial y crédito. Inscríbase y avance en su carrera con nuestros programas y cursos de certificación. programa de certificación para aquellos que buscan llevar sus carreras al siguiente nivel. Para seguir aprendiendo y desarrollando su base de conocimientos, explore los recursos relevantes adicionales a continuación:

- Cómo vincular los 3 estados financieros Cómo se vinculan los 3 estados financieros ¿Cómo se vinculan los 3 estados financieros? Explicamos cómo vincular los 3 estados financieros para crear modelos financieros y

- Modelo de 3 estados en Excel Modelo de 3 estados Un modelo de 3 estados vincula el estado de resultados, hoja de balance, y estado de flujo de efectivo en un modelo financiero conectado dinámicamente. Ejemplos, guía

- Guía de modelos DCF Guía gratuita de formación sobre modelos DCF Un modelo DCF es un tipo específico de modelo financiero que se utiliza para valorar una empresa. El modelo es simplemente un pronóstico del flujo de caja libre sin apalancamiento de una empresa.

- Métodos de valoración Métodos de valoración Al valorar una empresa como empresa en funcionamiento, se utilizan tres métodos de valoración principales:análisis DCF, empresas comparables, y transacciones precedentes

Finanzas

-

Saldo de cuenta vs. Saldo disponible

Saldo de cuenta vs. Saldo disponible El saldo de su cuenta refleja la cantidad de dinero en la cuenta, mientras que el saldo disponible toma en cuenta las transacciones pendientes. Su cuenta bancaria o de crédito generalmente tiene dos ...

-

4 formas inesperadas de subir de nivel su 401 (k)

4 formas inesperadas de subir de nivel su 401 (k) Los costos de jubilación se disparan en medio del aumento de los precios, preocupaciones de inflación La Administración del Seguro Social está considerando aumentar los pagos de jubilación el próxim...

-

Sin bancos, Las empresas de cannabis están recurriendo a las criptomonedas

Sin bancos, Las empresas de cannabis están recurriendo a las criptomonedas Muchos o todos los productos aquí son de nuestros socios que nos pagan una comisión. Así es como ganamos dinero. Pero nuestra integridad editorial garantiza que las opiniones de nuestros expertos no s...

-

¿Deberían los autónomos aprovechar una IRA?

¿Deberían los autónomos aprovechar una IRA? Uno de los preciosos Oh, cosas tan dulces a las que renuncias cuando te conviertes en autónomo es un plan 401 (k) patrocinado por el empleador, junto con las contribuciones equivalentes. Pero en el ot...