¿Qué es el riesgo regulatorio?

El riesgo regulatorio es el riesgo de que un cambio en las regulaciones o la legislación afecte un valor, empresa Corporación Una corporación es una entidad legal creada por individuos, accionistas, o accionistas, con el propósito de operar con fines de lucro. Las corporaciones pueden celebrar contratos, demandar y ser demandado, activos propios, remitir impuestos federales y estatales, y pedir dinero prestado a instituciones financieras. o industria. Las empresas deben cumplir con las regulaciones establecidas por los órganos de gobierno que supervisan su industria. Por lo tanto, cualquier cambio en las regulaciones puede causar un efecto dominó en toda la industria.

Las regulaciones pueden incrementar los costos de operación, introducir obstáculos legales y administrativos, y, a veces, incluso restringir la actividad empresarial de una empresa.

Riesgo regulatorio por cambios regulatorios

Los organismos gubernamentales y reguladores a menudo promulgan nuevas regulaciones o actualizan las antiguas. A continuación, se muestran algunos ejemplos de cambios normativos que pueden afectar a empresas o industrias:

1. Aranceles y políticas comerciales Barreras comerciales Las barreras comerciales son medidas legales implementadas principalmente para proteger la economía local de una nación. Por lo general, reducen la cantidad de bienes y servicios que se pueden importar. Tales barreras comerciales toman la forma de aranceles o impuestos y

Los cambios en las políticas de comercio internacional pueden afectar a las empresas que exportan e importan bienes con regularidad. También afectan a los inversores que realizan inversiones extranjeras directas.

Por ejemplo, la realización de negocios en China a menudo está restringida por las políticas comerciales. Las empresas occidentales solo pueden operar en China a través de asociaciones. Es una de las entidades legales más comunes para formar una empresa. Todos los socios de una sociedad general son responsables del negocio y están sujetos a una responsabilidad ilimitada por las deudas comerciales. Joint Venture (JV) Una empresa conjunta (JV) es una empresa comercial en la que dos o más organizaciones combinan sus recursos para obtener una ventaja táctica y estratégica en el mercado. Las empresas a menudo forman una empresa conjunta para llevar a cabo proyectos específicos. La empresa conjunta puede ser un nuevo proyecto o un nuevo negocio principal.

Invertir en acciones chinas Acciones comunes Las acciones comunes son un tipo de valor que representa la propiedad del capital social de una empresa. Hay otros términos, como acciones comunes, acción ordinaria, o acciones con derecho a voto - que son equivalentes a las acciones ordinarias. también está restringido. Históricamente, a los inversores extranjeros solo se les ha permitido invertir en "acciones B" que se indican en USD. "A comparte", que se indican en RMB, normalmente se han restringido a inversores nacionales. Esto se cambió con un anuncio que se realizó en julio de 2018.

En julio de 2018, China anunció sus intenciones de permitir que los inversores extranjeros individuales accedan a las acciones A a través de corredoras nacionales. En este caso, el cambio regulatorio fue beneficioso para los inversores individuales.

2. Reforma de la política fiscal

Las reformas de la política tributaria pueden afectar el resultado final Ingreso neto El ingreso neto es un rubro clave, no solo en la cuenta de resultados, pero en los tres estados financieros principales. Si bien se llega a través de empresas e inversores individuales por igual. Cualquier cambio en la ley del impuesto sobre la renta afecta directamente los ingresos que aportan las partes respectivas y puede presentar un nuevo riesgo regulatorio.

3. Leyes de salario mínimo

Los aumentos al salario mínimo pueden ser una fuente crítica de riesgo regulatorio, ya que tienen un impacto sustancial en las empresas, especialmente si contratan grandes cantidades de mano de obra poco calificada. En particular, las pequeñas empresas sufren mayores pérdidas debido a su incapacidad para acceder a economías de escalaEconomías de escalaEconomías de escala se refiere a la ventaja de costos que experimenta una empresa cuando aumenta su nivel de producción.

4. Vacaciones y días de enfermedad obligatorios

Similar a los ejemplos anteriores, los cambios en los días de vacaciones o por enfermedad obligatorios afectan los resultados de una empresa, ya que deben dar a los empleados más tiempo libre.

Sin embargo, se puede argumentar lo contrario. Al permitir que los empleados tengan más días de vacaciones, estarán menos quemados y serán más productivos durante los días en la oficina. Los problemas relacionados con el estrés también se pueden aliviar con más días de vacaciones.

Al permitir a los empleados más días de enfermedad, La productividad de la oficina también puede aumentar porque los empleados mantienen las enfermedades fuera de la oficina. Los efectos de este tema se estudian continuamente.

Como se puede ver, muchos de los ejemplos anteriores pueden presentar riesgos regulatorios que pueden afectar directamente el resultado final de una empresa. En algunos casos, el efecto no es fácilmente observable, como con vacaciones obligatorias y días de enfermedad. A veces, los cambios regulatorios pueden beneficiar a inversores o empresas.

Las empresas pueden ser sancionadas si no cumplen con los cambios regulatorios. Es importante que las empresas presten atención y administren el riesgo regulatorio garantizando el cumplimiento y la diversificación Diversificación La diversificación es una técnica de asignación de recursos de cartera o capital a una variedad de inversiones. El objetivo de la diversificación es mitigar las pérdidas en sus estrategias operativas.

Por ejemplo, en el caso de la diversificación, una empresa puede protegerse de los cambios de política comercial con cualquier país en particular mediante la diversificación de su mercado en varios países.

Regulación financiera

Las instituciones financieras a menudo están sujetas a regulaciones con respecto a la divulgación, estrategias de inversión, y requisitos de liquidez.

Por ejemplo, La regla alternativa de aumento fue una regla aprobada por la Comisión de Bolsa y Valores de los Estados Unidos (SEC) en 2010 en un esfuerzo por preservar la estabilidad y la confianza del mercado. La regla asegura que una orden de venta corta debe ingresarse con un repunte (donde el precio de un valor es más alto que su precio negociado previamente). Se invoca cuando el precio de una acción cae más del 10% en un día y afecta en gran medida la forma en que invierten los inversores que toman posiciones cortas.

El riesgo regulatorio es una consideración importante de la estrategia que se cubre en el curso de Estrategia empresarial y corporativa de CFI.

Estudio de caso:ejemplo de riesgo regulatorio

La industria maderera canadiense se ha enfrentado continuamente a desafíos relacionados con el riesgo regulatorio. Aquí analizamos un caso de cómo Canfor Corporation se vio afectada por los cambios regulatorios y cómo los superó.

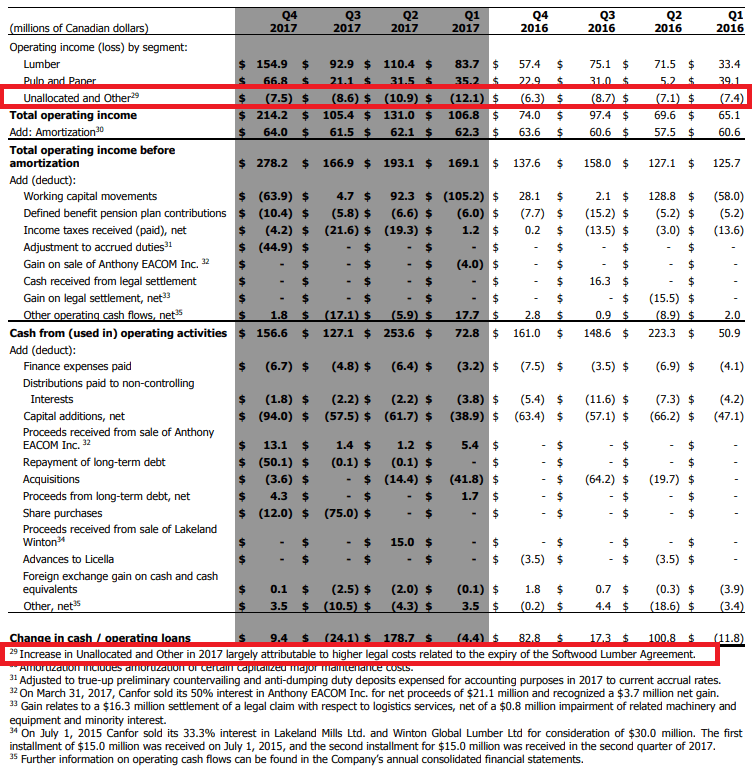

A continuación se muestra un extracto del informe anual de 2017 de Canfor Corporation (TSX:CFP), que denota mayores costos legales debido a la expiración del Acuerdo de Madera Blanda (SLA). Este es un ejemplo de una empresa y una industria que sufren riesgos regulatorios.

Imagen extraída del Informe anual de 2017 de Canfor Corporation.

¡Aprenda a leer estados financieros con el curso de lectura de estados financieros de CFI!

Disputa de madera blanda

El Acuerdo de Madera Blanda fue un acuerdo entre Canadá y los Estados Unidos de América. Este acuerdo se introdujo en un esfuerzo por resolver la disputa de larga data sobre la madera blanda.

El núcleo de la disputa sobre la madera blanda es que los Estados Unidos afirman que los gobiernos provinciales y federales subvencionan injustamente la madera canadiense. Estados Unidos afirma que este subsidio permite a los exportadores canadienses superar los precios del mercado estadounidense. Como resultado, La industria maderera de los Estados Unidos ha solicitado con frecuencia al Departamento de Comercio de los Estados Unidos (DoC) que imponga derechos compensatorios y antidumping sobre las importaciones canadienses de madera aserrada.

Acuerdo de madera blanda 1996-2003

El Acuerdo de Madera Blanda entró en vigor por primera vez como un acuerdo comercial de cinco años en 1996, programado para finales de abril de 2001. No se pudo llegar a un consenso para ampliar o renovar el acuerdo. En abril de 2002, el Departamento de Comercio de EE. UU. anunció derechos compensatorios y antidumping. El resultado de esto fue un despido masivo de 15, 000 trabajadores de la Columbia Británica en febrero de 2003. De este evento se desprende claramente que los cambios en las políticas comerciales tienen efectos generalizados en las empresas y las industrias.

Acuerdo sobre madera blanda 2006-2015

La siguiente versión del Acuerdo de Madera Blanda se produjo en 2006. Estados Unidos acordó levantar los derechos compensatorios y antidumping siempre que los precios de la madera se mantuvieran por encima de un rango definido. El acuerdo expiró en octubre de 2015 y no fue renovado ni reemplazado. En noviembre de 2016, el Departamento de Defensa de los Estados Unidos inició investigaciones compensatorias y antidumping y nombró a Canfor Corporation como demandado obligatorio.

Impacto de la caducidad

Como se muestra en el extracto anterior del informe anual de 2017 de Canfor Corporation, la expiración del Acuerdo de Madera Blanda tiene un efecto material directo en los resultados de una empresa. Canfor incurrió en costos legales sustanciales en 2017 en comparación con 2016, como se ve en la línea "Sin asignar y otros" de esta declaración.

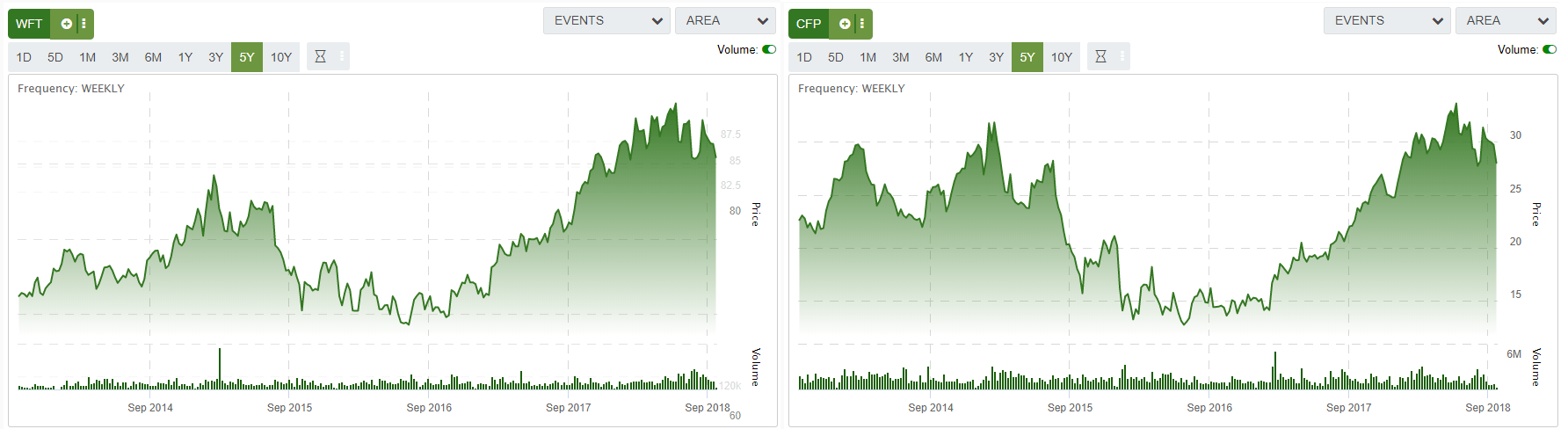

Adicionalmente, el efecto del vencimiento se puede observar en el historial de cotizaciones de las empresas del sector forestal. A continuación se muestra el historial de precios de las acciones de cinco años (a septiembre de 2018) de West Fraser Timber (TSX:WFT) y Canfor Corporation (TSX:CFP), las dos empresas madereras más grandes de Canadá.

Imagen obtenida del sitio web oficial de la Bolsa de Valores de Toronto.

La gran caída observada en los períodos 2015-2016 se puede atribuir a tres factores:

1. Expiración del Acuerdo sobre Madera Blanda

La expiración de este acuerdo generó incertidumbres para el acuerdo maderero. Es probable que el Departamento de Defensa de los Estados Unidos imponga derechos compensatorios y antidumping. La principal preocupación era si los costos adicionales de los aranceles podían repercutirse en los consumidores. Si demanda Oferta y demanda Las leyes de oferta y demanda son conceptos microeconómicos que establecen que en los mercados eficientes, la cantidad ofrecida de un bien y la cantidad era suficientemente fuerte, los costos podrían repercutirse a medida que aumenta el precio. Que no, Estos costos podrían haber hecho que parte de la producción canadiense no fuera rentable.

2. Condiciones climáticas extremas

Un período de condiciones climáticas extremadamente frías afectó a la industria maderera en su conjunto. Las condiciones frías redujeron los días operativos, bajando la producción. El clima frío también incrementó costos como el gas natural y los costos de mantenimiento y afectó el transporte de troncos.

3. Infestación del escarabajo del pino de montaña

La infestación del escarabajo del pino de montaña (MPB) plagó la industria maderera del oeste de Canadá durante más de una década. La plaga dañó los pinos, bajar la producción y reducir la calidad de los productos. Además, El efecto de la infestación en el suministro de madera también provocó cambios regulatorios en la tasa de corte anual permisible (AAC). La tasa AAC determina la tasa de recolección permitida para garantizar una recolección sostenible en Canadá. Los factores anteriores redujeron la oferta y provocaron el cierre del aserradero Quesnel de Canfor.

Aquí queda claro que el riesgo regulatorio y sus incertidumbres asociadas fueron un factor importante en la caída de precios observada entre 2015 y 2016. Ambas empresas enfrentaron riesgos en forma de derechos potenciales y reducciones de la tasa de corte anual permisible.

Mitigación

Para mitigar el riesgo regulatorio que representa la reducción de las tasas de CAA y la infestación de MPB, Canfor Corporation adquirió aserraderos y derechos de cosecha adicionales. Se encontraban en áreas no afectadas por la infestación de MPB o áreas en las que aumentaron sus tasas de CAA. Canfor también cerró su aserradero Quesnel, que dejó de ser rentable debido al suministro limitado de madera. Además, Canfor continuó adquiriendo y operando aserraderos dentro de los Estados Unidos donde el suministro de madera no se ve afectado por problemas de MPB.

Las adquisiciones de aserraderos estadounidenses también pueden considerarse una estrategia de diversificación frente a la expiración del Acuerdo de Madera Blanda. Al poseer más aserraderos en los Estados Unidos, Canfor mitiga algunos de los efectos de los deberes que se les pueden imponer.

Secuelas

Se observa un fuerte repunte de los precios en los años siguientes después del vencimiento. Esto se debe en gran parte a la gran demanda de madera canadiense en el mercado inmobiliario de EE. UU. Esta demanda ha permitido a las empresas madereras canadienses repercutir el costo adicional de los derechos compensatorios y antidumping que se les imponen en forma de precios más altos.

Esto muestra que los cambios en la regulación tienen resultados variables que pueden dañar o beneficiar a las empresas y sus valores correspondientes.

Recursos adicionales

Gracias por leer la guía de CFI sobre riesgos regulatorios. Corporate Finance Institute ofrece una variedad de cursos y recursos que pueden ayudarlo a ampliar sus conocimientos y avanzar en su carrera. Échales un vistazo a continuación:

- Estrategia empresarial y corporativa

- Presupuesto y previsión

- Principios de contabilidad generalmente aceptados (GAAP) GAAPGAAP, Principios contables generalmente aceptados, es un conjunto reconocido de reglas y procedimientos que rigen la contabilidad y las finanzas corporativas.

- Inversión extranjera directa (IED) Inversión extranjera directa (IED) La inversión extranjera directa (IED) es una inversión de una parte en un país en una empresa o corporación en otro país con la intención de establecer un interés duradero. El interés duradero diferencia la IED de las inversiones extranjeras de cartera, donde los inversores mantienen pasivamente valores de un país extranjero.

Finanzas

- Los 16 principales desafíos de la nómina para las pequeñas empresas y cómo resolverlos

- Tiempo y dinero:el valor de ambos en tu vida

- ¿Qué son las tarifas de mantenimiento mensual de la cuenta corriente?

- ¿Qué es un listado directo?

- Las mejores cuentas de cheques comerciales para 2021

- Préstamos de día de pago en Carolina del Norte:3 alternativas

-

Encontrar la fuerza para superar los desafíos financieros

Encontrar la fuerza para superar los desafíos financieros Cada uno de nosotros ha enfrentado luchas con nuestro dinero en un momento u otro. Ya sea que luchemos para llegar a fin de mes durante un breve período temporal o durante años, es simplemente una rea...

-

¿Qué es la Gestión Financiera Estratégica?

¿Qué es la Gestión Financiera Estratégica? La gestión financiera estratégica es un término que se utiliza para describir el proceso de gestión de las finanzas de una empresa para cumplir sus objetivos estratégicos. Es un enfoque de gestión que...

-

Operaciones gratuitas en fondos de bajo costo

Operaciones gratuitas en fondos de bajo costo diseñador491 Guía para puntuar las mejores ofertas en 2018 Disrupter Deal:The Instant Pot Obtenga el trato real por menos Las mejores opciones para la entrega de comestibles Las mejores ofe...

-

¿Cómo recupero la ayuda financiera si la pierdo debido al GPA?

¿Cómo recupero la ayuda financiera si la pierdo debido al GPA? Deberá obtener varias A y B para obtener un GPA bajo. Los estudiantes universitarios deben lograr un progreso académico satisfactorio para calificar para la ayuda financiera federal. Para demostrar u...