¿Qué es P / FFO?

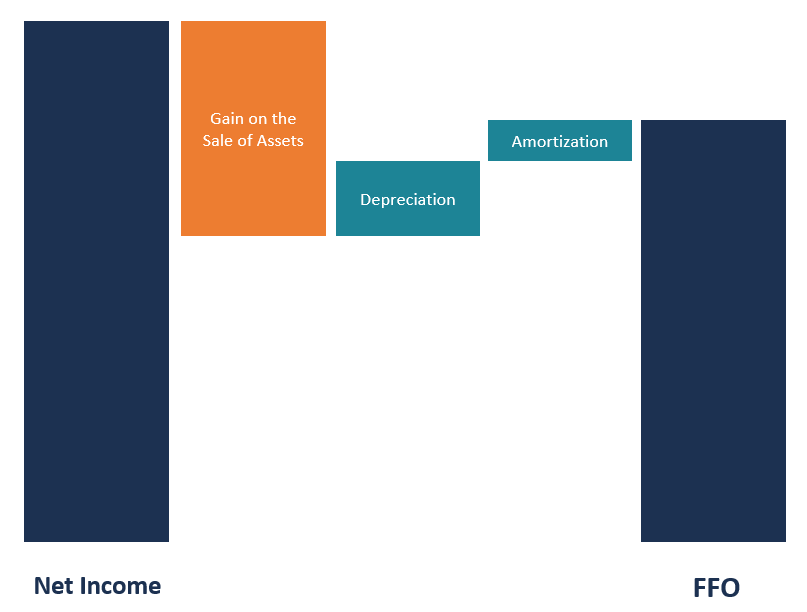

P / FFO, o precio a los fondos de las operaciones, puede describirse como una forma confiable y moderna de determinar el valor de un Fideicomiso de Inversión en Bienes Raíces (REIT). REIT privados frente a REIT que cotizan en bolsa. Los fideicomisos de inversión inmobiliaria (REIT) se pueden clasificar en privados o públicos, negociados o no negociados. Los REIT invierten específicamente en el sector inmobiliario, y arriendan y recaudan ingresos por alquiler de las propiedades invertidas. La métrica P / FFO se calcula sumando amortización y depreciación al ingreso neto y luego deduciendo las ganancias por la venta de propiedades.

A diferencia de otros métodos convencionales para determinar el valor de un REIT como EPS (Ganancias por acción) Ganancias por acción (EPS) Las ganancias por acción (EPS) son una métrica clave que se utiliza para determinar la porción del accionista común de las ganancias de la empresa. EPS mide la ganancia de cada acción ordinaria y la relación precio-beneficio (precio / beneficio) La relación precio-beneficio (relación precio-beneficio es la relación entre el precio de las acciones de una empresa y las ganancias por acción. Proporciona una mejor idea del valor de una empresa. ., el FFO es confiable en gran medida. En la evaluación de FFO, el ingreso neto es el resultado final, aunque incluye el valor del gasto por depreciación. En la mayoría de las empresas la depreciación es un gasto aceptado que se asigna como parte del costo de inversión. Sin embargo, en el sector inmobiliario, las propiedades se aprecian en valor, y rara vez se deprecian en valor como otros activos como equipos o maquinaria.

El ingreso neto es una medida inferior del desempeño inmobiliario. A diferencia de los ingresos netos, FFO excluye la depreciación, convirtiéndolo en una medida más preferida del desempeño inmobiliario. Las empresas deben divulgar el FFO y los valores de los ingresos netos en las notas al pie de cada período de informe. El FFO es igual a los ingresos netos más la depreciación y la amortización Amortización La amortización se refiere al proceso de liquidación de una deuda cuotas predeterminadas que incluyen el capital y los intereses menos cualquier ganancia en la venta de propiedades. Las ganancias se restan porque no son recurrentes y no forman parte de las operaciones centrales del negocio.

Sumario rápido

- P / FFO (Price to Funds From Operations) se calcula sumando amortización y depreciación a la utilidad neta y luego deduciendo las ganancias en la venta de propiedades.

- P / FFO se puede cotizar como la cifra total de la entidad en su totalidad o por acción.

- P / FFO, junto con otros procedimientos como AFFO, FFO múltiple, y P / E, ayuda en la valoración de la industria inmobiliaria.

Fortalezas de P / FFO

P / FFO es una mejor medida del desempeño de un REIT que cualquier otro procedimiento de contabilidad de costos. Muchas inversiones inmobiliarias aumentan de valor con el tiempo, y no debe depreciarse como otros tipos de activos. Sin embargo, muchos procedimientos convencionales de contabilidad de costos cobran la depreciación como un gasto, mientras que muchas propiedades aumentan de valor con el tiempo. El FFO es un buen predictor del valor REIT, ya que no tiene en cuenta la depreciación de las propiedades, sino que vuelve a agregar el valor de depreciación al ingreso neto.

FFO deduce cualquier ganancia o pérdida de la venta de activos, ya que incluir la transacción daría lugar a discrepancias en los ingresos reportados en cada período. Presentaría a la empresa como demasiado rentable cuando haya obtenido beneficios de la venta de propiedades en un período, mientras que en otros periodos, se consideraría que la empresa no es rentable si no ha vendido ninguna propiedad inmobiliaria. Otros métodos de valoración no tienen una consideración similar, haciéndolos poco fiables.

Debilidades de P / FFO

El P / FFO no contabiliza las deducciones de los gastos de capital Gastos de capital Los gastos de capital se refieren a los fondos que una empresa utiliza para la compra, mejora, o mantenimiento de activos a largo plazo para mejorar, como el mantenimiento de propiedades en la cartera existente. Los gastos de capital, como volver a pintar las instalaciones y reemplazar los techos desgastados, son importantes para mantener altos estándares en el sector inmobiliario. FFO no contabiliza tales gastos, y por lo tanto, no es una verdadera cifra residual después de deducir todos los gastos y gastos. Los Fondos de Operaciones Ajustados (AFFO, por sus siglas en inglés) abordan tales debilidades contabilizando los ajustes omitidos.

El AFFO se considera un mejor predictor del valor de REIT que el FFO. Se prefiere el AFFO al FFO por varias razones. Una de las razones es que proporciona una cifra mejor estimada del valor de un REIT con una cifra residual más precisa para los consumidores de datos. También puede predecir con mayor precisión el valor de los dividendos futuros, que permite a los inversores planificar inversiones en acciones.

Fondos de operaciones por acción (FFOPS)

El FFOPS se obtiene dividiendo el producto de las operaciones de una empresa por el número de acciones. Los REIT están obligados por ley a distribuir la mayoría de sus ganancias netas imponibles a los accionistas como dividendos. Es porque se gravan como ingresos individuales y no como una corporación, que se encuentra en un tramo impositivo más alto. El FFOPS, por lo tanto, ayuda a determinar el valor por acción de la inversión.

El FFOPS se determina sumando la amortización y la depreciación a la utilidad neta, luego restando las ganancias en ventas de la suma, que da el FFO. Luego, el resultado se divide por la suma total de acciones en la cartera, que da el valor por acción de los fondos de operaciones. El término FFOPS y efectivo de operaciones por acción son dos términos diferentes que significan cosas diferentes. El último es un componente importante en un estado de flujo de efectivo, mientras que el primero se utiliza para evaluar el valor de un REIT.

FFO múltiple

Un Múltiplo de FFO es el factor por el cual el FFO por acción determina el valor de la propiedad. El múltiplo FFO se evalúa tomando el precio por acción y dividiéndolo por el FFO por acción. El múltiplo FFO ayuda a complementar el FFO en la valoración de un REIT. Ambos se utilizan para medir el rendimiento de una inversión.

Lecturas relacionadas

CFI es el proveedor oficial del Analista de Valoración y Modelado Financiero (FMVA) ™ Conviértase en Analista Certificado de Valoración y Modelado Financiero (FMVA) ® La certificación Analista de Valoración y Modelado Financiero (FMVA) ® de CFI le ayudará a ganar la confianza que necesita en sus finanzas carrera profesional. ¡Inscríbase hoy! programa de certificación, diseñado para transformar a cualquier persona en un analista financiero de clase mundial.

Para ayudarlo a convertirse en un analista financiero de clase mundial y avanzar en su carrera a su máximo potencial, estos recursos adicionales serán muy útiles:

- Tasa de capitalización (REIT) Tasa de capitalización (REIT) La tasa de capitalización es una métrica financiera que utilizan los inversores inmobiliarios para analizar las inversiones inmobiliarias, y determinar su tasa de rendimiento potencial en función de

- Plantilla de fondos de operaciones Plantilla de fondos de operaciones Esta plantilla de fondos de operaciones le permite calcular el FFO usando la fórmula:FFO =Ingresos netos + (Gastos de depreciación + Gastos de amortización + Pérdidas en la venta de activos) - (Ganancias en la venta de activos + Ingresos por intereses) Fondos de operaciones (FFO), es la cantidad real de flujo de efectivo generado por la operación comercial

- Ingresos operativos Ingresos operativos Los ingresos operativos son la cantidad de ingresos que quedan después de deducir los costos operativos directos e indirectos de los ingresos por ventas.

- REIT privados vs REIT cotizados en bolsa REIT privados vs REIT cotizados en bolsa REIT privados vs REIT cotizados en bolsa. Los fideicomisos de inversión inmobiliaria (REIT) se pueden clasificar en privados o públicos, negociados o no negociados. Los REIT invierten específicamente en el sector inmobiliario, y arrendan y cobran ingresos por alquiler de las propiedades invertidas

Finanzas

- ¿Qué es un cheque de cupón?

- Revisión de préstamos de Fiona:un mercado para encontrar préstamos personales

- Poner en forma sus procesos financieros para las nuevas reglas de reconocimiento de ingresos de FASB

- ¿Qué es una cuenta de mercado monetario (MMA)?

- Consejos sobre impuestos para contribuyentes del Anexo C

- ¿Qué es una reunión general anual (AGM)?

-

Cómo aprovechar al máximo sus puntos de recompensa de membresía de American Express

Cómo aprovechar al máximo sus puntos de recompensa de membresía de American Express Después de años de escuchar a amigos entusiasmados con sus tarjetas American Express, Recientemente decidí probar yo mismo los privilegios de ser miembro. Me inscribí en una de sus tarjetas que ofrecí...

-

Cómo activar mi tarjeta Visa Green Dot

Cómo activar mi tarjeta Visa Green Dot Si desea realizar compras digitales en lugar de llevar dinero en efectivo que podría ser robado fácilmente, pero no quieres endeudarte con una tarjeta de crédito, la tarjeta Visa Green Dot es una exce...

-

Cómo diseñar un gráfico de facturas domésticas

Cómo diseñar un gráfico de facturas domésticas Hacer un cuadro de facturas del hogar puede ayudarlo a mantenerse organizado y pagar las facturas a tiempo. Si eres como la mayoría de la gente, tiene una variedad de facturas diferentes que vencen e...

-

3 reglas de jubilación para vivir

3 reglas de jubilación para vivir A pesar de que la pandemia de coronavirus está poniendo al mundo patas arriba, la mayoría de los jubilados aún mantiene una perspectiva optimista. De hecho, Aproximadamente el 76% de los jubilados dic...