¿Cuál es la relación efectivo operativo a deuda?

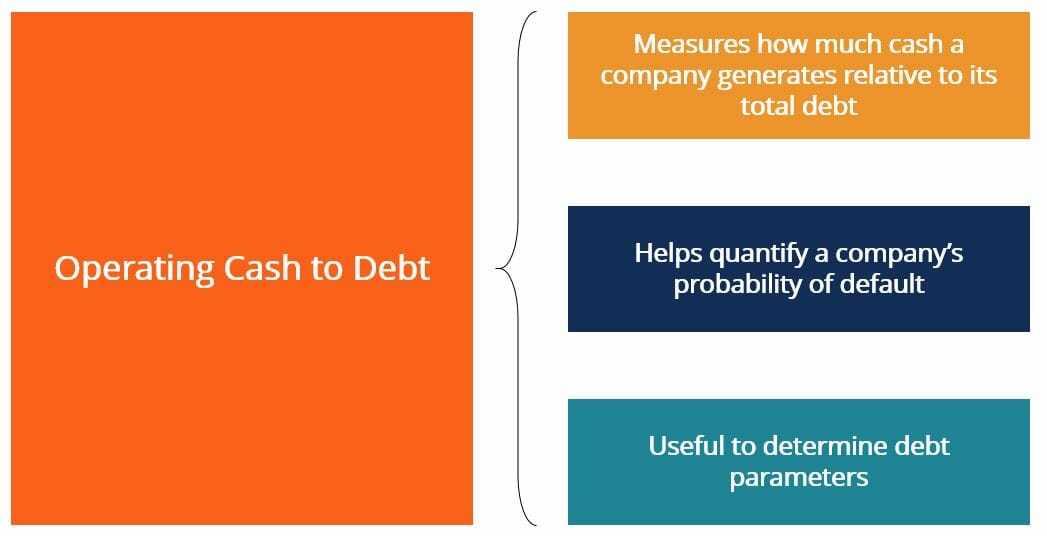

El índice de efectivo operativo a deuda mide el porcentaje de la deuda total de una empresa que está cubierto por su flujo de efectivo operativo para un período contable determinado. El flujo de efectivo operativo se refiere al efectivo que genera una empresa a través de sus actividades operativas principales. Por lo general, esto representa el mayor flujo de efectivo que genera una empresa.

La relación entre efectivo operativo y deuda se puede utilizar para evaluar la probabilidad de que una empresa no cumpla con sus pagos de intereses. Generar una gran cantidad de efectivo en relación con la cantidad de deuda que tiene una empresa indica que la empresa está bien posicionada para pagar sus deudas. Por tanto, los acreedores la consideran una inversión en deuda más segura.

Un índice alto indica que una empresa probablemente tiene una menor probabilidad de incumplir con sus préstamos, lo que la convierte en una oportunidad de inversión más segura para los proveedores de deuda. En cambio, una proporción baja indica que la empresa tiene una mayor probabilidad de incumplir, ya que tiene menos efectivo disponible para dedicar al pago de la deuda.

¿Cómo podemos calcular la relación efectivo operativo a deuda?

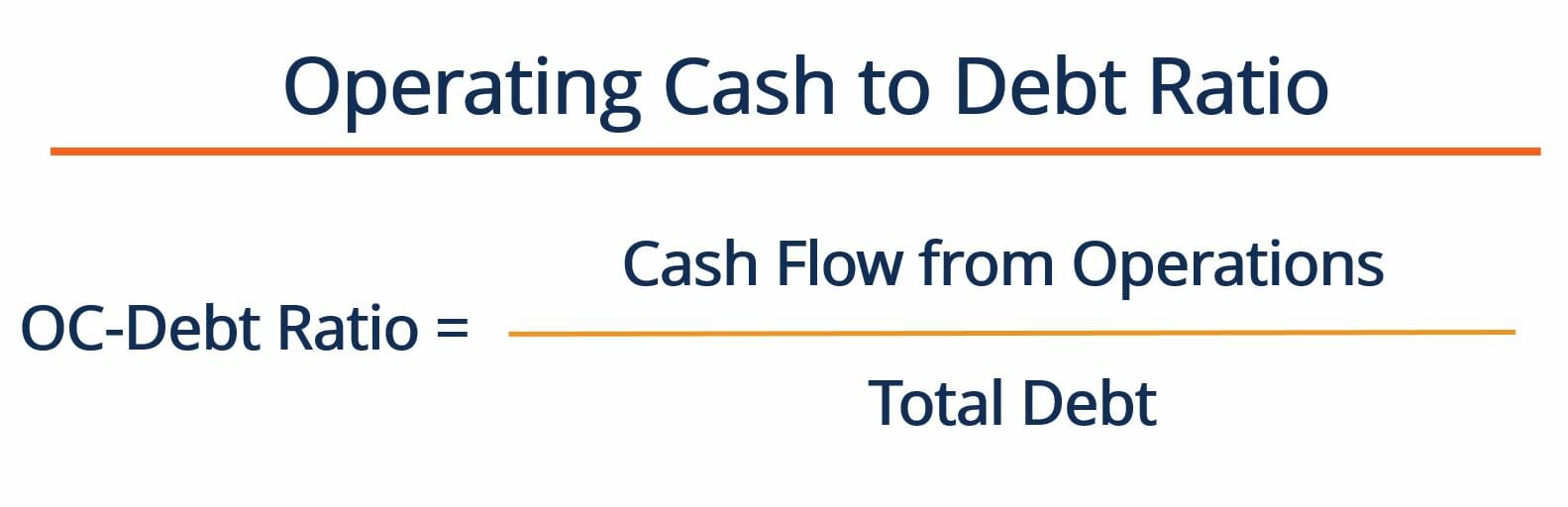

El índice de efectivo operativo a deuda se calcula dividiendo el flujo de efectivo de las operaciones de una empresa por su deuda total. La fórmula para calcular la relación es la siguiente:

Dónde:

Flujo de caja de las operaciones - se refiere al flujo de efectivo que genera la empresa a través de sus actividades operativas. Este número se puede encontrar en el estado de flujo de efectivo de una empresa.

Deuda total - se refiere a la deuda total que tiene una empresa. Esto se puede encontrar sumando la deuda a corto y largo plazo de la empresa. Ambas cifras se pueden encontrar en el balance de la empresa.

Generalmente hablando, un coeficiente alto de OC a deuda indica que una empresa está bastante madura, ya que está generando una gran cantidad de efectivo de las actividades operativas. Esto contrasta con las startups, que a menudo dependen del financiamiento para generar flujos de efectivo (es decir, aún no son autosuficientes). Los proveedores de deuda generalmente prefieren prestar dinero a empresas con una alta proporción de OC a Deuda. Como se ha señalado, estas empresas generan flujos de efectivo constantes de las operaciones y es probable que no estén sobreapalancadas.

Ejemplo de relación de efectivo a deuda operativa

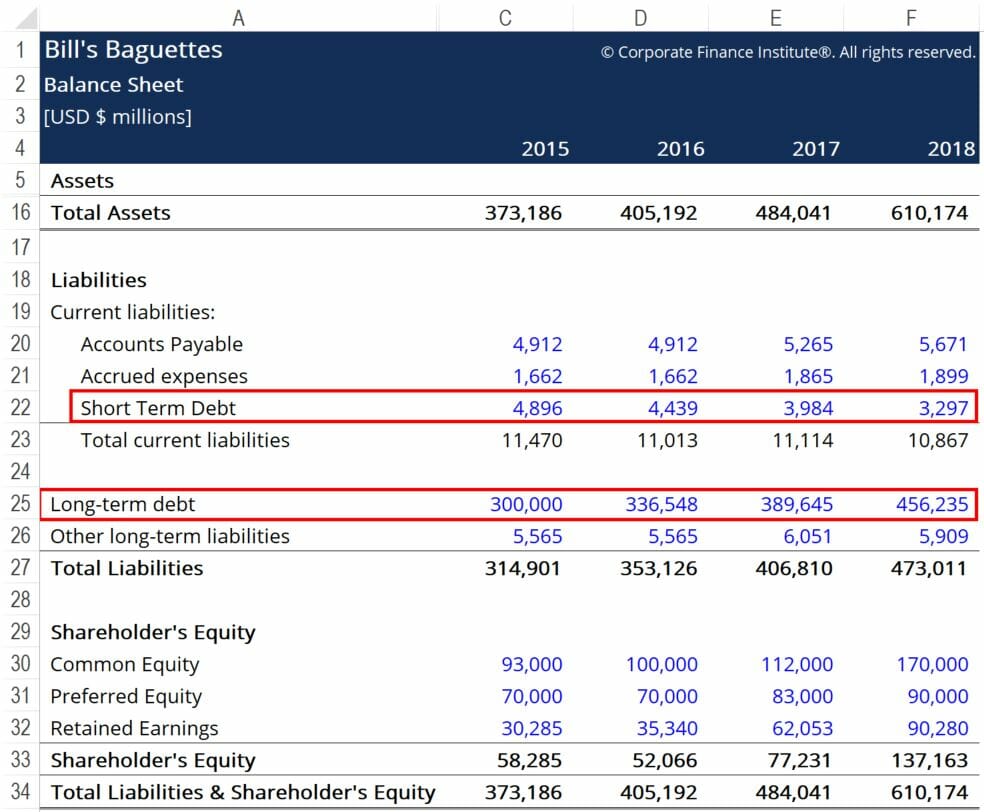

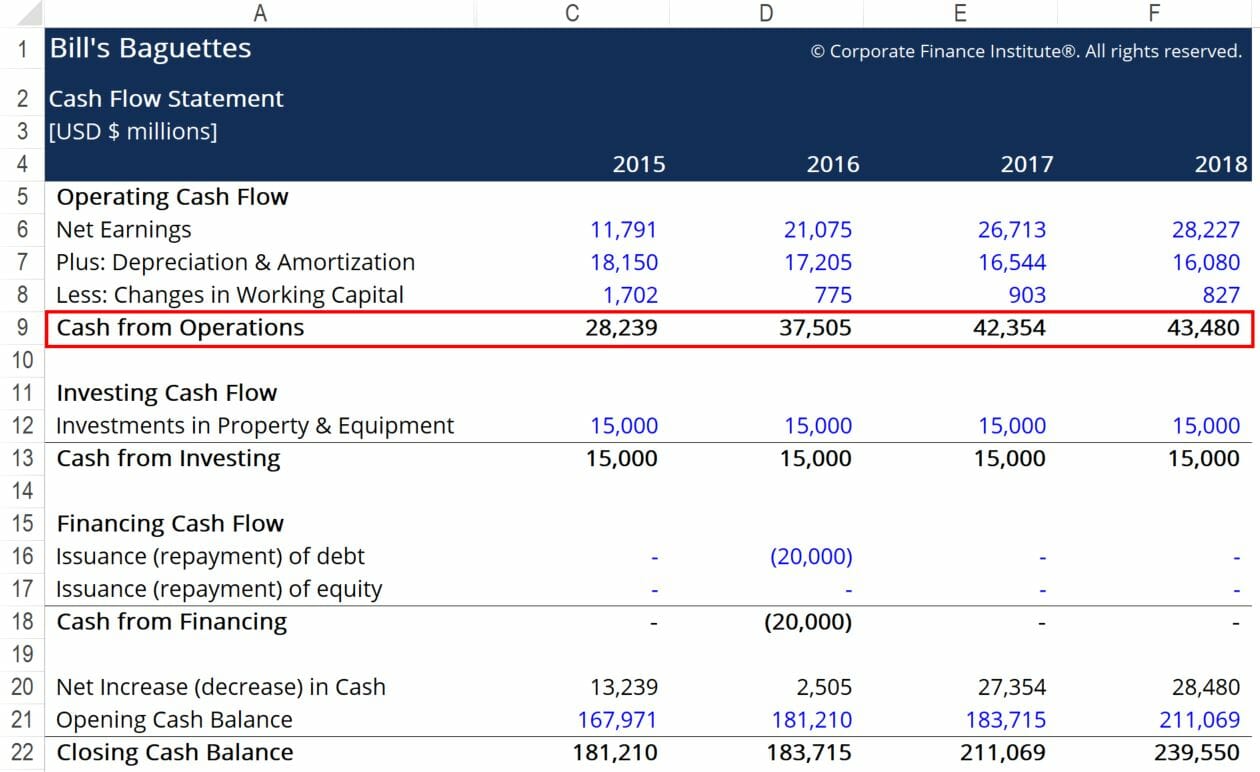

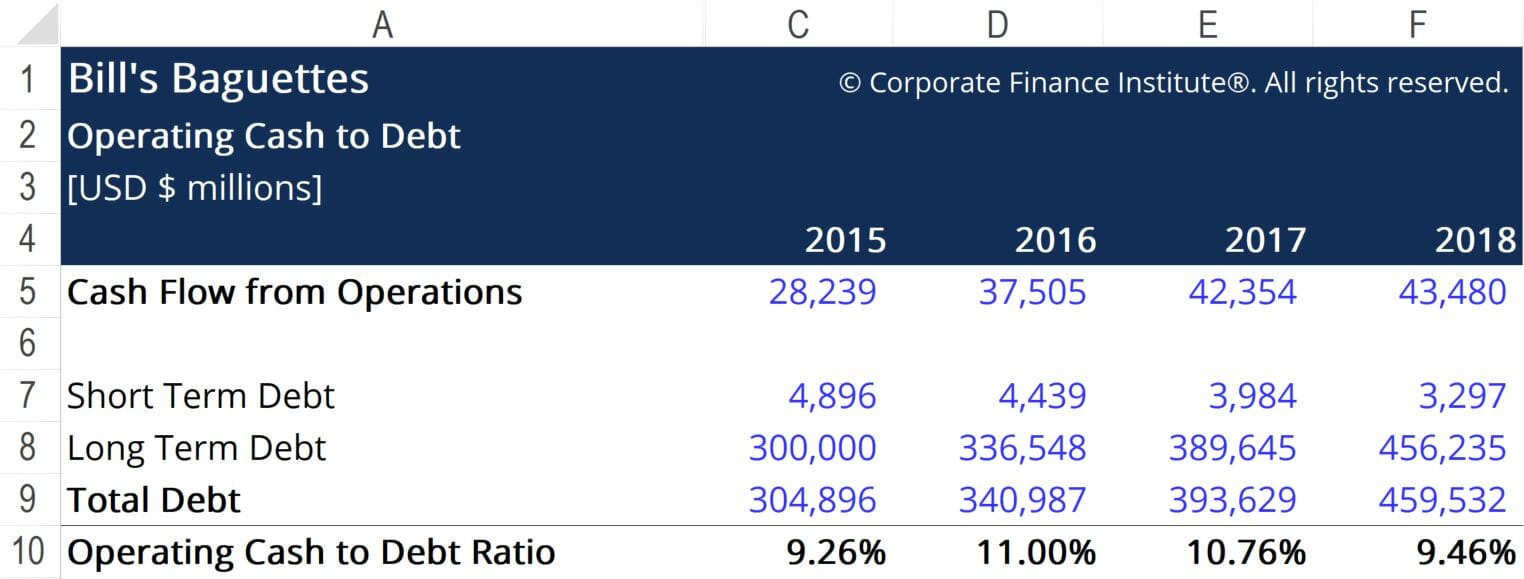

Bill's Baguette's quiere calcular su relación de efectivo operativo a deuda para comprender mejor dónde se encuentra en la industria con respecto a la generación de flujo de efectivo. A continuación, se muestran fragmentos de los estados financieros de la empresa:

Los recuadros rojos resaltan la información importante que necesitamos para calcular el efectivo operativo a deuda. Los números requeridos son deuda a corto plazo, deuda a largo plazo, y flujo de efectivo de las operaciones. Usando la fórmula proporcionada anteriormente, llegamos a las siguientes cifras:

Aquí, vemos que la relación OC / deuda de Bill ronda la marca del 10%. Esto significa que si Bill decide dedicar todo el efectivo ganado de las actividades operativas al pago de su deuda, podría pagar el 10% del total. Si bien es probable que no sea prudente utilizar el efectivo de esa manera, la medida proporciona cierto contexto sobre la situación de la empresa en relación con su situación de endeudamiento y caja.

Para comprender mejor la salud financiera de la empresa, la relación Efectivo Operativo / Deuda debe compararse con las cifras de varias empresas que operan en la misma industria. Si algunas otras empresas que operan en la industria ven porcentajes de deuda OC que son, de media, más bajo que el de Bill, podemos concluir que Bill's está haciendo un trabajo relativamente bueno en la gestión de su apalancamiento financiero. Sucesivamente, Es más probable que los acreedores presten más dinero a Bill's porque la empresa representa una inversión relativamente segura dentro de la industria de la baguette.

Recursos adicionales

¡Gracias por leer este artículo de CFI sobre la relación entre efectivo y deuda operativa! CFI ofrece el Analista de Valuación y Modelado Financiero (FMVA) ™ Conviértase en Analista de Valuación y Modelado Financiero Certificado (FMVA) ® La certificación Analista de Valuación y Modelado Financiero (FMVA) ® de CFI lo ayudará a ganar la confianza que necesita en su carrera financiera. ¡Inscríbase hoy! programa de certificación para aquellos que buscan llevar sus carreras al siguiente nivel. Para obtener más información sobre temas relacionados, consulte los siguientes recursos de CFI:

- Cómo calcular el índice de cobertura del servicio de la deuda Cómo calcular el índice de cobertura del servicio de la deuda Esta guía describirá cómo calcular el índice de cobertura del servicio de la deuda. Primero, repasaremos una breve descripción del índice de cobertura del servicio de la deuda, por qué es importante y luego repasar las soluciones paso a paso de varios ejemplos de cálculos del índice de cobertura del servicio de la deuda.

- Porción actual de la deuda a largo plazo Porción actual de la deuda a largo plazo La porción actual de la deuda a largo plazo es la porción de la deuda a largo plazo que vence dentro de un año. La deuda a largo plazo tiene un vencimiento de

- Curso de Fundamentos de Contabilidad - CFI

- Índice de intervalo defensivo Índice de intervalo defensivo El índice de intervalo defensivo (DIR) es un índice de liquidez financiera que indica cuántos días puede operar una empresa sin necesidad de recurrir a fuentes de capital distintas de sus activos corrientes. También se conoce como la relación de intervalo de defensa básica (BDIR) o la relación de período de intervalo defensivo (DIPR).

Finanzas

- ¿Qué es una correlación negativa?

- Efectos del subempleo:una experiencia personal

- Trabajadores federales:cómo proteger sus finanzas durante el cierre del gobierno

- Todo lo que necesita saber sobre la OPI de Roblox

- 9 consejos prácticos para vivir tu mejor vida ahora

- ¿Puedo obtener una exención de impuestos a la propiedad de Illinois?

-

Diferencia entre la cartera Beta y la desviación estándar

Diferencia entre la cartera Beta y la desviación estándar Empleados mirando datos comerciales en tableta Las estadísticas modernas de carteras intentan mostrar cómo se miden la volatilidad y el rendimiento de una inversión frente a un índice de referencia d...

-

5 tipos de seguro que todo jubilado debería considerar

5 tipos de seguro que todo jubilado debería considerar Sus necesidades de seguro no permanecen constantes durante toda su vida. Necesita una cobertura de seguro diferente cuando es soltero y tiene 20 años que cuando está criando una familia en sus 40. Cua...

-

Cómo cobrar un MoneyGram

Cómo cobrar un MoneyGram Cómo cobrar un MoneyGram MoneyGram es un servicio para enviar dinero a las personas. Puede hacer esto electrónicamente, enviar dinero a la cuenta bancaria de alguien o permitir que el destinatario lo...

-

Cómo calcular las ganancias perdidas futuras

Cómo calcular las ganancias perdidas futuras Las ganancias perdidas pueden usarse para calcular daños en casos de negligencia. Los accidentes y las enfermedades pueden acabar con una vida prematuramente o hacer que alguien sea incapaz de contin...