¿Qué es una correlación negativa?

Una correlación negativa es una relación entre dos variables que se mueven en direcciones opuestas. En otras palabras, cuando la variable A aumenta, la variable B disminuye. Una correlación negativa también se conoce como correlación inversa.

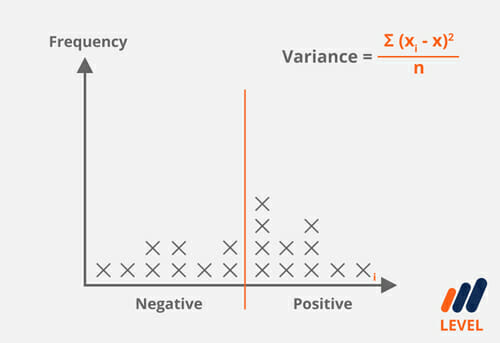

Dos variables pueden tener distintas fuerzas de correlación negativa. La variable A podría estar fuertemente correlacionada negativamente con B y podría tener un coeficiente de correlación de -0,9. Esto significa que por cada cambio positivo en la unidad de la variable B, la variable A experimenta una disminución de 0.9. Como otro ejemplo, estas variables también podrían tener una correlación negativa débil. Un coeficiente de -0,2 significa que por cada cambio de unidad en la variable B, la variable A experimenta una disminución, pero solo un poco, por 0,2.

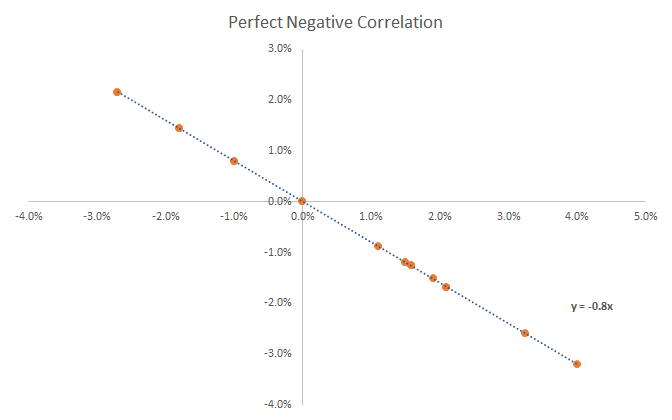

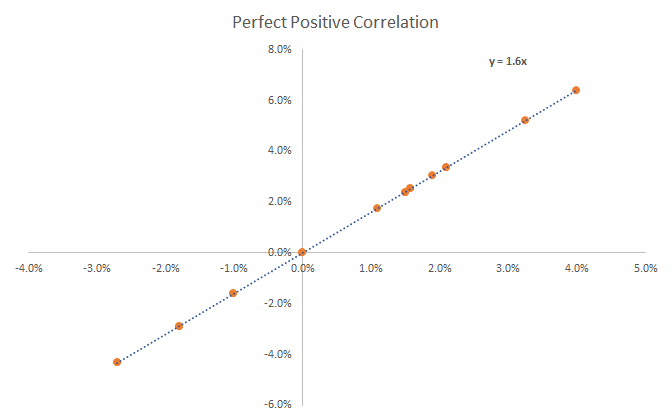

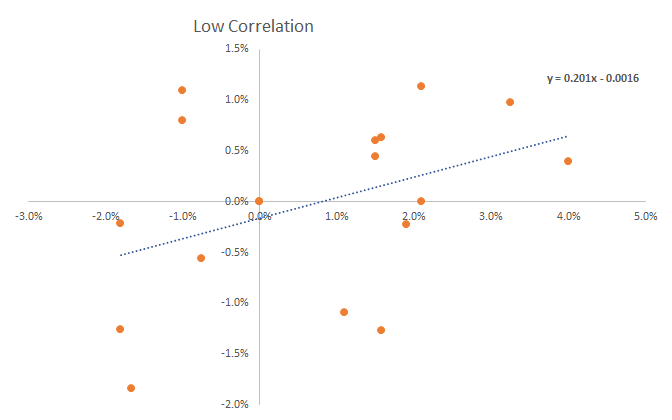

Negativo, Positivo, y ejemplos de baja correlación

Comencemos con un gráfico de un perfecto correlación negativa . Como puede ver en el gráfico a continuación, la ecuación de la recta es y =-0,8x. Esto significa que si Stock Y subió un 1.0%, la acción X bajará un 0,8%. Esta relación es perfectamente inversa, ya que siempre se mueven en direcciones opuestas. Obtenga más información sobre esto en el curso de matemáticas financieras en línea de CFI.

Ahora veamos un gráfico con un perfecto correlacion positiva . En el gráfico a continuación puede ver que si Stock Y sube un 1.0%, La acción X ha subido un 1,6%. Obtenga más información sobre las correlaciones en el curso de matemáticas financieras en línea de CFI.

Finalmente, veamos otro ejemplo, esta vez de dos baja correlación activos. Como se puede ver, los puntos están muy dispersos y ninguno de ellos se encuentra en la línea de mejor ajuste. Para estas dos acciones, casi no hay correlación entre el rendimiento de la acción Y y el rendimiento de la acción X. Los dos valores se mueven de forma completamente independiente entre sí.

La correlación se cubre con más detalle en las matemáticas de CFI para profesionales de las finanzas

Beneficios de los activos correlacionados negativamente en carteras

El concepto de correlación negativa es importante para los inversores o analistas que están considerando agregar nuevas inversiones a su cartera. Cuando la incertidumbre del mercado es alta, una consideración común es reequilibrar las carteras reemplazando algunos valores que tienen una correlación positiva con aquellos que tienen una correlación negativa.

Los movimientos de la cartera se compensan entre sí, reduciendo el riesgo y también el retorno. Una vez que ha disminuido la incertidumbre del mercado, los inversores pueden empezar a cerrar posiciones de compensación. Un ejemplo de valores correlacionados negativamente sería una acción y una opción de venta sobre la acción, que gana en valor a medida que cae el precio de la acción.

Coeficiente negativo

Un par de instrumentos siempre tendrá un coeficiente que se encuentra entre -1 a 1. Un coeficiente por debajo de cero indica una correlación negativa. Cuando dos instrumentos tienen una correlación de -1, estos instrumentos tienen una relación perfectamente inversa. Si el instrumento A sube $ 1, el instrumento B bajará $ 1.

En otro ejemplo, si la correlación entre el tipo de cambio EUR / USD y el tipo de cambio USD / CHF tiene un coeficiente de -0,85, por cada 100 puntos, el EUR / USD sube, el USD / CHF bajará 85.

Obtenga más información sobre los coeficientes en el curso de matemáticas financieras de CFI.

Ejemplos de activos de correlación negativa

A continuación, se muestran algunos ejemplos comunes de una relación correlacionada negativamente entre activos:

- Precios del petróleo y acciones de las aerolíneas

- Los precios del oro y los mercados de valores (la mayoría de las veces, pero no siempre)

- Cualquier tipo de pago de seguro

Recursos adicionales

Gracias por leer la guía de CFI sobre activos inversamente correlacionados en inversiones y finanzas. Para seguir aprendiendo más, CFI recomienda encarecidamente:

- Riesgo y rendimiento Riesgo y rendimiento Al invertir, el riesgo y el rendimiento están altamente correlacionados. Un mayor rendimiento potencial de la inversión suele ir de la mano con un mayor riesgo. Los diferentes tipos de riesgos incluyen el riesgo específico del proyecto, riesgo específico de la industria, riesgo competitivo, riesgo internacional, y riesgo de mercado.

- Swaps de incumplimiento crediticio Swap de incumplimiento crediticio Un swap de incumplimiento crediticio (CDS) es un tipo de derivado crediticio que brinda al comprador protección contra el incumplimiento y otros riesgos. El comprador de un CDS realiza pagos periódicos al vendedor hasta la fecha de vencimiento del crédito. En el acuerdo el vendedor se compromete a que, si el emisor de la deuda incumple, el vendedor pagará al comprador todas las primas e intereses

- Hipótesis del mercado eficiente Hipótesis de los mercados eficientes La hipótesis de los mercados eficientes es una teoría de la inversión derivada principalmente de conceptos atribuidos al trabajo de investigación de Eugene Fama.

- Guía de modelos financieros Guía gratuita de modelos financieros Esta guía de modelos financieros cubre consejos de Excel y mejores prácticas sobre supuestos, conductores previsión vinculando las tres declaraciones, Análisis DCF, más

Finanzas

- ¿Qué es el interés capitalizado de los préstamos para estudiantes?

- Los 3 mejores préstamos para la creación de crédito de 2021

- Por qué las cuentas UGMA / UTMA son el regalo perfecto para las fiestas

- Revisión de préstamos de Green Arrow:un préstamo de emergencia con altas tasas de interés

- Cómo incorporar una empresa en Canadá

- Revisión de préstamos para automóviles de Golden 1 Credit Union:Ahorre cuando use la red de distribuidores preferidos o compre un automóvil de alquiler Enterprise usado

-

¿Es posible la independencia financiera durante el coronavirus?

¿Es posible la independencia financiera durante el coronavirus? Reciba las últimas noticias sobre coronavirus y más entregadas diariamente en su bandeja de entrada. Registrate aquí. La pandemia de coronavirus ha golpeado duramente a la economía, con cierres obl...

-

¿Qué son las opciones de tasa de interés?

¿Qué son las opciones de tasa de interés? Las opciones de tasas de interés son un tipo de derivado que se basa en el valor de las tasas de interés. Por lo general, están vinculados a productos de tipos de interés como los pagarés del Tesoro. ...

-

Cómo disfrutar de actividades emocionantes con Bitcoin

Cómo disfrutar de actividades emocionantes con Bitcoin Bitcoin podría ser una de las tendencias más populares en todo el mundo en este momento, pero para la mayoría de la gente, no es el más emocionante. La razón principal de esto es porque a menudo pasam...

-

Cómo proteger su crédito después del incumplimiento de Equifax

Cómo proteger su crédito después del incumplimiento de Equifax Aproximadamente 143 millones de registros fueron robados en la reciente violación de Equifax, incluyendo nombres, Números de seguro social, fechas de nacimiento, y direcciones. Incluso antes del incid...