¿Cuáles son las estrategias de los fondos de cobertura?

En este articulo, Exploraremos las principales estrategias de los fondos de cobertura. Pero primero, ¿Que es un fondo de cobertura?

Un fondo de cobertura es un fondo de inversión creado por personas acreditadas e inversores institucionales con el fin de maximizar los rendimientos y reducir o eliminar el riesgo. independientemente de la subida o bajada del mercado. Es básicamente una asociación de inversión privada entre un administrador de fondos y los inversores del fondo, a menudo estructurada como una sociedad limitada o una sociedad de responsabilidad limitada. La asociación opera con poca o ninguna regulación de la Comisión de Bolsa y Valores (SEC) La Comisión de Bolsa y Valores (SEC) La Comisión de Bolsa y Valores de EE. UU. o SEC, es una agencia independiente del gobierno federal de los EE. UU. responsable de implementar las leyes de valores federales y proponer reglas de valores. También se encarga del mantenimiento de la industria de valores y las bolsas de valores y opciones.

¿Cuáles son las principales estrategias de los fondos de cobertura?

Las principales estrategias de los fondos de cobertura son las siguientes:

1. Estrategias macroeconómicas mundiales

En la macroestrategia global, los gerentes hacen apuestas basadas en las principales tendencias macroeconómicas mundiales, como los movimientos en las tasas de interés, monedas, cambios demográficos, y ciclos económicos. Los administradores de fondos utilizan enfoques discrecionales y sistemáticos en los principales mercados financieros y no financieros mediante el comercio de divisas, futuros, contratos de opciones, y acciones y bonos tradicionales. Bridgewater es el ejemplo más famoso de un fondo macro global.

2. Estrategias direccionales de fondos de cobertura

En el enfoque direccional, los gerentes apuestan por los movimientos direccionales del mercado (largo o corto) ya que esperan que una tendencia continúe o se invierta durante un período de tiempo. Un gerente analiza los movimientos del mercado, tendencias o inconsistencias, que luego se puede aplicar a inversiones en vehículos tales como fondos de cobertura de acciones a corto o largo plazo y fondos de mercados emergentes.

3. Estrategias de fondos de cobertura impulsadas por eventos

Las estrategias impulsadas por eventos se utilizan en situaciones en las que la oportunidad y el riesgo subyacentes están asociados con un evento. Los administradores de fondos encuentran oportunidades de inversión en transacciones corporativas como adquisiciones, consolidaciones, recapitalización Recapitalización La recapitalización es un tipo de reestructuración corporativa que tiene como objetivo cambiar la estructura de capital de una empresa. Implica intercambiar un tipo de financiación por otro., liquidaciones, y quiebra. Estos eventos transaccionales forman la base para las inversiones en valores en dificultades, arbitraje de riesgo, y situaciones especiales.

4. Estrategias de arbitraje de valor relativo

Las estrategias de los fondos de cobertura de arbitraje de valor relativo aprovechan las discrepancias de precios relativos entre diferentes valores cuyos precios el administrador espera que diverjan o converjan con el tiempo. Las subestrategias en la categoría incluyen arbitraje de renta fija, posiciones neutrales en el mercado de valores, arbitraje convertible, y arbitraje de volatilidad, entre otros.

5. Estrategias largas / cortas

En estrategias de fondos de cobertura largos / cortos, los gerentes realizan lo que se conoce como "operaciones de pares" para apostar por dos valores en la misma industria. Por ejemplo, si esperan que Coca-Cola funcione mejor que Pepsi, preferirían Coca-Cola larga y Pepsi corta. Independientemente de las tendencias generales del mercado, estarán bien siempre que Coca-Cola funcione mejor que Pepsi en términos relativos.

6. Estrategias de estructura de capital

Algunos fondos de cobertura se aprovechan de la fijación de precios errónea de los valores hacia arriba y hacia abajo en la estructura de capital Estructura de capital La estructura de capital se refiere a la cantidad de deuda y / o capital que emplea una empresa para financiar sus operaciones y financiar sus activos. Estructura de capital de una empresa de una sola empresa. Por ejemplo, si creen que la deuda está sobrevalorada, luego acortan la deuda y alargan la equidad, creando así una cobertura y apostando por la eventual corrección del diferencial entre los valores.

Para obtener más información sobre las diferentes estrategias de fondos de cobertura, echa un vistazo a los CFI Introducción a los fondos de cobertura curso.

¿Cuáles son las características distintivas de un fondo de cobertura?

Las principales características de un fondo de cobertura son las siguientes:

- El fondo está abierto solo a inversionistas calificados o acreditados Inversionista acreditado Un inversionista acreditado se refiere a un inversionista individual o institucional que ha cumplido con ciertos requisitos establecidos por la Comisión de Bolsa y Valores de EE. UU. (SEC). Los inversores acreditados pueden comprar valores que no están disponibles para otros inversores y que no han sido registrados con ninguna autoridad reguladora. y no se puede ofrecer ni vender al público en general. Los inversionistas potenciales deben cumplir ciertos requisitos de patrimonio neto (valor neto de más de $ 1 millón excluyendo la residencia principal).

- El fondo puede existir como inversiones extensivas en varios sectores, como la tierra, cepo, derivados, monedas, y materias primas Las materias primas son otra clase de activos al igual que las acciones y los bonos. La mayoría de las materias primas son productos que provienen de la tierra que poseen.

- A menudo utiliza dinero prestado para generar apalancamiento y multiplicar los rendimientos.

- El fondo incluye comisiones de gestión y rendimiento. Por lo general, paga una tarifa de administrador anual del 1% de la cantidad de activos invertidos y una tarifa de rendimiento del 20% sobre cualquier ganancia.

- Los inversores deben mantener su dinero en el fondo durante un período de bloqueo de al menos un año. Los retiros de fondos solo pueden ocurrir en momentos específicos, como trimestral o semestral.

- El fondo utiliza diferentes estrategias de inversión que deben revelarse por adelantado a los inversores.

¿Cuáles son los tipos generales de fondos de cobertura?

1. Fondos de cobertura de capital variable

Las acciones se emiten continuamente a los inversores y permiten retiros periódicos del valor liquidativo de cada acción.

2. Fondos de cobertura de capital variable

Emiten solo un número limitado de acciones a través de una oferta inicial y no emiten nuevas acciones incluso si aumenta la demanda de los inversores.

3. Acciones de fondos de cobertura cotizados

Se negocian en bolsas de valores Bolsa de valores Una bolsa de valores es un mercado donde los valores, como acciones y bonos, se compran y venden. Las bolsas de valores permiten a las empresas recaudar capital y a los inversores tomar decisiones informadas utilizando información de precios en tiempo real. Los intercambios pueden ser una ubicación física o una plataforma de negociación electrónica. y los inversores no acreditados pueden comprar las acciones.

¿Cuáles son los pros y los contras de invertir en fondos de cobertura?

Invertir en fondos de cobertura puede generar rendimientos muy altos para un inversor. Sin embargo, siempre existe un riesgo involucrado en inversiones potenciales de alta recompensa.

Pros

- El uso de diversas estrategias de inversión brinda la capacidad de generar rendimientos positivos a pesar de las condiciones favorables o desfavorables del mercado.

- Un fondo de cobertura de cartera equilibrado puede reducir el riesgo y la volatilidad generales, con múltiples retornos de inversión.

- Brinda a los inversionistas la capacidad de personalizar con precisión las estrategias de inversión.

- Los inversores pueden acceder a los servicios de gestores de inversiones cualificados.

Contras

- Expone al fondo a enormes pérdidas potenciales si se adopta la estrategia incorrecta.

- Por lo general, se requiere que los inversores aseguren el dinero durante un período de años.

- El uso de dinero prestado o apalancamiento puede convertir una pérdida mínima en una pérdida importante.

Recursos adicionales

CFI ofrece la página del programa Capital Markets &Securities Analyst (CMSA) ™ - CMSA Inscríbase en el programa CMSA® de CFI y conviértase en un analista certificado de Capital Markets &Securities. Avanza en tu carrera con nuestros programas y cursos de certificación. programa de certificación para aquellos que buscan llevar sus carreras al siguiente nivel. Para seguir aprendiendo y avanzando en su carrera, los siguientes recursos serán útiles:

- Private Equity vs Hedge FundsPrivate Equity vs Hedge Fund Compare el capital privado con el Hedge Funds en términos de inversores, riesgo, liquidez, horizonte de tiempo, estructura de compensación, carreras y más pros y contras de cada

- Las 10 principales empresas de capital privado Las 10 principales empresas de capital privado ¿Quiénes son las 10 principales empresas de capital privado del mundo? Nuestra lista de las diez empresas más grandes de PE, ordenados por capital total recaudado. Estrategias comunes dentro de P.E. incluir adquisiciones apalancadas (LBO), capital de riesgo, capital de crecimiento, Inversiones en apuros y entrepiso de capital.

- Qué es el modelado financiero Qué es el modelado financiero El modelado financiero se realiza en Excel para pronosticar el desempeño financiero de una empresa. Descripción general de lo que es el modelado financiero, cómo y por qué construir un modelo.

- Guía de modelos financieros Guía gratuita de modelos financieros Esta guía de modelos financieros cubre consejos de Excel y mejores prácticas sobre supuestos, conductores previsión vinculando las tres declaraciones, Análisis DCF, más

Finanzas

-

Leyes de renovación de arrendamientos de California

Leyes de renovación de arrendamientos de California El Código Civil de California contiene los requisitos para que el propietario y el inquilino rescindan adecuadamente su contrato de arrendamiento y arrendamiento para evitar la renovación automática d...

-

¿Qué cubre el seguro de colisión?

¿Qué cubre el seguro de colisión? El seguro de colisión o la cobertura de colisión es parte de su póliza de seguro de automóvil que cubre cualquier daño a su vehículo causado por un accidente. El seguro de colisión solo cubrirá los da...

-

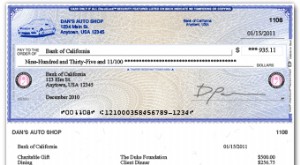

¿Qué es un cheque de cupón?

¿Qué es un cheque de cupón? Un cheque de comprobante es una variante de cheque con dos comprobantes adjuntos. El comprobante generalmente explica el propósito y el contenido del cheque. Se presentan en una hoja de papel completa...

-

Mi perspectiva de mercado para 2021 significa que estas acciones son "compras obligatorias"

Mi perspectiva de mercado para 2021 significa que estas acciones son "compras obligatorias" Shah Gilani Nota del editor:Shah fue optimista durante 2020, y espera que este año sea aún mayor a medida que termine la pandemia. Dijo que es completamente posible que el Dow llegue a los 35, 000 e...