¿Qué es una entidad de flujo continuo?

Una entidad de flujo continuo, también conocida como "entidad de transferencia" o "entidad fiscalmente transparente", es una entidad comercial legal donde sus ganancias fluyen directamente a los inversores / propietarios. y sólo los inversores o propietarios pagan impuestos sobre la renta. La estructura ayuda a evitar la doble imposición, que es cuando una renta de la misma fuente tributa tanto a nivel corporativo como personal.

Tipos de entidades de flujo continuo

Una entidad de flujo continuo se puede clasificar en tres tipos:

1. Empresas unipersonales

Propiedad unipersonal Propiedad unipersonal Una propiedad unipersonal (también conocida como emprendimiento individual, Comerciante único, o propiedad) es un tipo de entidad no incorporada que es de propiedad exclusiva, también conocido como comerciante individual, es una empresa que pertenece y es operada por una sola persona. No existe una distinción legal entre el propietario y la empresa; ambos operan como la misma entidad legal.

En cuyo caso, el ingreso de la entidad es el mismo que el ingreso del único dueño de la entidad. El individuo declara estos ingresos en sus declaraciones de impuestos personales (Anexo C). El Servicio de Impuestos Internos (IRS) también considera esto como una entidad descartada ya que los ingresos se tratan de la misma manera que los ingresos personales del propietario.

2. Sociedades de responsabilidad limitada (LLC)

Una compañía de responsabilidad limitada (LLC) Compañía de responsabilidad limitada (LLC) Una compañía de responsabilidad limitada (LLC) es una estructura comercial para empresas privadas en los Estados Unidos, uno que combina aspectos de sociedades y corporaciones es una estructura comercial que combina impuestos de flujo directo con responsabilidad limitada, por lo que los propietarios o socios no son personalmente responsables de las obligaciones de deuda de la empresa.

Las entidades tienen la opción de elegir la estructura tributaria que se les aplica:una entidad no considerada, una corporación, etcétera. Varias LLC optan por tributar como sociedad, donde las ganancias / pérdidas se asignan a los propietarios / accionistas de la LLC según el acuerdo de propiedad formal y se gravan individualmente.

3. Sociedades Anónimas

Las corporaciones S son formas cerradas de LLC, por el que la propiedad se limita a determinadas personas, fideicomisos y fincas, y menos de 100 accionistas.

Corporaciones S Corporación S (Subcapítulo S) Una Corporación S (S Corp) es una corporación cerrada (Sociedad de Responsabilidad Limitada (LLC), camaradería, o Corporación C) que se trata como una obligación de declarar impuestos corporativos, pero las ganancias se reflejan en el Anexo E de sus impuestos sobre la renta de las personas físicas. Una nueva ley establece que desde 2018-2025, una Corporación S permite a los accionistas reclamar una deducción del 20% del impuesto sobre su participación en las ganancias.

Ventajas de una entidad de flujo continuo

Hay dos razones principales por las que los propietarios eligen una entidad de flujo continuo:

1. Ventajas fiscales

Los ingresos de la entidad solo pasan por una única capa de impuestos en lugar de dos:el impuesto de sociedades y el impuesto a los accionistas. Permite a los propietarios / accionistas recibir mayores rendimientos netos de su inversión.

2. Menor riesgo financiero

Las personas generalmente no pueden usar los ingresos obtenidos a través de una fuente para compensar las pérdidas de otra. Sin embargo, los accionistas de una entidad de flujo continuo pueden deducir las pérdidas comerciales de sus ingresos personales provenientes de otras fuentes.

Desventajas de una entidad de flujo continuo

Aunque una entidad de flujo continuo brinda varias ventajas a los accionistas y propietarios, También es necesario evaluar algunos inconvenientes antes de elegir una estructura impositiva de flujo continuo para la entidad.

1. Carga potencial del impuesto sobre la renta

Específicamente, para empresas unipersonales, Siempre existe el dilema de reinvertir las ganancias de la entidad debido a la carga que recae sobre los impuestos sobre la renta de las personas físicas, incluso si los propietarios no retienen las ganancias ni se pagan dividendos a sí mismos, están gravados por ello debido al flujo directo.

2. Proceso complicado para deducciones caritativas

También, deducir donaciones caritativas es un proceso complicado en una entidad de flujo continuo. Si un accionista planea asignar donaciones monetarias significativas a organizaciones benéficas, les iría mejor si adoptaran la estructura fiscal de las sociedades anónimas C.

Ejemplo practico

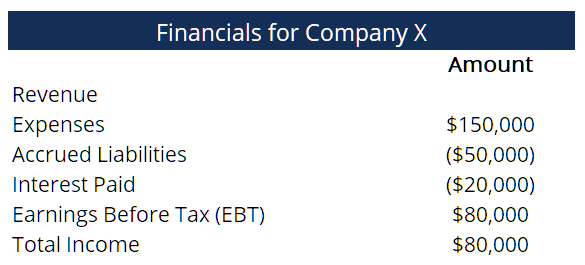

La empresa X es propiedad de dos empresarios de Los Ángeles. Las finanzas básicas de X son las siguientes:

Dado que es una entidad de flujo continuo, los propietarios deben declarar sus ganancias como ingresos al presentar la declaración de impuestos sobre la renta de las personas físicas. Dado que se trata de una asociación, los ingresos de cada propietario serán la mitad de $ 80, 000 - ambos reportarán un ingreso de $ 40, 000 cada uno.

Suponiendo que no reciben múltiples fuentes de ingresos y que no están casados, según la Calculadora de impuestos sobre la renta de EE. UU., se les cobrarían $ 6, 202. Significa, en todo, la entidad pagó alrededor de $ 12, 404 (doble de $ 6, 202) en impuestos, lo que equivale a una tasa impositiva del 15,5%.

Si no fuera una entidad de flujo continuo, la tasa del impuesto sobre la renta corporativo aplicada a los ingresos totales de la entidad sería del 21%, según lo prescrito por las leyes y regulaciones de EE. UU. en 2020. Más aún, no tiene en cuenta los impuestos adicionales que se pagarían cuando los propietarios individuales presenten sus impuestos sobre la renta personales, perdiendo así más dinero en comparación con el tipo impositivo del 15,5%, haciendo que la adopción de una estructura tributaria de flujo continuo sea una opción beneficiosa.

Lecturas relacionadas

CFI ofrece la página del programa Analista de mercados de capitales y valores (CMSA) ® - CMSA Inscríbase en el programa CMSA® de CFI y conviértase en un analista certificado de mercados de capitales y valores. Avanza en tu carrera con nuestros programas y cursos de certificación. programa de certificación para aquellos que buscan llevar sus carreras al siguiente nivel. Para seguir aprendiendo y avanzando en su carrera, los siguientes recursos serán útiles:

- Estructura empresarial Estructura empresarial La estructura empresarial se refiere a la estructura legal de una organización que está reconocida en una jurisdicción determinada. La estructura legal de una organización es un determinante clave

- Corporación Doméstica Corporación Doméstica Una corporación doméstica se refiere a una empresa que está incorporada y lleva a cabo asuntos comerciales en su propio país. Las corporaciones nacionales son

- Asociación Asociación Una sociedad es un tipo de negocio en el que dos o más personas establecen y dirigen un negocio juntas. Hay tres tipos principales de asociaciones:GP, LP, LLP

- Schedule C Schedule C El formulario de impuestos Schedule C se utiliza para informar las ganancias o pérdidas de una empresa. Es una forma que los propietarios únicos (propietarios únicos de negocios)

Finanzas

- ¡11 desafíos para ahorrar dinero para ahorrar más dinero!

- ¿Qué es el margen de segmento?

- Hitos del dinero:guía del dinero para recién casados

- El costo de la guardería versus el costo del trabajo

- Por qué necesita dinero divertido sin culpa en su presupuesto

- ¿Qué es la educación financiera y cómo mejorarla?

-

Los compradores de vivienda que buscan un pago inicial no deberían echar mano de estas cuentas

Los compradores de vivienda que buscan un pago inicial no deberían echar mano de estas cuentas Más prestamistas requieren un pago inicial del 20% para calificar para las mejores tasas hipotecarias. El uso de estas cuentas de dinero para comprar una casa puede causar un estrés financiero inesper...

-

6 sencillos pasos para comenzar a invertir en una IRA

6 sencillos pasos para comenzar a invertir en una IRA Si no tiene nada más parecido a una experiencia de inversión que ver programas financieros en la televisión, abrir una cuenta IRA puede parecer intimidante. Afortunadamente, es bastante fácil para los...

-

Cómo invertir $ 30,

Cómo invertir $ 30, 000 Hay peores problemas que tener que decidir qué hacer con $ 30, 000. Podrías pensar:¡Tengo mucho dinero para jugar! Pero ten cuidado, porque también es mucho dinero - alerta de muerte - potencia...

-

¿Qué es una oferta pública inicial en caliente?

¿Qué es una oferta pública inicial en caliente? Una oferta pública inicial (Hot IPO, por sus siglas en inglés) es una emisión por primera vez muy esperada de las acciones de una empresa al público en general en un mercado abierto. Uno o más bancos ...