¿Cuáles son los arrastres y tirones de la liquidez?

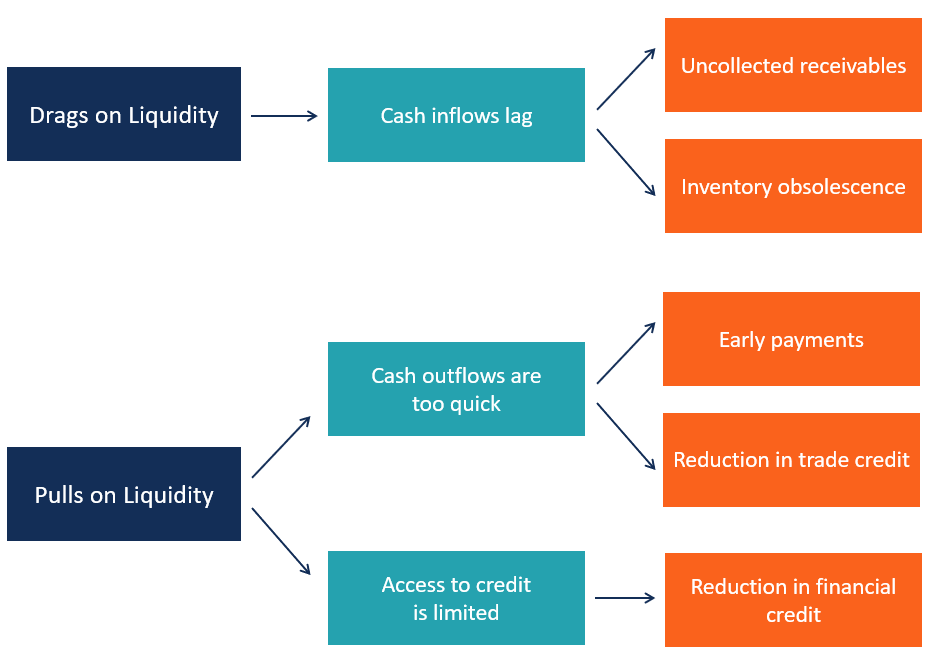

Los arrastres y tirones de la liquidez son los factores que afectan negativamente las entradas y salidas de efectivo de una empresa al determinar un deterioro en su posición de liquidez.

Existe un lastre para la liquidez cuando las entradas de efectivo se retrasan, por ejemplo, porque una empresa tiene problemas con el cobro de sus créditos comerciales. Se genera un tirón de liquidez cuando las salidas de efectivo ocurren demasiado rápido o cuando el acceso de una empresa al crédito comercial o financiero es limitado.

Se arrastra sobre la liquidez de las cuentas por cobrar no cobradas

A menudo sucede que una empresa está dispuesta a vender bienes y servicios mientras acepta un pago retrasado. Sin embargo, a veces, las empresas enfrentan problemas con el cobro de su crédito comercial, por ejemplo, porque uno o más clientes están experimentando un deterioro en su negocio.

Para un analista, los arrastres son a menudo visibles a partir de un análisis de las tendencias y ratios del balance. Por ejemplo, un deterioro en los días de ventas pendientes (DSO) Días de ventas pendientes (DSO) Días de ventas pendientes (DSO) representa el número promedio de días que las ventas a crédito tardan en convertirse en efectivo, o cuánto tiempo se tarda es a menudo una indicación de acontecimientos negativos que actúan como un freno a la liquidez.

Los niveles crecientes de gastos por insolvencias también son un indicador útil para identificar problemas en el cobro de cuentas por cobrar.

Se basa en la liquidez de la obsolescencia del inventario

Si el inventario Inventario de una empresa es una cuenta de activo corriente que se encuentra en el balance general, compuesto por todas las materias primas, trabajo en progreso, y productos terminados que se están volviendo obsoletos, experimentará un lastre en la liquidez a medida que disminuya el valor de dicho inventario, convirtiéndose en entradas de efectivo más bajas de lo planeado. Algunas veces, dicho inventario no se puede vender ni utilizar en absoluto, mientras que en otros casos, es posible que la empresa deba venderlo con importantes descuentos sobre el precio habitual.

Es más, el inventario obsoleto todavía puede ocupar espacio, requieren mano de obra, y generar costos de almacenamiento que se pueden evitar. Una buena indicación del aumento de la obsolescencia de los inventarios suele ser la disminución de las tasas de rotación de inventarios.

Se basa en la liquidez de un crédito más restringido

Si el acceso al capital empeora o se encarece, la liquidez de una empresa puede empeorar. Las condiciones crediticias varían debido a la acción de varios factores, incluso:

1. Cambios en los fundamentos empresariales

Deterioro de las tendencias fundamentales, como la disminución de las ventas, márgenes decrecientes, o menor generación de flujo de caja, son factores que empeorarían la calidad crediticia de una empresa. simplemente pon, es cuán "digno" o merecedor es uno de crédito. Si un prestamista confía en que el prestatario cumplirá con su obligación de deuda de manera oportuna, el prestatario se considera solvente. Como resultado, condiciones más estrictas pueden afectar negativamente la posición de liquidez de la empresa.

2. Tendencias de la industria

Algunas veces, industrias enteras sufren, o están expuestos a, tendencias desfavorables. Como resultado, las condiciones crediticias otorgadas a las empresas que operan en tales industrias pueden empeorar, desencadenando un deterioro de la liquidez.

3. Condiciones macroeconómicas generales

Malas tendencias en los mercados de capitales, aumento de las tasas de interés, o entornos recesivos Recesión Recesión es un término utilizado para indicar una desaceleración en la actividad económica general. En macroeconomía, las recesiones se reconocen oficialmente después de dos trimestres consecutivos de tasas de crecimiento del PIB negativas. son ejemplos de factores macroeconómicos que pueden afectar negativamente el acceso de una empresa al crédito y empeorar su posición de liquidez.

Extrae la liquidez de los pagos anticipados

La concesión de crédito comercial es común en muchas industrias. A menudo implica que un cliente puede pagar 30, 60, o 90 días después de realizar la compra.

Una empresa que paga a sus proveedores, acreedores, o empleados antes de la fecha de vencimiento del pago está creando un tirón de liquidez. Es un lugar común entre las empresas retener los pagos hasta la fecha de vencimiento sin ninguna anticipación de los mismos.

Extrae liquidez del crédito comercial

Hay otros eventos relacionados con el crédito comercial que pueden ejercer presión sobre la liquidez de una empresa. Tomemos el caso de una empresa que no paga sus obligaciones con sus proveedores de manera oportuna o una que voluntariamente se aprovecha de sus proveedores pagando después de una larga demora. En esos casos, los proveedores pueden decidir reducir la cantidad de crédito comercial al cliente, lo que afecta su liquidez.

Extracciones de líneas de crédito reducidas

Como un proveedor puede reducir la cantidad de crédito a un cliente, los bancos también pueden reducir la cantidad de crédito disponible para sus clientes.

Los bancos pueden decidir reducir las líneas de crédito a una empresa por muchas razones:

- Razones específicas de la empresa, como el deterioro de las tendencias comerciales en la empresa o en el propio banco. En otros casos, puede ser una respuesta al historial deficiente de pago de la deuda de un cliente.

- Las reducciones pueden ser impuestas por los gobiernos o pueden deberse a las condiciones de los mercados crediticios, como un acceso más estricto a los fondos de los bancos centrales.

Soluciones para arrastres y tirones de liquidez

Los arrastres y tirones de liquidez deben identificarse y corregirse con prontitud, especialmente cuando es significativo. Las medidas que se tomen dependen obviamente del tipo específico de arrastre y tracción involucrado.

Por ejemplo:

- La falta de cobranza de las cuentas por cobrar puede hacer que sea necesario involucrar a las agencias de cobranza de deudas y hacer cambios en las condiciones de pago dadas a los clientes. En algunos casos, las empresas pueden dejar de permitir pagos retrasados a ciertos tipos de clientes.

- Si la obsolescencia se convierte en un problema, la empresa debe encontrar una manera de monetizar el inventario obsoleto antes de que se convierta en un lastre significativo para la liquidez. También es posible que deba repensar o perfeccionar su sistema o estrategia de gestión de inventario si contribuye al problema.

- Si una empresa espera restricciones en la línea de crédito en el futuro, es decir., como resultado del empeoramiento de las condiciones del mercado, puede intentar abrir líneas de crédito muy por encima de las necesidades actuales.

Más recursos

CFI es el proveedor oficial de la página del Programa de Analista de Crédito y Banca Comercial (CBCA) ™ global - CBCAG Obtenga la certificación CBCA ™ de CFI y conviértase en Analista de Crédito y Banca Comercial. Inscríbase y avance en su carrera con nuestros programas y cursos de certificación. programa de certificación, diseñado para ayudar a cualquiera a convertirse en un analista financiero de clase mundial. Para seguir avanzando en tu carrera, Los recursos adicionales a continuación serán útiles:

- Gasto por deudas incobrables Gasto por deudas incobrables El gasto por deudas incobrables es la forma en que las empresas contabilizan una cuenta por cobrar que no se pagará. Las deudas incobrables surgen cuando un cliente no puede

- Indicadores económicos Indicadores económicos Un indicador económico es una métrica que se utiliza para evaluar, la medida, y evaluar el estado general de salud de la macroeconomía. Indicadores económicos

- Obsolescencia funcional Obsolescencia funcional (bienes raíces) En bienes raíces, La obsolescencia funcional se refiere a la disminución de la utilidad de un diseño de arquitectura de tal manera que cambiarlo para adaptarse a la realidad actual.

- Fuentes de liquidez Fuentes de liquidez Para una empresa, sus fuentes de liquidez son todos los recursos que se pueden utilizar para generar efectivo. Generalmente hay dos clases principales de fuentes de

Finanzas

-

Maneras divertidas de esconder dinero para un regalo

Maneras divertidas de esconder dinero para un regalo Las tarjetas con bolsillos con cierre de dinero son un método probado y verdadero de dar dinero en efectivo como regalo. pero les falta un elemento de diversión. Ocultar dinero de forma creativa añade...

-

Fondos indexados de bajo costo:una guía para principiantes

Un fondo indexado de bajo costo puede ser una excelente manera para que los inversionistas principiantes y avanzados inviertan en el mercado de valores. Los fondos indexados pueden reducir sus riesgos...

-

Los 3 mejores préstamos para la creación de crédito de 2021

Los 3 mejores préstamos para la creación de crédito de 2021 Los préstamos para generar crédito pueden brindar a las personas con poco o ningún crédito, u otros problemas crediticios, la oportunidad de construir o reconstruir un historial crediticio positivo. ...

-

¿Qué es el baht tailandés (THB)?

¿Qué es el baht tailandés (THB)? El baht tailandés es la moneda legal oficial del Reino de Tailandia (anteriormente Siam). Para la acuñación, El baht se divide en 100 satangs (comparable a centavos en dólares canadienses o estadounid...