Financiamiento de deuda vs capital:¿cuál es mejor?

Financiamiento de deuda vs capital:¿cuál es mejor para su negocio y por qué? La respuesta simple es que depende. La decisión de capital frente a deuda se basa en una gran cantidad de factores, como el clima económico actual, la estructura de capital existente de la empresa, y la etapa del ciclo de vida de la empresa, para nombrar unos pocos. En este articulo, exploraremos los pros y los contras de cada uno, y explica cuál es mejor, dependiendo del contexto.

Definición de términos

Desde una perspectiva empresarial:

- Deuda :Se refiere a la emisión de bonos Bonos Los bonos son valores de renta fija que son emitidos por corporaciones y gobiernos para obtener capital. El emisor del bono toma prestado capital del tenedor del bono y le hace pagos fijos a una tasa de interés fija (o variable) durante un período específico. para financiar el negocio.

- Capital :Se refiere a la emisión de acciones. Una persona que posee acciones en una empresa se denomina accionista y es elegible para reclamar parte de los activos residuales y las ganancias de la empresa (en caso de que la empresa se disuelva). Los términos "stock", "Comparte", y "equidad" se usan indistintamente. para financiar el negocio.

Recomendamos leer los artículos primero si no está familiarizado con el funcionamiento de las acciones y los bonos.

¿Cómo se estructura la estructura de capital? La estructura de capital La estructura de capital se refiere a la cantidad de deuda y / o capital que emplea una empresa para financiar sus operaciones y financiar sus activos. ¿La estructura de capital de una empresa influye en la decisión de deuda frente a capital?

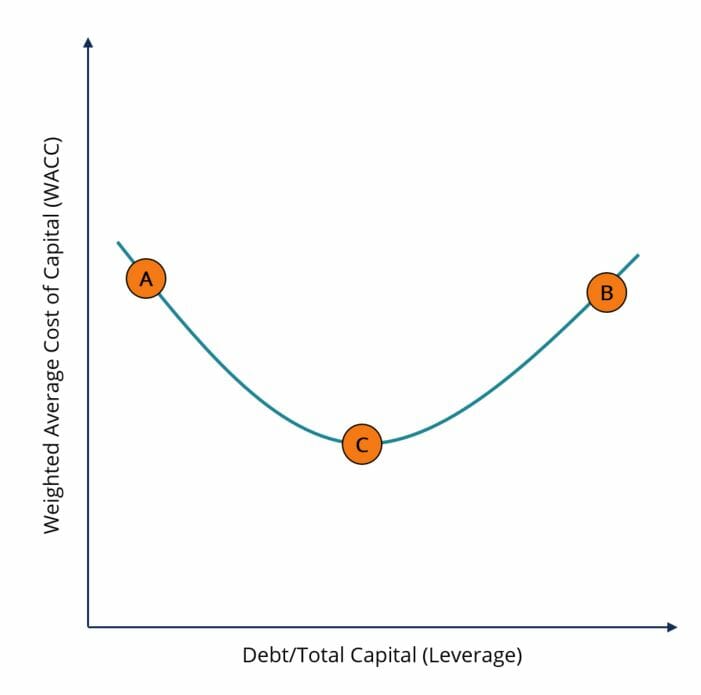

Para responder a esta pregunta, Primero debemos entender la relación entre el costo promedio ponderado de capital (WACC). WACCWACC es el costo promedio ponderado del capital de una empresa y representa su costo combinado de capital, incluidas las acciones y la deuda. apalancamiento El apalancamiento es una estrategia que utilizan las empresas para aumentar los activos, flujo de caja, y vuelve, aunque también puede magnificar las pérdidas. Hay dos tipos principales de apalancamiento. Generalmente hablando, la mejor estructura de capital para una empresa es la estructura de capital que minimiza el WACC de la empresa. Como sugiere el cuadro a continuación, las relaciones entre las dos variables se asemejan a una parábola.

En el punto A, vemos una estructura de capital que tiene una cantidad baja de deuda y una cantidad alta de capital, resultando en un WACC alto. En el punto B, vemos lo contrario:una estructura de capital con una gran cantidad de deuda y una baja cantidad de capital, lo que también se traduce en un alto WACC. Para minimizar WACC, la estructura de capital debe consistir en una combinación equilibrada de deuda y capital.

¿Por qué es caro el exceso de capital?

El costo del capital social El costo del capital social es la tasa de rendimiento que requiere un accionista para invertir en una empresa. La tasa de rendimiento requerida se basa en el nivel de riesgo asociado con la inversión que es generalmente más alto que el costo de la deuda El costo de la deuda es el rendimiento que una empresa proporciona a sus deudores y acreedores. El costo de la deuda se utiliza en los cálculos del WACC para el análisis de valoración. dado que los inversores de capital asumen más riesgos al comprar acciones de una empresa en lugar de bonos de una empresa. Por lo tanto, Un inversor en acciones exigirá mayores rendimientos (una prima de riesgo de acciones Prima de riesgo de acciones La prima de riesgo de acciones es la diferencia entre los rendimientos de las acciones / acciones individuales y la tasa de rendimiento libre de riesgo. Es la compensación al inversor por asumir un mayor nivel de riesgo y invertir en acciones en lugar de valores libres de riesgo) que el inversor en bonos equivalente para compensarlo por el riesgo adicional que asume al comprar acciones. Invertir en acciones es más riesgoso que invertir en bonos debido a una serie de factores, por ejemplo:

- El mercado de valores tiene una mayor volatilidad de rendimientos que el mercado de bonos.

- Los accionistas tienen un derecho menor sobre los activos de la empresa en caso de incumplimiento de la empresa

- Las ganancias de capital no son garantía

- Dividendos Dividendo Un dividendo es una parte de las ganancias y ganancias retenidas que una empresa paga a sus accionistas. Cuando una empresa genera ganancias y acumula ganancias retenidas, esas ganancias pueden reinvertirse en el negocio o pagarse a los accionistas como dividendo. son discrecionales (es decir, una empresa no tiene la obligación legal de emitir dividendos)

Por lo tanto, la financiación puramente con equidad conducirá a un alto WACC.

¿Por qué es costosa demasiada deuda?

Mientras que el Costo de la Deuda Costo de la Deuda El costo de la deuda es el rendimiento que una empresa proporciona a sus deudores y acreedores. El costo de la deuda se utiliza en los cálculos del WACC para el análisis de valoración. suele ser más bajo que el costo del capital social (por las razones mencionadas anteriormente), asumir demasiada deuda hará que el costo de la deuda se eleve por encima del costo de las acciones. Esto se debe a que el factor más importante que influye en el costo de la deuda es la tasa de interés del préstamo Tasa de interés Una tasa de interés se refiere al monto cobrado por un prestamista a un prestatario por cualquier forma de deuda dada, generalmente expresado como un porcentaje del capital. (en el caso de la emisión de bonos, La tasa de cupón de bonos Tasa de cupón Una tasa de cupón es la cantidad de ingresos anuales por intereses pagados a un tenedor de bonos, basado en el valor nominal del bono).

A medida que una empresa se endeuda cada vez más, aumenta su probabilidad de impago de su deuda. Esto se debe a que más deuda equivale a pagos de intereses más altos. Si una empresa experimenta un período de ventas lento y no puede generar suficiente efectivo para pagar a sus tenedores de bonos, puede entrar en estado predeterminado. Por lo tanto, los inversores de deuda exigirán un mayor rendimiento de las empresas con mucha deuda, para compensarlos por el riesgo adicional que están asumiendo. Este mayor rendimiento requerido se manifiesta en forma de una tasa de interés más alta.

Por lo tanto, la financiación puramente con deuda conducirá a un mayor coste de la deuda, y, Sucesivamente, un WACC más alto.

También vale la pena señalar que a medida que aumenta la probabilidad de incumplimiento, los rendimientos de los accionistas también están en riesgo, ya que la mala prensa sobre posibles incumplimientos puede ejercer presión a la baja sobre el precio de las acciones de la empresa. Por lo tanto, asumir demasiada deuda también aumentará el costo de las acciones, ya que la prima de riesgo de las acciones aumentará para compensar a los accionistas por el riesgo adicional.

Obtenga más información sobre los pensamientos de Warren Buffet sobre el capital frente a la deuda.

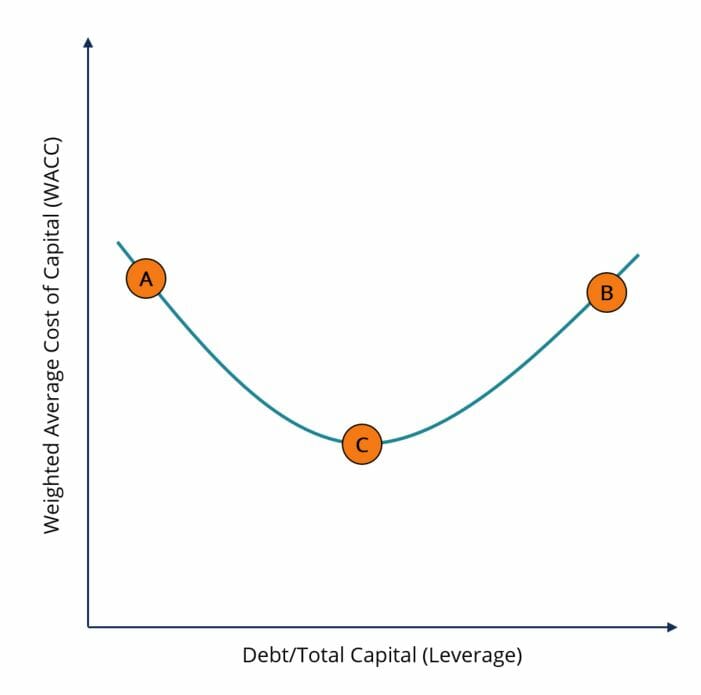

Estructura de capital óptima

La estructura de capital óptima es aquella que minimiza el costo promedio ponderado de capital (WACC) al asumir una combinación de deuda y capital. El punto C en el gráfico a continuación indica la estructura de capital óptima en el WACC versus la curva de apalancamiento:

Si la empresa está en el punto A de la curva, emitir deuda reduciría su WACC. Si la empresa está en el punto B de la curva, la emisión de acciones reduciría su WACC. Para obtener más detalles sobre el cálculo de WACC, Haga clic aquí WACC WACC es el costo promedio ponderado de capital de una empresa y representa su costo combinado de capital, incluidas las acciones y la deuda.

Otros factores a considerar

A continuación, se muestran otros factores importantes que deben tenerse en cuenta al tomar una decisión financiera:

- Costos de flotación :Si los bancos de inversión están cobrando mucho por emitir (o "flotar") nuevas acciones, emitir deuda será más económico y viceversa.

- Tasas de interés :Las tasas de interés altas requerirán que la empresa ofrezca bonos con cupón alto para ser una inversión atractiva. Esto será más costoso por tanto, la emisión de acciones será más barata y viceversa.

- Las tasas de impuestos :Las tasas impositivas altas se deducirán de las devoluciones de los tenedores de bonos, ya que tendrán que regalar una mayor parte de su cupón. Por lo tanto, exigirán mayores rendimientos para compensar. En este caso, la emisión de acciones será más barata y viceversa.

- Volatilidad de las ganancias :Si el negocio es estacional, o ve ingresos volátiles cada mes, Será difícil garantizar que habrá suficiente efectivo disponible para el pago de cupones. Por lo tanto, emitir acciones será una mejor decisión y viceversa.

- El crecimiento del negocio :Si la empresa es bastante joven y está realizando importantes inversiones en I + D para apoyar el crecimiento, Puede ser más prudente reducir los reclamos mensuales sobre los flujos de efectivo mediante la emisión de acciones y viceversa.

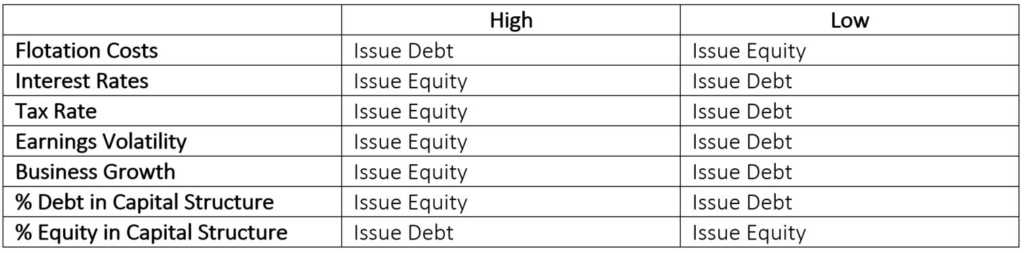

La siguiente tabla resume fácilmente la decisión de deuda frente a capital:

* Suponiendo que todos los demás factores siguen siendo los mismos

Más recursos

Gracias por leer esta guía sobre deuda frente a capital y los pros y contras de cada tipo de financiamiento. CFI ofrece el Analista de Valuación y Modelado Financiero (FMVA) ™ Conviértase en Analista de Valuación y Modelado Financiero Certificado (FMVA) ® La certificación Analista de Valuación y Modelado Financiero (FMVA) ® de CFI lo ayudará a ganar la confianza que necesita en su carrera financiera. ¡Inscríbase hoy! programa de certificación para aquellos que buscan llevar sus carreras al siguiente nivel. Para seguir aprendiendo y avanzando en su carrera como analista, Los siguientes recursos de CFI también serán útiles:

- Modelado financiero para FP y A Modelado financiero para FP y A El modelo financiero para FP&A es principalmente para presupuestos a corto y mediano plazo, previsión y planificación. CFI ofrece capacitación en línea sobre la construcción de modelos financieros.

- Costo de la deuda Costo de la deuda El costo de la deuda es el rendimiento que una empresa proporciona a sus deudores y acreedores. El costo de la deuda se utiliza en los cálculos del WACC para el análisis de valoración.

- Costo del capital social Costo del capital social El costo del capital social es la tasa de rendimiento que un accionista requiere para invertir en una empresa. La tasa de rendimiento requerida se basa en el nivel de riesgo asociado con la inversión.

- Intereses Gastos de intereses Los gastos de intereses surgen de una empresa que financia mediante deuda o arrendamientos de capital. El interés se encuentra en el estado de resultados, pero también puede

Finanzas

-

A medida que el coronavirus perturba las universidades,

A medida que el coronavirus perturba las universidades, ¿Pueden las pólizas de seguro mitigar el impacto? A medida que el coronavirus se propaga por los Estados Unidos, las universidades están luchando por encontrar planes de seguro de contingencia que m...

-

Cómo ser más decisivo en 3 pasos

Cómo ser más decisivo en 3 pasos ¿Qué tan decisivo eres? Si es como la mayoría de nosotros cuando nos enfrentamos a una decisión, te empapas de tu ansiedad, sopesar los resultados, aleja todo el asunto, confundirse, vuelve a eso, y s...

-

Cómo obtener y usar la tarjeta Direct Express Express del Seguro Social

Cómo obtener y usar la tarjeta Direct Express Express del Seguro Social La Administración del Seguro Social ofrece a los beneficiarios de la Seguridad de Ingreso Suplementario y del Seguro Social la opción de recibir pagos de beneficios a través de la tarjeta Direct Expre...

-

Las mejores tarjetas de crédito de recompensas de viaje para familias

Las mejores tarjetas de crédito de recompensas de viaje para familias Cualquier padre sabe que viajar con la familia es caro. El costo de múltiples tarifas aéreas, habitaciones de hotel, y las comidas pueden ser prohibitivas. Pero una buena tarjeta de recompensas de via...