¿Qué es la tasa de cupón?

La tasa de cupón es la cantidad de ingresos por intereses anuales pagados a un tenedor de bonos, basado en el valor nominal del bono. Las entidades gubernamentales y no gubernamentales emiten bonos Comercio e inversión Las guías de comercio e inversión de CFI están diseñadas como recursos de autoaprendizaje para aprender a operar a su propio ritmo. Explore cientos de artículos sobre comercio, inversiones y temas importantes que deben conocer los analistas financieros. Obtenga más información sobre las clases de activos, fijación de precios de bonos, riesgo y retorno, acciones y mercados de valores, ETF, impulso, técnica para recaudar dinero para financiar sus operaciones. Cuando una persona compra un bono, El emisor de bonos Emisores de bonos Hay diferentes tipos de emisores de bonos. Estos emisores de bonos crean bonos para pedir prestados fondos a los tenedores de bonos, a reembolsar al vencimiento. se compromete a realizar pagos periódicos al tenedor de bonos, basado en el monto principal del bono, a la tasa de cupón indicada en el certificado emitido. El emisor realiza pagos de intereses periódicos Intereses a pagar Intereses a pagar es una cuenta de pasivo que se muestra en el balance general de una empresa que representa el monto de los gastos por intereses que se han acumulado hasta el vencimiento cuando la inversión inicial del tenedor de bonos - el valor nominal (o "valor nominal") del bono - se devuelve al tenedor del bono.

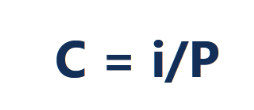

Fórmula para calcular la tasa de cupón

Dónde:

C =tasa de cupón

i =interés anualizado

P =valor nominal, o monto principal, del vínculo

Descarga la plantilla gratuita

Ingrese su nombre y correo electrónico en el formulario a continuación y descargue la plantilla gratuita ahora.

Cómo la tasa del cupón afecta el precio de un bono

Todos los tipos de bonos pagan intereses al tenedor de bonos. La cantidad de interés se conoce como tasa de cupón. A diferencia de otros productos financieros, la cantidad en dólares (y no el porcentaje) se fija en el tiempo. Por ejemplo, un bono con un valor nominal de $ 1, 000 y una tasa de cupón del 2% paga $ 20 al tenedor del bono hasta su vencimiento. Incluso si el precio del bono sube o baja de valor, los pagos de intereses seguirán siendo de $ 20 durante la vigencia del bono hasta la fecha de vencimiento.

Cuando la tasa de interés prevaleciente en el mercado Interés simple Fórmula de interés simple, definición y ejemplo. El interés simple es un cálculo de interés que no tiene en cuenta el efecto de la capitalización. En muchos casos, intereses compuestos con cada período designado de un préstamo, pero en el caso del interés simple, no es asi. El cálculo del interés simple es igual al monto del capital multiplicado por la tasa de interés, multiplicado por el número de períodos. es mayor que la tasa de cupón del bono, es probable que el precio del bono baje porque los inversores se mostrarían reacios a comprar el bono por su valor nominal ahora, cuando podrían obtener una mejor tasa de rendimiento en otros lugares. En cambio, si las tasas de interés vigentes caen por debajo de la tasa de cupón que paga el bono, entonces el bono aumenta en valor (y precio) porque está pagando un retorno de la inversión más alto que el que podría obtener un inversionista comprando el mismo tipo de bono ahora, cuando la tasa de cupón sería menor, reflejando la caída de las tasas de interés.

Tasa de cupón frente a rendimiento al vencimiento

La tasa de cupón representa la cantidad real de intereses devengados por el tenedor de bonos anualmente, mientras que el rendimiento al vencimiento es el estimado total tasa de rendimiento de un bono, asumiendo que se mantiene hasta el vencimiento. La mayoría de los inversores consideran que el rendimiento al vencimiento es una cifra más importante que la tasa de cupón al tomar decisiones de inversión. La tasa de cupón permanece fija durante la vida útil del bono, mientras que el rendimiento al vencimiento está destinado a cambiar. Al calcular el rendimiento al vencimiento, tiene en cuenta la tasa de cupón y cualquier aumento o disminución en el precio del bono.

Por ejemplo, si el valor nominal de un bono es $ 1, 000 y su tasa de cupón es del 2%, el ingreso por intereses es igual a $ 20. Si la economía mejora, empeora o permanece igual, los ingresos por intereses no cambian. Suponiendo que el precio del bono aumenta a $ 1, 500, luego, el rendimiento al vencimiento cambia del 2% al 1,33% ($ 20 / $ 1, 500 =1,33%). Si el precio del bono cae a $ 800, entonces el rendimiento al vencimiento cambiará del 2% al 2,5% (es decir, $ 20 / $ 800 =2,5%). El rendimiento al vencimiento solo es igual a la tasa de cupón cuando el bono se vende a su valor nominal. El bono se vende con descuento si su precio de mercado está por debajo del valor nominal. En tal situación, el rendimiento al vencimiento es más alto que la tasa de cupón. Un bono premium se vende a un precio más alto que su valor nominal, y su rendimiento al vencimiento es menor que la tasa de cupón.

La cifra de rendimiento al vencimiento refleja el rendimiento promedio esperado del bono durante su vida útil restante hasta el vencimiento.

Por qué varían las tarifas de los cupones

Cuando una empresa emite un bono en el mercado abierto por primera vez, fija la tasa de cupón en o cerca de las tasas de interés vigentes para que sea competitiva. También, si una empresa tiene una calificación de "B" o inferior por cualquiera de las principales agencias de calificación, luego, debe ofrecer una tasa de cupón más alta que la tasa de interés vigente para compensar a los inversores por asumir un riesgo crediticio adicional. En breve, la tasa de cupón se ve afectada tanto por las tasas de interés vigentes como por la solvencia del emisor.

La tasa de interés prevaleciente afecta directamente la tasa de cupón de un bono, así como su precio de mercado. En los Estados Unidos, la tasa de interés vigente se refiere a la Tasa de Fondos Federales que fija el Comité Federal de Mercado Abierto (FOMC). La Fed cobra esta tasa cuando realiza préstamos interbancarios a un día a otros bancos y la tasa guía todas las demás tasas de interés que se cobran en el mercado. incluidas las tasas de interés de los bonos. La decisión de invertir o no en un bono específico depende de la tasa de rendimiento que un inversor pueda generar a partir de otros valores en el mercado. Si la tasa de cupón está por debajo de la tasa de interés vigente, entonces, los inversores se trasladarán a valores más atractivos que paguen una tasa de interés más alta. Por ejemplo, si otros valores ofrecen un 7% y el bono ofrece un 5%, entonces es probable que los inversores compren los valores que ofrecen un 7% o más para garantizarles un mayor ingreso en el futuro.

Los inversores también consideran el nivel de riesgo que deben asumir en un valor específico. Por ejemplo, si una empresa en etapa inicial o una empresa existente con altos índices de endeudamiento emite un bono, los inversores se mostrarán reacios a comprar el bono si la tasa del cupón no compensa el mayor riesgo de incumplimiento. No hay garantía de que un emisor de bonos reembolse la inversión inicial. Por lo tanto, bonos con un mayor nivel de riesgo de incumplimiento, también conocidos como bonos basura, debe ofrecer una tasa de cupón más atractiva para compensar el riesgo adicional.

Los bonos emitidos por el gobierno de los Estados Unidos se consideran libres de riesgo de incumplimiento y se consideran las inversiones más seguras. Los bonos emitidos por cualquier otra entidad además del gobierno de los EE. UU. Están calificados por las tres grandes agencias de calificación, que incluyen Moody's, S&P, y Fitch. Los bonos con calificación "B" o inferior se consideran "grado especulativo, ”Y conllevan un mayor riesgo de incumplimiento que los bonos con grado de inversión.

Bonos de cupón cero

Un bono de cupón cero es un bono sin cupones, y su tasa de cupón es del 0%. El emisor solo paga una cantidad igual al valor nominal del bono a la fecha de vencimiento. En lugar de pagar intereses, el emisor vende el bono a un precio menor que el valor nominal en cualquier momento antes de la fecha de vencimiento. El descuento en el precio representa efectivamente el "interés" que el bono paga a los inversores. Como un simple ejemplo, considere un bono de cupón cero con una cara, o par, valor de $ 1, 200, y un vencimiento de un año. Si el emisor vende el bono por $ 1, 000, entonces, básicamente, ofrece a los inversores un rendimiento del 20% de su inversión, o una tasa de interés a un año del 20%.

$ 1, 200 valor nominal - $ 1, 000 precio del bono =$ 200 de retorno de la inversión cuando al tenedor del bono se le paga el valor nominal al vencimiento

$ 200 =20% de retorno sobre el $ 1, 000 precio de compra

Ejemplos de bonos de cupón cero incluyen letras del Tesoro de EE. UU. Y bonos de ahorro de EE. UU. Las compañías de seguros prefieren este tipo de bonos debido a su larga duración y al hecho de que ayudan a minimizar el riesgo de tasa de interés de la compañía de seguros.

CFI es un proveedor global de cursos de modelado financiero y certificación de analista financiero Conviértase en Analista de valoración y modelado financiero certificado (FMVA) ® La certificación de Analista de valoración y modelado financiero (FMVA) ® de CFI le ayudará a ganar la confianza que necesita en su carrera financiera. ¡Inscríbete hoy !. Para seguir desarrollando su carrera como profesional financiero, Estos recursos adicionales de CFI serán útiles:

Otros recursos

- Precio de los bonos Precio de los bonos El precio de los bonos es la ciencia de calcular el precio de emisión de un bono en función del cupón, valor nominal, rendimiento y plazo hasta el vencimiento. El precio de los bonos permite a los inversores

- Bonos por pagar Cuentas por pagar de bonos Los bonos por pagar se generan cuando una empresa emite bonos para generar efectivo. Los bonos por pagar se refieren al monto amortizado que un emisor de bonos

- Mercados de capitales de deuda Los grupos de Mercados de capitales de deuda (DCM) son responsables de brindar asesoramiento directamente a los emisores corporativos sobre la obtención de deuda para adquisiciones, refinanciamiento de deuda existente, o reestructuración de la deuda existente. Estos equipos operan en un entorno en rápido movimiento y trabajan en estrecha colaboración con un socio asesor.

- Tasa de interés anual efectiva Tasa de interés anual efectiva La tasa de interés anual efectiva (EAR) es la tasa de interés que se ajusta para la capitalización durante un período determinado. Simplemente pon, el efectivo

Finanzas

- Q2 2021 PastCast:¿Una nueva normalidad?

- Las nuevas regulaciones de contabilidad de arrendamientos:ASC 842 y NIIF 16

- Pago de préstamos para automóviles y alivio de la deuda por coronavirus:lo que algunos prestamistas de automóviles están haciendo para ayudar

- Chase renueva las categorías de tarjetas Chase Sapphire Preferred®,

- ¿Cuál es la tasa de interés de política?

- ¿Qué es el dinar iraquí (IQD)?

-

La administración de Biden se endurecerá con las monedas estables

La administración de Biden se endurecerá con las monedas estables Muchos o todos los productos aquí son de nuestros socios que nos pagan una comisión. Así es como ganamos dinero. Pero nuestra integridad editorial garantiza que las opiniones de nuestros expertos no s...

-

Cómo mudarse a un apartamento diferente en el mismo edificio sin romper el contrato de arrendamiento

Cómo mudarse a un apartamento diferente en el mismo edificio sin romper el contrato de arrendamiento Te encantará tu complejo de apartamentos:la ubicación es perfecta y el precio es razonable, pero la ubicación exacta de su unidad no es la ideal. Quizás tienes un vecino ruidoso o estás del lado que d...

-

Este gigante bancario está imponiendo reglas más estrictas al personal no vacunado

Este gigante bancario está imponiendo reglas más estrictas al personal no vacunado Muchos o todos los productos aquí son de nuestros socios que nos pagan una comisión. Así es como ganamos dinero. Pero nuestra integridad editorial garantiza que las opiniones de nuestros expertos no s...

-

11 formas en que el gobierno le paga para vivir verde

11 formas en que el gobierno le paga para vivir verde ¿Te preocupas por el planeta? ¿Te importa ahorrar dinero? Esas ideas no se excluyen mutuamente. Si eres consciente del medio ambiente, Vale la pena saber que puede vivir verde y obtener ayuda del go...