¿Qué es el coeficiente de conversión de efectivo (CCR)?

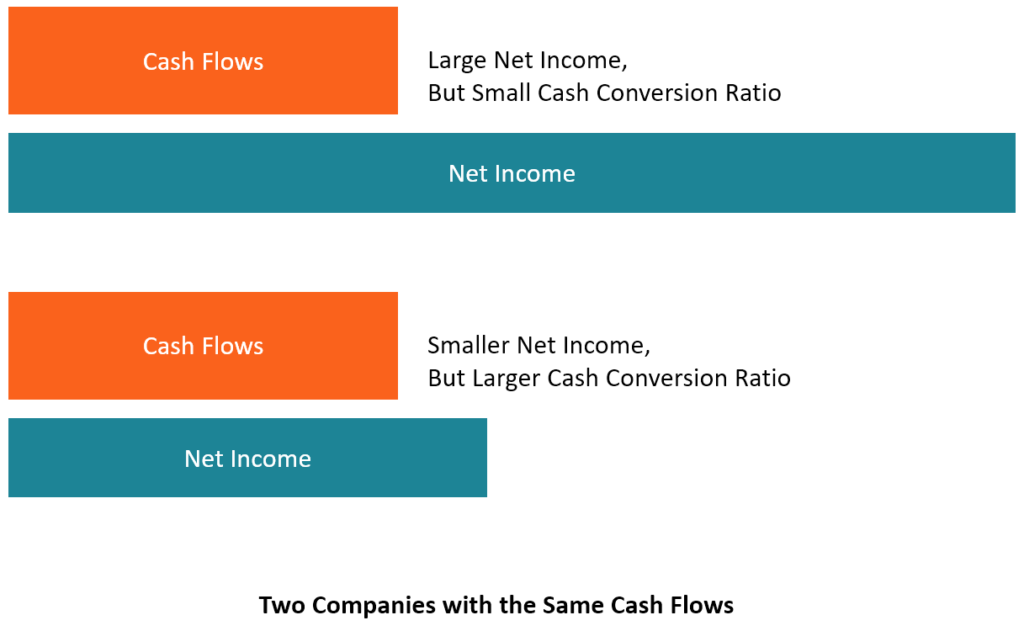

La tasa de conversión de efectivo (CCR), también conocida como tasa de conversión de efectivo, es una herramienta de gestión financiera que se utiliza para determinar la relación de los flujos de efectivo Estado de flujos de efectivo El estado de flujos de efectivo (también conocido como estado de flujo de efectivo) es uno de los tres estados financieros clave que informan el efectivo de una empresa a su beneficio neto . En otras palabras, es una comparación de cuánto flujo de caja genera una empresa en comparación con su beneficio contable.

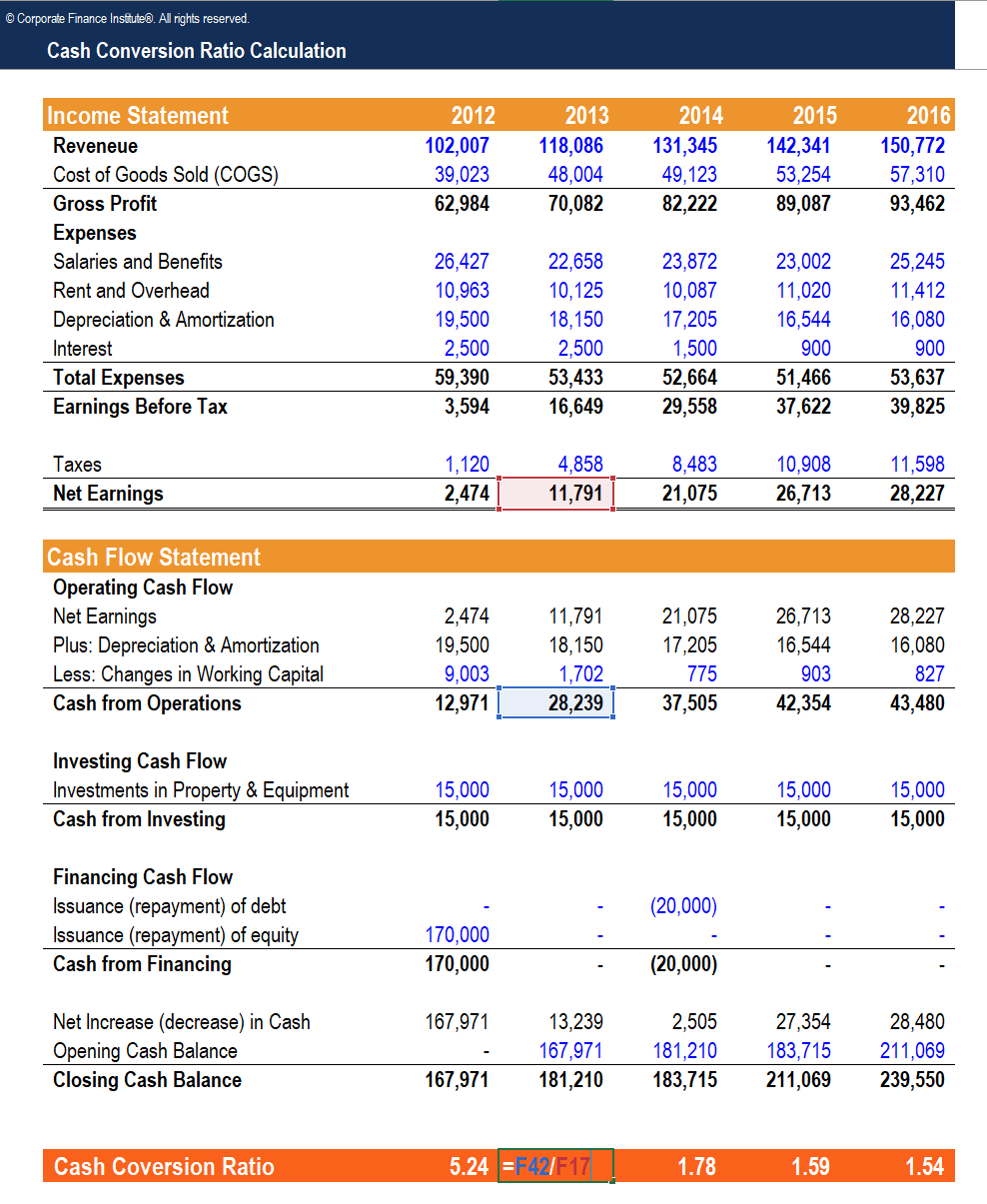

Comprensión de los cálculos del índice de conversión de efectivo

Al calcular CCR, el flujo de caja es el centro de la ecuación. Se utiliza para determinar todo el efectivo generado en un período financiero determinado, a menudo trimestral o anualmente, dependiendo de los ciclos contables de la empresa.

El flujo de caja generalmente se divide en tres categorías:

- Actividades operativas - Efectivo generado por la operación del negocio.

- Actividades de inversión:cubre todas las compras y ventas de inversiones y activos a largo plazo.

- Actividades financieras:cubre todas las transacciones relacionadas con el pago (o reembolso) de capital.

En este caso, queremos flujo de caja de las operaciones, o Free Cash Flow Free Cash Flow (FCF) El Free Cash Flow (FCF) mide la capacidad de una empresa para producir lo que más les importa a los inversores:el efectivo disponible se distribuye de forma discrecional. (que es igual al flujo de efectivo operativo menos los gastos de capital).

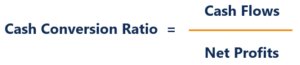

Una vez que se determina el flujo de caja, el siguiente paso es dividirlo por la ganancia neta. Esa es la ganancia después de los intereses, impuesto, y amortización. A continuación se muestra la fórmula del índice de conversión de efectivo.

La relación resultante de este cálculo puede ser un valor positivo o negativo. Esto se puede resumir como:si la relación es algo superior a 1, significa que la empresa posee una excelente liquidez, mientras que cualquier valor por debajo de 1 implica que es un CCR débil. Cualquier cosa negativa sugiere que la empresa está incurriendo en pérdidas.

Descarga la plantilla gratuita

Ingrese su nombre y correo electrónico en el formulario a continuación y descargue la plantilla gratuita ahora.

Para llevar

A continuación se muestran algunas de las conclusiones del cálculo del índice de conversión de efectivo de una empresa determinada.

1. CCR es una forma rápida de determinar la disparidad entre el flujo de caja y el beneficio neto de una empresa

Un índice de conversión de efectivo alto indica que la empresa tiene un exceso de flujo de efectivo en comparación con su beneficio neto. Para empresas maduras, Es común ver un CCR alto porque tienden a obtener ganancias considerablemente altas y han acumulado grandes cantidades de efectivo. A diferencia de, las empresas en la etapa de puesta en marcha o crecimiento tienden a tener flujos de efectivo bajos o incluso negativos debido a la cantidad requerida de capital invertido en el negocio. En las primeras etapas, las empresas a menudo se encuentran obteniendo beneficios negativos hasta que alcanzan un punto de equilibrio, por tanto, el CRR de estas empresas también sería negativo o bajo.

2. Es una herramienta para las decisiones de gestión.

Si bien un CRR alto podría ser una buena señal de liquidez, tener demasiado dinero en efectivo podría implicar que la empresa no está utilizando sus recursos de la manera más eficaz. La empresa debe considerar reinvertir en proyectos rentables o expandir sus operaciones para mejorar aún más la rentabilidad del negocio.

Cuando la relación es baja o negativa, podría ser una indicación de que la empresa necesita ajustar sus operaciones y comenzar a calcular qué actividades están hundiendo sus ingresos, o si necesita expandir su participación de mercado o aumentar las ventas a favor de renovar los flujos de efectivo.

3. Es una herramienta indicadora de inversión.

A los inversores, lo que importa es si una empresa determinada está generando suficiente flujo de efectivo para proporcionar un rendimiento sólido por acción. Por lo tanto, oportunidades de inversión significativas ofrecerán una relación más alta, mientras que una inversión débil mostrará un ratio más bajo. Sin embargo, algunas empresas pueden intentar alterar la proporción de manera dudosa, especialmente la parte del flujo de caja, para atraer inversores. Es por eso que primero se debe realizar un escrutinio adecuado de los libros de cuentas antes de tomar una decisión de inversión basada en CCR.

Términos relacionados con el índice de conversión de efectivo

Hay términos familiares que se parecen a la tasa de conversión de efectivo, pero tienen un significado diferente. Incluyen:

Ciclos de conversión de efectivo (CCC)

CCC se utiliza para medir la eficacia de la gestión al determinar qué tan rápido una empresa puede convertir los aportes de efectivo en flujos de efectivo durante un período de producción y ventas determinado.

Ciclo de conversión

En la gestión de carteras, se utiliza para determinar el número de acciones ordinarias que una empresa ha estado recibiendo en un momento específico de conversión de cada valor convertible. Esa es la relación entre el valor de un bono convertible dividido por el precio de conversión de las acciones.

Otros recursos

CFI es el proveedor oficial del analista de valoración y modelado financiero (FMVA). carrera financiera. ¡Inscríbase hoy! programa de certificación, diseñado para ayudar a cualquier persona a convertirse en un analista financiero de clase mundial. Para seguir avanzando en tu carrera, Los recursos adicionales de CFI a continuación serán útiles:

- Índice de flujo de efectivo operativo Índice de flujo de efectivo operativo El índice de flujo de efectivo operativo, un índice de liquidez, es una medida de qué tan bien una empresa puede liquidar sus pasivos corrientes con el flujo de efectivo generado por sus operaciones comerciales principales. Esta métrica financiera muestra cuánto gana una empresa de sus actividades operativas, por dólar de pasivo corriente.

- Análisis de empresas comparablesAnálisis de empresas comparables Esta guía le muestra paso a paso cómo crear un análisis de empresas comparables ("Comps") e incluye una plantilla gratuita y muchos ejemplos.

- Diligencia debida Diligencia debida La diligencia debida es un proceso de verificación, investigación, o auditoría de un posible trato u oportunidad de inversión para confirmar todos los hechos relevantes y la información financiera, y para verificar cualquier otra cosa que haya surgido durante un proceso de inversión o negociación de fusiones y adquisiciones. La debida diligencia se completa antes de que se cierre un trato.

- Glosario de razones de análisis financiero Glosario de razones de análisis financiero Glosario de términos y definiciones para términos comunes de razones de análisis financiero. Es importante comprender estos importantes términos.

Finanzas

-

Cómo perder la cobertura de Medicaid

Cómo perder la cobertura de Medicaid Medicaid brinda cobertura de atención médica, a bajo costo o sin costo, a personas de bajos ingresos. El programa se ejecuta en conjunto entre los gobiernos federal y estatal, pero la cobertura difie...

-

Estos son sus objetivos de dinero para 2017

Estos son sus objetivos de dinero para 2017 Un nuevo año está sobre nosotros. Eso significa que todos están enfocados en una cosa:cómo pueden hacer que este año sea mejor que el anterior, generalmente en lo que respecta a la salud o el dinero. ...

-

Una operación alcista ganadora para diciembre

Una operación alcista ganadora para diciembre Tom Gentile Entré en el Calendario de Dinero para echar un vistazo mensual a los mercados; Tengo acceso a 10 años de datos históricos. y todo tipo de citas y lecturas actualizadas. Y tengo que de...

-

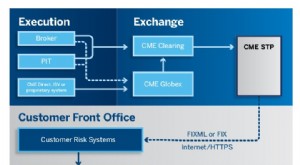

¿Qué es el procesamiento directo (STP)?

¿Qué es el procesamiento directo (STP)? El procesamiento directo (STP) es una solución automática para transacciones e interacciones electrónicas fluidas sin intervención manual. Las instituciones financieras suelen utilizar STP para reduci...