¿Qué es el Sistema de Clasificación CAMELS?

El sistema de calificación CAMELS se desarrolló en los Estados Unidos como un sistema de calificación supervisora para evaluar las carreras bancarias (del lado de la venta) de un banco. también conocidos como Dealers o colectivamente como Sell-Side, ofrecen una amplia gama de funciones como banca de inversión, análisis de renta variable, estado general de ventas y comercio. CAMELS es un acrónimo que representa los seis factores que se consideran para la calificación. A diferencia de otras calificaciones o índices regulatorios, la calificación CAMELS no se da a conocer al público. Solo lo utiliza la alta dirección para comprender y regular los posibles riesgos.

Las autoridades supervisoras usan puntajes en una escala del 1 al 5 para calificar a cada banco. La fortaleza de CAMEL radica en su capacidad para identificar las instituciones financieras que sobrevivirán y las que fracasarán. El concepto fue adoptado inicialmente en 1979 por el Consejo Fiscalizador de Instituciones Financieras Federales (FFIEC) bajo el nombre Sistema Uniforme de Calificación de Instituciones Financieras (UFIRS). CAMELS se modificó más tarde para agregar un sexto componente, la sensibilidad, al acrónimo.

Resumen

- El sistema de calificación CAMELS evalúa la fortaleza de un banco a través de seis categorías.

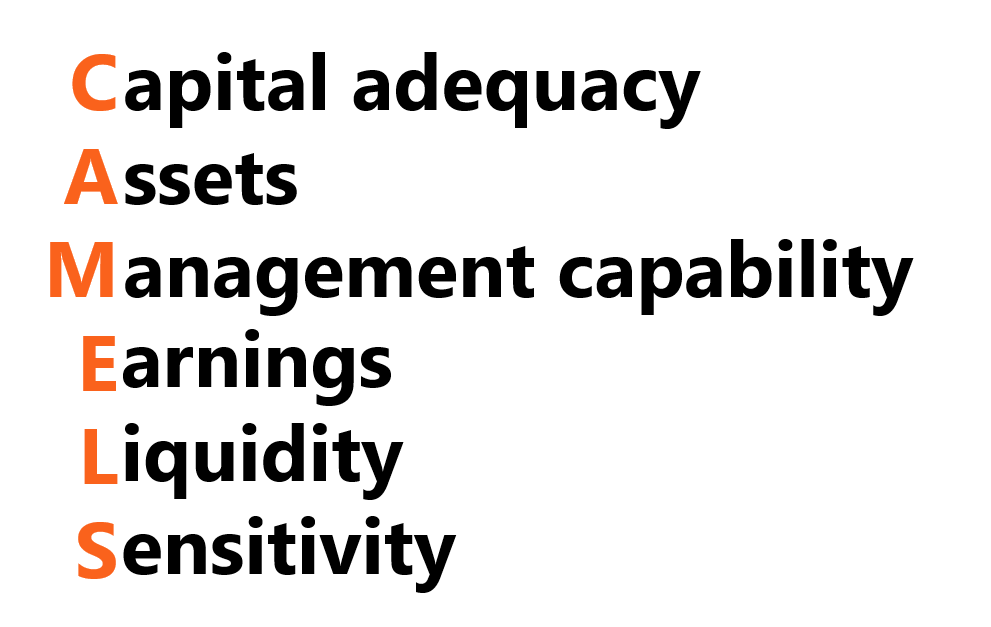

- CAMELS es un acrónimo de adecuación de capital, activos, capacidad de gestión, ganancias, liquidez, sensibilidad.

- El sistema de calificación está en una escala de uno a cinco, siendo uno la mejor calificación y cinco la peor calificación. (Solo tenga en cuenta que una calificación más baja es mejor, lo que indica una situación financiera más estable, banco menos en riesgo.)

¿Qué significa CAMELS?

Los componentes de CAMELS son:

- (Adecuación de capital

- (Activos

- (M) capacidad de gestión

- (Ganancias

- (Liquidez

- (Sensibilidad

Adecuación de capital

La adecuación de capital evalúa el cumplimiento de una institución con las regulaciones sobre el monto mínimo de reserva de capital. Los reguladores establecen la calificación evaluando la posición de capital de la institución financiera actualmente y durante varios años.

La posición de capital futura se predice en función de los planes de la institución para el futuro, como si están planeando repartir dividendos o adquirir otra empresa. El examinador de CAMELS también examinaría el análisis de tendencias, la composición del capital, y liquidez del capital.

Activos

Esta categoría evalúa la calidad de los activos de un banco. La calidad de los activos es importante, ya que el valor de los activos puede disminuir rápidamente si son de alto riesgo. Por ejemplo, Los préstamos son un tipo de activo que puede deteriorarse si se presta dinero a una persona de alto riesgo.

El examinador examina las políticas de inversión y las prácticas de préstamo del banco, junto con los riesgos crediticios como el riesgo de tasa de interés y el riesgo de liquidez. Se consideran la calidad y las tendencias de los principales activos. Si una institución financiera tiene una tendencia a la pérdida de valor de los principales activos debido al riesgo crediticio, entonces recibirían una calificación más baja.

Capacidad de gestión

La capacidad de gestión mide la capacidad del equipo de gestión de una institución para identificar y luego reaccionar ante el estrés financiero. La categoría depende de la calidad de la estrategia comercial de un banco, rendimiento financiero, y controles internos. En el área de estrategia empresarial y desempeño financiero, el examinador de CAMELS analiza los planes de la institución para los próximos años. Incluye la tasa de acumulación de capital, tasa de crecimiento, e identificación de los principales riesgos.

Para controles internos, el examen evalúa la capacidad de la institución para rastrear e identificar riesgos potenciales. Las áreas dentro de los controles internos incluyen sistemas de información, programas de auditoria, y mantenimiento de registros. Los sistemas de información garantizan la integridad de los sistemas informáticos para proteger la información personal del cliente. Los programas de auditoría verifican si se están siguiendo las políticas de la empresa. Finalmente, El mantenimiento de registros debe seguir principios contables sólidos e incluir documentación para facilitar las auditorías.

Ganancias

Las ganancias ayudan a evaluar la viabilidad a largo plazo de una institución. Un banco necesita una rentabilidad adecuada para poder hacer crecer sus operaciones y mantener su competitividad. El examinador examina específicamente la estabilidad de las ganancias, Retorno sobre activos (ROA) Rendimiento sobre activos y fórmula ROA Fórmula ROA. El retorno de los activos (ROA) es un tipo de métrica de retorno de la inversión (ROI) que mide la rentabilidad de una empresa en relación con sus activos totales. margen de interés neto (NIM), y perspectivas de ganancias futuras en condiciones económicas difíciles. Al evaluar las ganancias, las ganancias principales son las más importantes. Las ganancias principales son las ganancias estables y a largo plazo de una institución que se ve afectada por el gasto de elementos únicos.

Liquidez

Para los bancos, la liquidez es especialmente importante, ya que la falta de capital líquido puede provocar una corrida bancaria. Una corrida bancaria se produce cuando los clientes retiran todo su dinero simultáneamente de sus cuentas de depósito en una institución bancaria por temor a que el banco. Esta categoría de CAMELS examina el riesgo de tasa de interés Riesgo de tasa de interés El riesgo de tasa de interés es la probabilidad de una disminución en el valor de un activo como resultado de fluctuaciones inesperadas en las tasas de interés. El riesgo de tasa de interés se asocia principalmente con los activos de renta fija (por ejemplo, bonos) en lugar de inversiones de capital. y riesgo de liquidez Principales riesgos para los bancos Los principales riesgos para los bancos incluyen crédito, Operacional, mercado, y riesgo de liquidez. Dado que los bancos están expuestos a una variedad de riesgos, cuentan con infraestructuras de gestión de riesgos bien construidas y se les exige que sigan las regulaciones gubernamentales. Las tasas de interés afectan las ganancias del segmento de negocios de los mercados de capital de un banco. Si la exposición al riesgo de tasa de interés es grande, entonces la inversión de la institución y el valor de la cartera de préstamos serán volátiles. El riesgo de liquidez se define como el riesgo de no poder satisfacer las necesidades de flujo de efectivo presentes o futuras sin afectar las operaciones diarias.

Sensibilidad

La sensibilidad es la última categoría y mide la sensibilidad de una institución a los riesgos de mercado. Por ejemplo, se puede realizar una evaluación de los préstamos al sector energético, préstamos médicos, y préstamos agrícolas. La sensibilidad refleja el grado en que las ganancias se ven afectadas por las tasas de interés, los tipos de cambio, y precios de las materias primas, todo lo cual puede ser expresado por BetaBeta La beta (β) de un valor de inversión (es decir, una acción) es una medida de su volatilidad de rendimientos en relación con todo el mercado. Se utiliza como medida de riesgo y es una parte integral del Modelo de fijación de precios de activos de capital (CAPM). Una empresa con una beta más alta tiene un mayor riesgo y también una mayor rentabilidad esperada.

¿Cómo funciona el sistema de clasificación CAMELS?

Para cada categoría, se da una puntuación de uno a cinco. Uno es el mejor puntaje e indica prácticas sólidas de gestión de riesgos y desempeño dentro de la institución. Por otra parte, cinco es la calificación más baja. Indica una alta probabilidad de quiebra bancaria y la necesidad de una acción inmediata para ratificar la situación. Si la situación financiera actual de una institución se encuentra entre 1 y 5, se llama calificación compuesta.

- Una escala de 1 implica que un banco exhibe un desempeño sólido, es sonido, y cumple con las prácticas de gestión de riesgos.

- Una escala de 2 significa que una institución es financieramente sólida y presenta debilidades moderadas.

- Una escala de 3 sugiere que la institución muestra una preocupación supervisora en varias dimensiones.

- Una escala de 4 indica que una institución tiene prácticas poco sólidas, por lo tanto, es inseguro debido a serios problemas financieros.

- Una calificación de 5 muestra que una institución es fundamentalmente defectuosa con prácticas inadecuadas de gestión de riesgos.

Una calificación numérica más alta impedirá la capacidad de un banco para expandirse a través de la inversión, fusiones o agregando más ramas. También, la institución con una calificación baja deberá pagar más en primas de seguro.

Recursos adicionales

Gracias por leer el artículo de CFI sobre el sistema de clasificación CAMELS. Para seguir aprendiendo y avanzando en su carrera, Estos recursos adicionales de CFI serán útiles:

- Ratio de adecuación de capital Ratio de adecuación de capital (CAR) El ratio de adecuación de capital (CAR) establece los estándares para los bancos al observar la capacidad de un banco para pagar pasivos y responder a los riesgos crediticios y operativos.

- LIBORLIBORLIBOR, que es un acrónimo de London Interbank Offer Rate, se refiere a la tasa de interés que los bancos del Reino Unido cobran a otras instituciones financieras

- Basilea IIIBasel III El acuerdo de Basilea III es un conjunto de reformas financieras que fue desarrollado por el Comité de Supervisión Bancaria de Basilea (BCBS), con el objetivo de fortalecer

- Gestión de riesgos Gestión de riesgos La gestión de riesgos comprende la identificación, análisis, y respuesta a factores de riesgo que forman parte de la vida de un negocio. Generalmente se hace con

Finanzas

-

¿Qué es el Capital?

¿Qué es el Capital? El capital es todo aquello que aumenta la capacidad de uno para generar valor. Se puede utilizar para aumentar el valor en una amplia gama de categorías, como financiero, social, físico, Habilidades i...

-

Cómo calcular el valor de las monedas de oro mexicanas

Cómo calcular el valor de las monedas de oro mexicanas La moneda de oro de 50 pesos mexicanos contiene 37,5 gramos de oro. Este artículo enumerará las diversas denominaciones y el contenido de oro de las monedas de oro mexicanas del siglo XX y explicará ...

-

3 cosas importantes para hacer con sus ganancias laborales de verano

3 cosas importantes para hacer con sus ganancias laborales de verano Muchos o todos los productos aquí son de nuestros socios que nos pagan una comisión. Así es como ganamos dinero. Pero nuestra integridad editorial garantiza que las opiniones de nuestros expertos no s...

-

¿Cómo funciona la retención de tarjetas de crédito?

¿Cómo funciona la retención de tarjetas de crédito? ¿Cómo funciona la retención de tarjetas de crédito? La retención de una tarjeta de crédito puede existir por una de dos razones. Un retención administrativa le impide usar la tarjeta debido a un pa...