Oscilador estocástico

¿Qué es un oscilador estocástico?

Un oscilador estocástico es un indicador de impulso que compara un precio de cierre particular de un valor con un rango de sus precios durante un cierto período de tiempo. La sensibilidad del oscilador a los movimientos del mercado se puede reducir ajustando ese período de tiempo o tomando una media móvil del resultado. Se utiliza para generar señales comerciales de sobrecompra y sobreventa, utilizando un rango de valores acotado de 0 a 100.

Conclusiones clave

- Un oscilador estocástico es un indicador técnico popular para generar señales de sobrecompra y sobreventa.

- Es un indicador de impulso popular, desarrollado por primera vez en la década de 1950.

- Los osciladores estocásticos tienden a variar alrededor de algún nivel de precio medio, ya que se basan en el historial de precios de un activo.

Oscilador estocástico

La fórmula del oscilador estocástico es

% K =(H14 − L14C − L14) × 100 donde:C =El precio de cierre más reciente L14 =El precio más bajo negociado de las 14 sesiones anteriores H14 =El precio más alto negociado durante el mismo período de 14 días% K =El valor actual de el indicador estocástico

Notablemente, % K se conoce a veces como el indicador estocástico rápido. El indicador estocástico "lento" se toma como% D =promedio móvil de 3 períodos de% K.

La teoría general que sirve como base para este indicador es que en un mercado con tendencia al alza, los precios cerrarán cerca del máximo, y en un mercado con tendencia a la baja, los precios cierran cerca del mínimo. Las señales de transacción se crean cuando el% K atraviesa una media móvil de tres períodos, que se llama% D.

La diferencia entre el oscilador estocástico lento y rápido es que el% K lento incorpora un período de desaceleración de% K de 3 que controla el suavizado interno de% K. Establecer el período de suavizado en 1 equivale a trazar el oscilador estocástico rápido.

¿Qué le dice el oscilador estocástico?

El oscilador estocástico está limitado por rango, lo que significa que siempre está entre 0 y 100. Esto lo convierte en un indicador útil de condiciones de sobrecompra y sobreventa. Tradicionalmente, las lecturas superiores a 80 se consideran en el rango de sobrecompra, y las lecturas por debajo de 20 se consideran sobrevendidas. Sin embargo, estos no siempre son indicativos de una reversión inminente; Las tendencias muy fuertes pueden mantener condiciones de sobrecompra o sobreventa durante un período prolongado. En lugar de, Los traders deberían buscar cambios en el oscilador estocástico en busca de pistas sobre cambios de tendencia futuros.

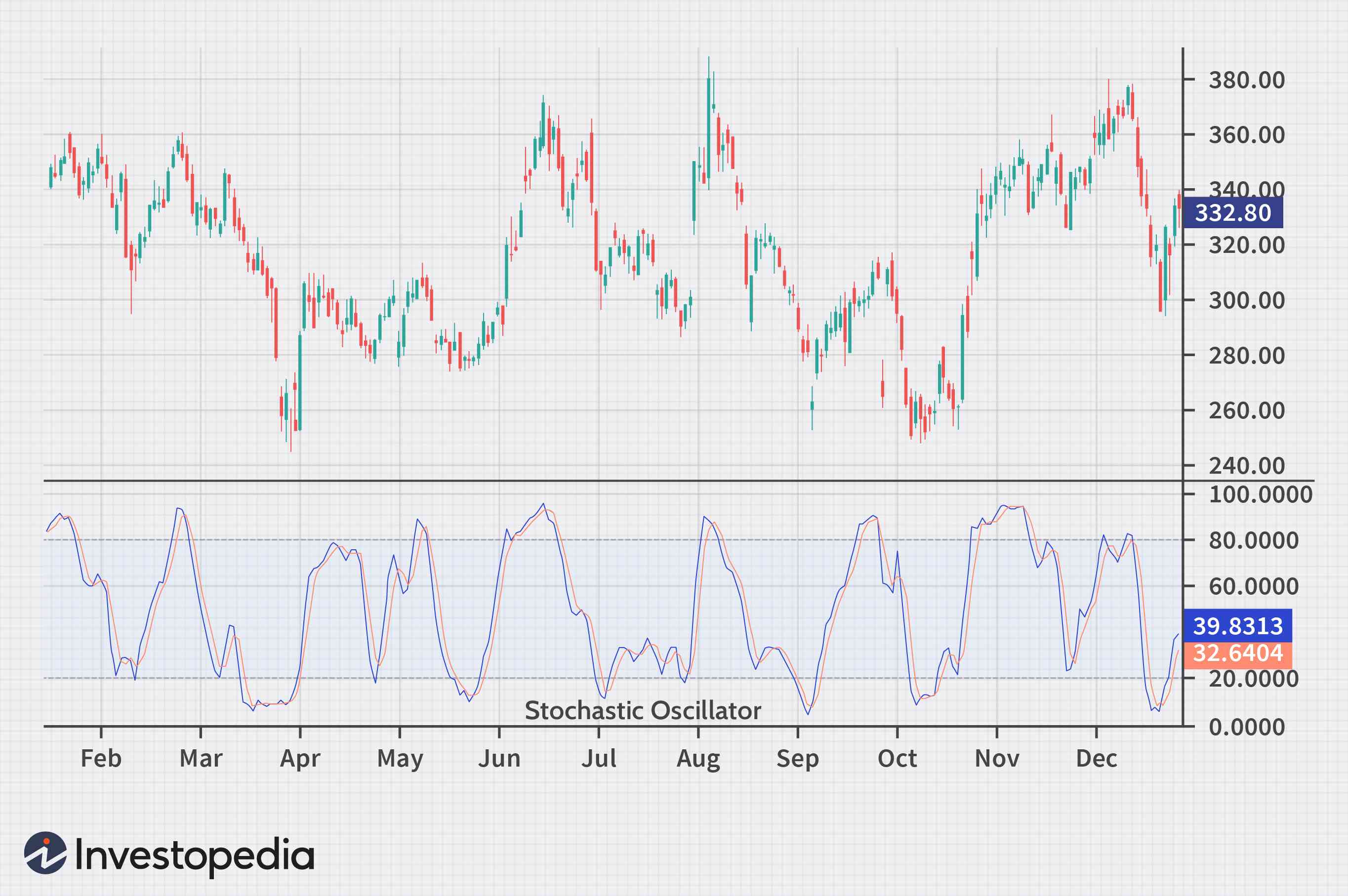

El gráfico de oscilador estocástico generalmente consta de dos líneas:una que refleja el valor real del oscilador para cada sesión, y uno que refleja su promedio móvil simple de tres días. Dado que se cree que el precio sigue el impulso, la intersección de estas dos líneas se considera una señal de que puede haber una inversión en proceso, ya que indica un gran cambio en el impulso de un día a otro.

La divergencia entre el oscilador estocástico y la tendencia de la acción del precio también se considera una importante señal de reversión. Por ejemplo, cuando una tendencia bajista alcanza un nuevo mínimo más bajo, pero el oscilador imprime un bajo más alto, puede ser un indicador de que los bajistas están agotando su impulso y se está gestando una reversión alcista.

Imagen de Sabrina Jiang © Investopedia 2021

Una breve historia

El oscilador estocástico fue desarrollado a finales de la década de 1950 por George Lane. Según lo diseñado por Lane, el oscilador estocástico presenta la ubicación del precio de cierre de una acción en relación con el rango alto y bajo del precio de una acción durante un período de tiempo, típicamente un período de 14 días. Carril, a lo largo de numerosas entrevistas, ha dicho que el oscilador estocástico no sigue precio ni volumen ni nada similar. Indica que el oscilador sigue la velocidad o impulso del precio.

Lane también revela en entrevistas que, como una regla, el impulso o la velocidad del precio de una acción cambia antes de que el precio cambie. De esta manera, el oscilador estocástico se puede utilizar para presagiar reversiones cuando el indicador revela divergencias alcistas o bajistas. Esta señal es la primera, y posiblemente el más importante, Señal comercial Lane identificada.

Ejemplo de cómo utilizar el oscilador estocástico

El oscilador estocástico se incluye en la mayoría de las herramientas de gráficos y se puede emplear fácilmente en la práctica. El período de tiempo estándar utilizado es de 14 días, aunque esto se puede ajustar para satisfacer necesidades analíticas específicas. El oscilador estocástico se calcula restando el mínimo del período del precio de cierre actual, dividir por el rango total del período y multiplicar por 100. Como ejemplo hipotético, si el máximo de 14 días es $ 150, el mínimo es $ 125 y el cierre actual es $ 145, entonces la lectura para la sesión actual sería:(145-125) / (150-125) * 100, o 80.

Al comparar el precio actual con el rango a lo largo del tiempo, el oscilador estocástico refleja la consistencia con la que el precio cierra cerca de su máximo o mínimo reciente. Una lectura de 80 indicaría que el activo está a punto de ser sobrecomprado.

La diferencia entre el índice de fuerza relativa (RSI) y el oscilador estocástico

El índice de fuerza relativa (RSI) y el oscilador estocástico son osciladores de impulso de precios que se utilizan ampliamente en el análisis técnico. Aunque se utiliza a menudo en conjunto, cada uno tiene diferentes teorías y métodos subyacentes. El oscilador estocástico se basa en el supuesto de que los precios de cierre deberían cerrar cerca de la misma dirección que la tendencia actual.

Mientras tanto, el RSI rastrea los niveles de sobrecompra y sobreventa midiendo la velocidad de los movimientos de precios. En otras palabras, el RSI fue diseñado para medir la velocidad de los movimientos de precios, mientras que la fórmula del oscilador estocástico funciona mejor en rangos de negociación consistentes.

En general, el RSI es más útil en los mercados de tendencia, y estocásticos más aún en mercados laterales o entrecortados.

Limitaciones del oscilador estocástico

La principal limitación del oscilador estocástico es que se sabe que produce señales falsas. Esto es cuando el indicador genera una señal comercial, sin embargo, el precio no se cumple realmente, que puede terminar siendo una operación perdedora. Durante condiciones de mercado volátiles, esto puede suceder con bastante regularidad. Una forma de ayudar con esto es tomar la tendencia de los precios como filtro, donde las señales solo se toman si están en la misma dirección que la tendencia.

Análisis de stock

- Retorno promedio

- Índice mensual de valor agregado (VAMI)

- Índice DUAL de canales de productos básicos (DCCI)

- ¿Puedo usar el coeficiente de correlación para predecir los rendimientos del mercado de valores?

- Los pioneros del análisis técnico

- Índice de fuerza relativa frente a oscilador estocástico

- ¿Qué es el indicador estocástico rápido?

- Una guía para principiantes sobre estocásticos

- Crypto Trading Academy:el oscilador RSI estocástico

-

¿Qué es el oscilador MACD?

¿Qué es el oscilador MACD? El oscilador de divergencia de convergencia de media móvil (MACD) es uno de los indicadores de análisis técnico más populares y ampliamente utilizados por los operadores. Similar a alguien que inverti...

-

El oscilador McClellan

El oscilador McClellan Cada comerciante y analista confía en, o estudios, Diferentes indicadores técnicos Los artículos financieros de FinanceCFI están diseñados como guías de autoaprendizaje para aprender importantes conce...