Venta corta

¿Qué es una venta corta?

Una venta corta es la venta de un activo o acción que el vendedor no posee. Por lo general, es una transacción en la que un inversor vende valores tomados en préstamo en previsión de una caída del precio; el vendedor debe devolver un número igual de acciones en algún momento en el futuro. A diferencia de, un vendedor posee el valor o las acciones en una posición larga.

1:34Venta corta

Conclusiones clave

- Una venta corta es la venta de una acción que un inversor cree que perderá valor en el futuro. Para realizar una venta corta, un comerciante toma prestadas acciones con margen durante un tiempo específico y las vende cuando se alcanza el precio o cuando expira el período de tiempo.

- Las ventas al descubierto se consideran una estrategia comercial arriesgada porque limitan las ganancias incluso cuando magnifican las pérdidas. También van acompañados de riesgos regulatorios.

- Se requiere una sincronización casi perfecta para que las ventas al descubierto funcionen.

Comprensión de las ventas cortas

Una venta corta es una transacción en la que el vendedor no es propietario de las acciones que se están vendiendo, sino que las toma prestada del corredor de bolsa a través del cual está colocando la orden de venta. El vendedor tiene entonces la obligación de recomprar las acciones en algún momento en el futuro. Las ventas cortas son transacciones de margen, y sus requisitos de reserva de capital son más estrictos que para las compras.

Los corredores piden prestado las acciones para transacciones de venta al descubierto de los bancos de custodia y las empresas de gestión de fondos que las prestan como una fuente de ingresos. Las instituciones que prestan acciones para la venta en corto incluyen JPMorgan Chase &Co. y Merrill Lynch Wealth Management.

La principal ventaja de una venta corta es que permite a los comerciantes beneficiarse de una caída en el precio. Los vendedores en corto apuntan a vender acciones mientras el precio es alto, y luego cómprelos después de que el precio haya bajado. Las ventas en corto suelen ser realizadas por inversores que piensan que el precio de las acciones que se venden disminuirá a corto plazo (por ejemplo, unos meses).

Es importante comprender que las ventas al descubierto se consideran riesgosas porque si el precio de las acciones aumenta en lugar de disminuir, En teoría, no hay límite para la posible pérdida del inversor. Como resultado, los vendedores en corto más experimentados utilizarán una orden de stop-loss, de modo que si el precio de las acciones comienza a subir, la venta corta se cubrirá automáticamente con solo una pequeña pérdida. Se consciente sin embargo, que el stop-loss desencadena una orden de mercado sin precio garantizado. Esta puede ser una estrategia arriesgada para acciones volátiles o sin liquidez.

Los vendedores en corto pueden comprar las acciones prestadas y devolverlas al corredor en cualquier momento antes de su vencimiento. La devolución de las acciones protege al vendedor en corto de cualquier aumento o disminución adicional del precio que pueda experimentar la acción.

Requisitos de margen de venta corta

Las ventas cortas permiten obtener ganancias apalancadas porque estas operaciones siempre se colocan en margen, lo que significa que no es necesario pagar el monto total de la operación. Por lo tanto, la ganancia total obtenida de una venta al descubierto puede ser mucho mayor de lo que permitiría el capital disponible en la cuenta de un inversionista.

Los requisitos de la regla de margen para las ventas al descubierto dictan que el 150% del valor de las acciones en corto debe mantenerse inicialmente en la cuenta. Por lo tanto, si el valor de las acciones en corto es de $ 25, 000, el requisito de margen inicial sería de $ 37, 500. Esto evita que el producto de la venta se utilice para comprar otras acciones antes de que se devuelvan las acciones prestadas. Sin embargo, ya que esto incluye los $ 25, 000 de la venta corta, el inversor solo aporta el 50%, o $ 12, 500.

1:35¿Cuándo debería hacer una venta corta?

Riesgos de venta corta

La venta en corto tiene muchos riesgos que la hacen inadecuada para un inversor novato. Para principiantes, limita las ganancias máximas y, al mismo tiempo, expone al inversor a pérdidas ilimitadas. Una acción solo puede caer a cero, resultando en una pérdida del 100% para un inversor a largo plazo, pero no hay límite en cuanto a lo alto que puede llegar teóricamente una acción. Un vendedor en corto que no ha cubierto su posición con una orden de recompra con stop-loss puede sufrir enormes pérdidas si el precio de las acciones sube.

Por ejemplo, considere una empresa que se ve envuelta en un escándalo cuando sus acciones se cotizan a 70 dólares por acción. Un inversor ve la oportunidad de obtener una ganancia rápida y vende las acciones en corto a $ 65. Pero luego la compañía puede exonerarse rápidamente de las acusaciones al presentar pruebas tangibles de lo contrario. El precio de las acciones sube rápidamente a $ 80 por acción, dejando al inversor con una pérdida de $ 15 por acción por el momento. Si la acción sigue subiendo, también lo hacen las pérdidas del inversor.

Las ventas en corto también implican gastos importantes. Están los costos de pedir prestado el valor para vender, el interés pagadero en la cuenta de margen que lo mantiene, y comisiones comerciales.

Otro obstáculo importante que deben superar los vendedores en corto es que los mercados históricamente se han movido en una tendencia ascendente a lo largo del tiempo. lo que va en contra de la obtención de beneficios de las caídas generales del mercado en cualquier sentido a largo plazo. Es más, la eficiencia general de los mercados a menudo genera el efecto de cualquier tipo de mala noticia sobre una empresa en su precio actual. Por ejemplo, si se espera que una empresa tenga un informe de ganancias incorrecto, en la mayoría de los casos, el precio ya habrá bajado cuando se anuncien las ganancias. Por lo tanto, para obtener ganancias, la mayoría de los vendedores en corto deben poder anticipar una caída en el precio de una acción antes de que el mercado analice la causa de la caída en el precio.

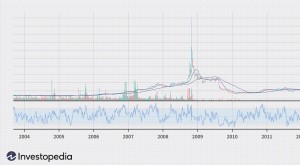

Los vendedores en corto también deben considerar el riesgo de contracciones cortas y compras. Se produce una pequeña contracción cuando una acción muy en corto se mueve bruscamente al alza, lo que "exprime" a más vendedores en corto de sus posiciones y eleva el precio de la acción. Las adquisiciones ocurren cuando un corredor cierra posiciones cortas en una acción difícil de pedir prestada cuyos prestamistas quieren recuperarla.

Finalmente, Los riesgos regulatorios surgen con la prohibición de las ventas al descubierto en un sector específico o en el mercado en general para evitar el pánico y las presiones de venta.

Se requiere una sincronización casi perfecta para que las ventas en corto funcionen, a diferencia del método de compra y retención que da tiempo para que una inversión se resuelva por sí sola. Solo los comerciantes disciplinados deben vender al descubierto, ya que requiere disciplina para cortar una posición corta perdedora en lugar de aumentarla y esperar que funcione.

Muchos vendedores en corto exitosos se benefician al encontrar empresas que son fundamentalmente incomprendidas por el mercado (por ejemplo, Enron y WorldCom). Por ejemplo, una empresa que no revela su situación financiera actual puede ser un objetivo ideal para un vendedor en corto. Si bien las ventas al descubierto pueden ser rentables en las circunstancias adecuadas, Deben ser abordados cuidadosamente por inversionistas experimentados que hayan hecho sus deberes en la compañía que están acortando. Tanto el análisis fundamental como el técnico pueden ser herramientas útiles para determinar cuándo es apropiado vender en descubierto.

Debido a que puede dañar el precio de las acciones de una empresa, las ventas cortas tienen muchas críticas, que consiste principalmente en empresas que han estado en corto. Un artículo de investigación de 2004 de Owen Lamont, luego profesor en Yale, descubrió que las empresas que participaron en una guerra táctica contra los comerciantes que vendieron en corto sus acciones sufrieron una caída del 2% en sus retornos por mes durante el año siguiente.

El legendario inversor Warren Buffett da la bienvenida a los vendedores en corto. "Cuantos más pantalones cortos, el mejor, porque tienen que comprar las acciones más adelante, "se dice que dijo. Según él, los vendedores en corto son correctivos necesarios que "olfatean" empresas problemáticas o irregularidades en el mercado.

Significado de venta corta alternativa

En el sector inmobiliario una venta corta es la venta de bienes raíces en la que los ingresos netos son menores que la hipoteca adeudada o el monto total de las deudas de gravamen que aseguran la propiedad. En una venta corta, la venta se ejecuta cuando el acreedor hipotecario o el acreedor prendario acepta un monto menor de lo adeudado y cuando la venta es una transacción en condiciones de plena competencia. Aunque no es la transacción más favorable para compradores y prestamistas, se prefiere a la ejecución hipotecaria.

Ejemplo de venta corta

Suponga que un inversor pide prestado 1, 000 acciones a $ 25 cada una, o $ 25, 000. Digamos que las acciones caen a $ 20 y el inversor cierra la posición. Para cerrar la posición, el inversor necesita comprar 1, 000 acciones a $ 20 cada una, o $ 20, 000. El inversionista captura la diferencia entre el monto que recibe de la venta corta y el monto que pagó para cerrar la posición, o $ 5, 000.

El comercio de acciones

-

¿Qué es un certificado corto?

¿Qué es un certificado corto? Llamado corto porque generalmente se imprime en media hoja de papel, se emite un certificado breve a la persona designada para administrar el patrimonio del difunto. Es un documento legal que a menudo...

-

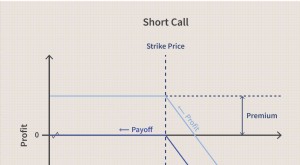

Llamada breve

Llamada breve ¿Qué es una llamada corta? Una llamada corta es una estrategia de negociación de opciones en la que el comerciante apuesta a que el precio del activo en el que está colocando la opción bajará. Con...